Обзор рынка удобрений – Стратегический отчет – Годовой отчет «ФосАгро» за 2019 г.

Рост ограничений в мировой торговле, неопределенность в связи с возможной эскалацией торговых конфликтов и усиление геополитических рисков стали основными причинами спада мирового промышленного производства в 2019 году. Несмотря на вероятность стабилизации темпов экономического роста в середине 2020 года, экономическая ситуация в целом остается менее благоприятной, чем ожидалось в начале года. В октябре 2019 года МВФ ухудшил свой последний прогноз по росту мирового ВВП в 2019 году до 3,0%, что на 0,3% ниже, чем прогнозировалось в апреле.

В 2019 году замедление темпов экономического роста наблюдалось как в развитых, так и в развивающихся странах. Политическая неопределенность на крупных развивающихся рынках, в частности, в Аргентине, Иране, Турции и Венесуэле, привела к существенным неблагоприятным последствиям, сдерживающим рост экономики. В Индии неопределенность в отношении итогов парламентских выборов наряду с острыми проблемами фондирования в небанковском финансовом секторе привели к ограничениям в кредитовании реального сектора экономики и сдерживанию экономического роста. Торговый конфликт между США и Китаем не оказал существенного влияния на темпы роста экономики двух стран благодаря принятым ими мерам внутренней политики, однако имел негативные последствия для зависимых от экспорта стран Европы.

Торговый конфликт между США и Китаем не оказал существенного влияния на темпы роста экономики двух стран благодаря принятым ими мерам внутренней политики, однако имел негативные последствия для зависимых от экспорта стран Европы.

Рекордный уровень добычи нефти в США нивелировал усилия ОПЕК по снижению добычи, что привело к падению среднегодовой цены на нефть в 2019 году до 61,78 долл. США за баррель. Помимо согласованных мер ОПЕК, значительное влияние на рынок также оказывало вынужденное сокращение поставок, в частности, в связи с введением санкций США в отношении Ирана, массовыми протестами в Венесуэле и войной в Ливии. Перебои в поставках, вызванные нападениями на основные нефтеперерабатывающие заводы Саудовской Аравии в сентябре 2019 года, привели к росту цен на нефть на 10%, который, однако, не был продолжительным. На фоне менее оптимистичных ожиданий продолжилось снижение спроса на энергоносители, что, в свою очередь, обусловило падение цен на уголь и природный газ в 2019 году.

Примечание: № отражает положение страны относительно остальных стран мира.

Источники: CRU, МВФ, Центральный банк Турции, FloatRates

В ответ на замедление роста мировой экономики регулирующие органы разных стран приняли дополнительные стимулирующие меры, наиболее значимой из которых стала либерализация кредитно-денежной политики, направленная на смягчение условий кредитования и повышение доверия потребителей. Последние шаги по снижению ставок продолжат способствовать стабилизации темпов экономического роста в 2020 году.

Помимо торгового конфликта между США и Китаем, неблагоприятное влияние на рынки сельскохозяйственной продукции в 2019 году также оказывали погодные факторы и эпидемия африканской чумы свиней. Тем не менее в своем последнем докладе, выпущенном в ноябре 2019 года, Международный совет по зерну повысил прогноз по мировому объему производства зерна в сезоне 2019/2020 годов до 2 157 млн т с незначительным опережением показателя прошлого года.

В начале года наблюдалось рекордное соотношение уровня запасов и потребления по ряду культур (таких как рис, соя, пшеница) на фоне низкого мирового спроса, обусловленного торговыми ограничениями и оптимистичным прогнозом по урожаю. В совокупности эти факторы привели к снижению цен на сельскохозяйственные культуры. Благоприятные погодные условия в Южной Америке и рекордный урожай озимых в Европе после засушливого сезона 2018/2019 годов оказали дополнительное негативное влияние на цены.

Самый продолжительный в истории США период дождливой погоды весной 2019 года и, как следствие, поздний посев кукурузы и сои привели к временному росту цен. Обесценение национальных валют ряда стран (например, Бразилии и Аргентины) способствовало росту конкурентоспособности их экспорта, однако, несмотря на премию при поставках в Китай, эпидемия африканской чумы свиней привела к снижению поголовья свиней в Китае на 55%, что, в свою очередь, оказало негативное влияние на производство сои в Бразилии. Мировое производство сои сократилось на 6% по сравнению с 2018 годом — до 341 млн т ввиду того, что спрос на замещающие корма неживотного происхождения (корма для бройлеров, несушек и аквакультуры) лишь частично компенсировал неблагоприятные последствия эпидемии африканской чумы свиней для производителей кормового зерна. Дальнейшего снижения производства сои не произошло, поскольку интенсивное восстановление поголовья свиней в Китае частично нивелировало последствия масштабного убоя со стороны мелких свиноводческих хозяйств, потребляющих меньшее количество комбинированных кормов.

Мировое производство сои сократилось на 6% по сравнению с 2018 годом — до 341 млн т ввиду того, что спрос на замещающие корма неживотного происхождения (корма для бройлеров, несушек и аквакультуры) лишь частично компенсировал неблагоприятные последствия эпидемии африканской чумы свиней для производителей кормового зерна. Дальнейшего снижения производства сои не произошло, поскольку интенсивное восстановление поголовья свиней в Китае частично нивелировало последствия масштабного убоя со стороны мелких свиноводческих хозяйств, потребляющих меньшее количество комбинированных кормов.

В результате низкого соотношения цен на соевые бобы и кукурузу нового урожая, которое наблюдалось весной, американские фермеры увеличили посевы кукурузы, однако неблагоприятные погодные условия перед сбором урожая отрицательно сказалисьна объемах ее производства. Несмотря на рост урожайности кукурузы в Южной Америке на 23% по сравнению с 2018 годом, урожайность в США снизилась. Сокращение производства кукурузы в Китае на 21 млн т в результате государственной политики по наращиванию производства сои в целях ее импортозамещения усугубило ситуацию на рынке кукурузы и привело к росту цен на данную культуру в 2019 году и снижению ее мирового производства на 2% к прошлому году — до 1 103 млрд т

В то же время объем мирового производства пшеницы вырос на 4% по сравнению с 2018 годом и составил 762 млн т. На протяжении большей части 2019 года на рынке пшеницы преобладала неблагоприятная ценовая конъюнктура, вызванная накоплением значительных запасов крупными производителями (в частности, в Китае и Индии), уровень которых в 2020 году может стать рекордным.

На протяжении большей части 2019 года на рынке пшеницы преобладала неблагоприятная ценовая конъюнктура, вызванная накоплением значительных запасов крупными производителями (в частности, в Китае и Индии), уровень которых в 2020 году может стать рекордным.

По предварительным данным Международной ассоциации производителей удобрений (IFA), опубликованным в ноябре 2019 года, спрос на азотные, фосфорсодержащие и калийные удобрения в сезоне 2018/2019 годов оценивается на уровне 190,5 млн т в действующем веществе (д. в.). Данный показатель отражает рост спроса на мировом рынке минеральных удобрений на 0,9% по сравнению с 2018 годом после периода двухлетнего спада (спрос на азотные, фосфорсодержащие и калийные удобрения вырос на 0,6, 1,4 и 0,9% соответственно).

Основными факторами увеличения спроса на минеральные удобрения в 2019 году стали обесценение национальной валюты в странах — экспортерах сельхозпродукции (Латинская Америка и Россия), парламентские выборы в Индии, где местные сельхозпроизводители имеют значимый политический вес, а также восстановление европейских рынков. В совокупности эти факторы компенсировали снижение спроса в Китае, где правительство продолжает поддерживать повышение эффективности удобрений, а также в США, где неблагоприятные погодные условия препятствовали проведению посевных и уборочных работ.

В совокупности эти факторы компенсировали снижение спроса в Китае, где правительство продолжает поддерживать повышение эффективности удобрений, а также в США, где неблагоприятные погодные условия препятствовали проведению посевных и уборочных работ.

Источник: Международная ассоциация производителей удобрений

Рост совокупного спроса на рынке удобрений и иных соединений азота, фосфора и калия промышленного назначения привел к увеличению объемов их производства в 2019 году на 1,2% к предыдущему году — до 254 млн т (д. в.) Спрос на удобрения в 2019 году составил 183 млн т (д. в.), что эквивалентно 78% мирового производства составляющих и несколько ниже (–0,3%) спроса в 2018 году.

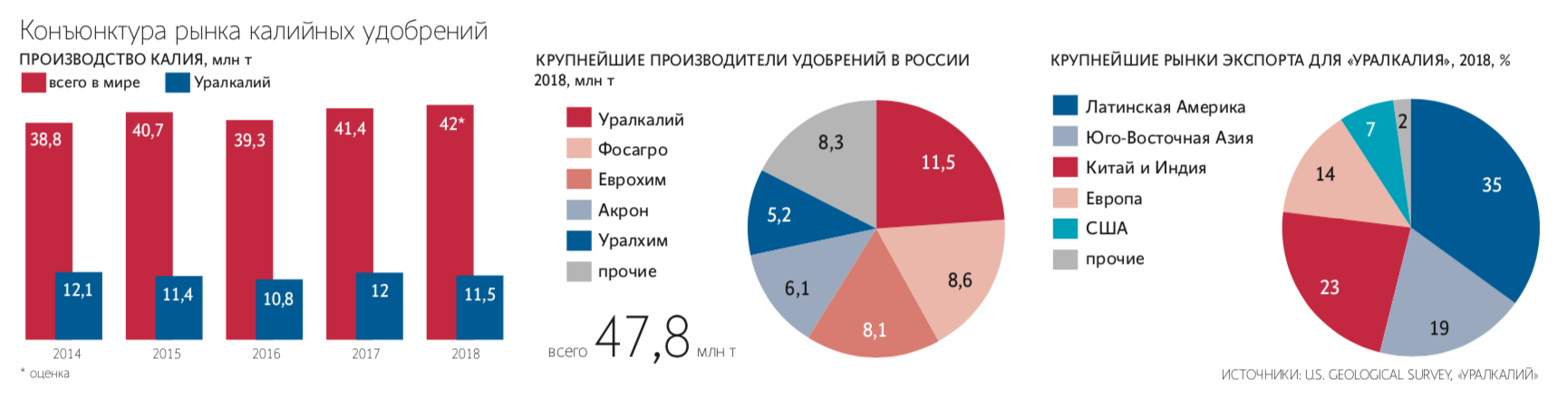

На рынке сырья для производства удобрений наблюдалась смешанная динамика. Производство аммиака увеличилось на 2,1% по сравнению с 2018 годом за счет роста объемов выпуска в России, США, Индонезии и Китае. После отрицательной динамики в 2018 году производство фосфатного сырья осталось на прежнем уровне — 207 млн т. В сегменте калийных удобрений после двух лет роста производство снизилось на 5% к предыдущему году — до 40,9 млн т K2О.

В сегменте калийных удобрений после двух лет роста производство снизилось на 5% к предыдущему году — до 40,9 млн т K2О.

Производство карбамида увеличилось на 2,4% по сравнению с 2018 годом и составило 176 млн т. Продолжающийся рост производства в России, США и странах Южной и Юго-Восточной Азии обеспечил загрузку мощностей в мировом производстве карбамида в среднем на уровне 85%. В Китае, несмотря на ужесточение экологических требований, ставшее причиной снижения объемов выпуска в последние три года, в 2019 году производство карбамида было восстановлено.

Объем производства фосфорсодержащих удобрений (DAP/MAP/NPS/TSP) увеличился до 74 млн т (35,6 млн т P2O5) в основном вследствие роста производства MAP и восстановления объемов выпуска DAP (на 9% по сравнению с 2018 годом) преимущественно за счет увеличения загрузки новых низкозатратных мощностей в Марокко и Саудовской Аравии.

После двухлетнего периода роста производство хлористого калия (MOP) снизилось на 6% по сравнению с 2018 годом — до 65 млн т вследствие ухудшения фундаментальных показателей спроса на фоне снижения спроса со стороны импортеров и последовавшего сокращения предложения, ориентированного на экспорт.

Динамика предложения на рынке фосфорсодержащих удобрений

В 2019 году мировой спрос на фосфорсодержащие удобрения незначительно снизился (на 0,2%) и составил 46,2 млн т P2O5. По сравнению с предыдущим годом объем поставок уменьшился на 0,4% — до 49,3 млн т P2O5.

В Северной Америке наблюдается продолжительное сокращение объемов производства фосфорных удобрений. В отчетном году в регионе, по оценкам, было произведено 11,6 млн т продукции (DAP/MAP/NPS), что приблизительно на 16% ниже по сравнению с предыдущим годом. Прекращение работы завода по производству удобрений в Plant City (США) и закрытие предприятия в Redwater (Канада) стали причинами увеличения объемов поставок и усиления конкуренции со стороны компаний, рассчитывавших на дополнительную прибыль от экспорта в Северную Америку. Однако неблагоприятные погодные условия заставили фермеров отложить закупки, что в сочетании со сложностями в логистике привело к ослаблению спроса и, как следствие, негативно отразилось на рынке. В конце года было произведено дополнительное сокращение объемов на предприятии Faustina (США) с целью восстановления рыночного баланса и предотвращения дальнейшего падения цен в 2020 году. Уменьшение выпуска удобрений за отчетный период было также зафиксировано в Марокко и Китае.

В конце года было произведено дополнительное сокращение объемов на предприятии Faustina (США) с целью восстановления рыночного баланса и предотвращения дальнейшего падения цен в 2020 году. Уменьшение выпуска удобрений за отчетный период было также зафиксировано в Марокко и Китае.

Общий объем поставок DAP в Индию в 2019 году оценивался на уровне 5,7 млн т, что на 9% ниже по сравнению с предыдущим годом, когда показатели были одними из наиболее высоких за последнее время. При этом указанные объемы поставок значительно превышали уровень 2017 года, что в совокупности с ростом внутреннего производства DAP до 3,4 млн т (+31% к предыдущему году) привело к увеличению запасов продукции почти до 7,0 млн т по состоянию на август 2019 года. Кроме того, конкурентные цены на DAP привели к значительному повышению рентабельности розничных продаж, а низкие цены на фосфорную кислоту способствовали росту предложения и увеличению рентабельности на внутреннем рынке, пусть и менее существенному.

В 2019 году отмечался стабильный рост загрузки новых мощностей в Саудовской Аравии, в результате чего объемы производства DAP/MAP увеличились на 36% в годовом сопоставлении, составив, по подсчетам экспертов, более 5,0 млн т. Индия остается крупнейшим потребителем фосфорсодержащих удобрений из Саудовской Аравии: в отчетном году объем экспорта в эту страну вырос на 20% — до 2,4 млн т. Кроме того, низкая себестоимость производства позволила Саудовской Аравии нарастить экспорт за океан, в частности в США (с 90 тыс. до 230 тыс. т) и Бразилию (с 650 тыс. до 900 тыс. т).

Индия остается крупнейшим потребителем фосфорсодержащих удобрений из Саудовской Аравии: в отчетном году объем экспорта в эту страну вырос на 20% — до 2,4 млн т. Кроме того, низкая себестоимость производства позволила Саудовской Аравии нарастить экспорт за океан, в частности в США (с 90 тыс. до 230 тыс. т) и Бразилию (с 650 тыс. до 900 тыс. т).

Для китайских производителей удобрений год выдался непростым из-за сокращения экспорта DAP в Индию и поставок MAP в страны Латинской Америки, а также продолжающегося снижения спроса на внутреннем рынке. Однако продажи на внутреннем рынке в весеннем сезоне превзошли ожидания. Это стало возможным во многом благодаря усовершенствованию логистики, в частности успешному открытию новых железнодорожных путей и автомобильных дорог, позволившему снизить нагрузку на имеющуюся инфраструктуру и сократить сроки поставки продукции. В условиях повышения уровня запасов и расширения производства NP на фоне снижения продаж DAP объемы производства DAP/MAP/NPS в Китае в целом не изменились по сравнению с 2018 годом и оцениваются на уровне 12,6 млн т. В течение года Китай предпринял ряд мер по сокращению производства удобрений, большинство из которых не было полностью реализовано. Однако слияние компаний Kailin и Wengfu, входящих в восьмерку крупнейших китайских производителей (так называемая группа «6+2»), способствовало укреплению дисциплины среди игроков отрасли к концу года.

В течение года Китай предпринял ряд мер по сокращению производства удобрений, большинство из которых не было полностью реализовано. Однако слияние компаний Kailin и Wengfu, входящих в восьмерку крупнейших китайских производителей (так называемая группа «6+2»), способствовало укреплению дисциплины среди игроков отрасли к концу года.

Источник: Fertecon.

Снижение активности, зафиксированное на европейских рынках в конце 2018 года, продолжилось в начале отчетного года, но более сдержанными темпами. Об этом свидетельствовал тот факт, что трейдинговые компании не спешили закупать удобрения для весеннего сезона. Несмотря на общее негативное влияние на цены таких факторов, как низкие урожаи, изменения в нормативно-правовом регулировании (особенно в Германии) и сложности с логистикой, поставки продолжались, хоть и в существенно более скромных объемах. Объемы потребления P2O5 за отчетный год сократились незначительно по сравнению с 2018 годом (на 1%) и, согласно подсчетам, составили 3,9 млн т. В этой связи необходимо отметить, что снижение цен вызвано исключительно ростом конкуренции за рыночную долю со стороны производителей на фоне избыточного предложения на других рынках.

Объемы потребления P2O5 за отчетный год сократились незначительно по сравнению с 2018 годом (на 1%) и, согласно подсчетам, составили 3,9 млн т. В этой связи необходимо отметить, что снижение цен вызвано исключительно ростом конкуренции за рыночную долю со стороны производителей на фоне избыточного предложения на других рынках.

Экстремальные погодные условия в весенний и осенний посевные периоды стали причиной значительного снижения спроса на фосфорсодержащие удобрения в Северной Америке. В частности, в США спрос на P2O5 упал примерно на 18% в годовом сопоставлении и составил менее 4,4 млн т. Из-за отложенных закупок, связанных с переносом начала полевых работ или ограничениями по логистике, и роста импортных поставок по конкурентным ценам на рынке возник избыток предложения. Это негативно отразилось на ценах на DAP (FOB Тампа), которые в 2018 году были значительно выше прочих эталонных цен, а затем упали с рекордного уровня 418 долл. США за тонну в январе 2019 года до 268 долл. США за тонну к концу года.

США за тонну к концу года.

Источники: Argus, CRU Fertilizer Week, Fertecon, ICIS, Infofert, Profercy

Сложившая на американском рынке ситуация привела к перенаправлению торговых потоков в Латинскую Америку, в частности в Бразилию, где импорт MAP вырос на 14% — практически до уровня 4,3 млн т. На фоне снижения цен на MAP (CFR Бразилия) с максимального уровня 436 долл. США за тонну, зафиксированного в январе 2019 года, и высоких цен на сельскохозяйственные культуры (в особенности на сою в связи с усугубившимся торговым конфликтом США и Китая) удобрения стали существенно более доступными для бразильских фермеров. Однако даже максимально доступные за последние три года цены на MAP в Бразилии не смогли полностью нивелировать снижение спроса на P2O5 в остальных странах Латинской Америки. По оценкам экспертов, спрос по сравнению с прошлым годом упал на 8% — до 6,8 млн т. Сокращение спроса в большинстве стран Латинской Америки обусловлено общемировой политической нестабильностью, вызывающей ослабление валют и повышение себестоимости продукции, а также засухой и низкими ценами на товарные сельскохозяйственные культуры. С учетом указанных факторов и структурного избытка предложения на рынке цены на MAP (CFR Бразилия) к концу 2019 года упали до минимальной отметки 280 долл. США за тонну.

Сокращение спроса в большинстве стран Латинской Америки обусловлено общемировой политической нестабильностью, вызывающей ослабление валют и повышение себестоимости продукции, а также засухой и низкими ценами на товарные сельскохозяйственные культуры. С учетом указанных факторов и структурного избытка предложения на рынке цены на MAP (CFR Бразилия) к концу 2019 года упали до минимальной отметки 280 долл. США за тонну.

Источники: AgroLink, Argus, CRU Fertilizer Week, Fertecon, ICIS, Profercy

На юге Азии, в частности в Индии, был отмечен рост складских запасов практически до 7,0 млн т DAP по состоянию на август 2019 года. Это вызвало падение цен на условиях поставки CFR Индия с максимальной отметки 414 долл. США за тонну в начале года до 296 долл. США за тонну к концу года. При существующем уровне спроса в Пакистане накопленные объемы удобрений существенно не уменьшились, в то время как в результате обильных муссонных дождей в Индии было израсходовано почти 3,0 млн т запасов DAP в период с августа по декабрь. Данный фактор в сочетании с продолжающимся формированием объемов импорта и наращиванием внутреннего производства на фоне снижения цен на фосфорную кислоту в течение четырех кварталов подряд способствовал повышению рентабельности розничных продаж DAP. Однако перевод мощностей на выпуск этого вида удобрений с целью повышения рентабельности привел к значительному падению производства NPK. Как следствие, совокупный спрос на P2O5 в Индии сократился приблизительно на 9% к предыдущему году и составил 6,4 млн т.

Данный фактор в сочетании с продолжающимся формированием объемов импорта и наращиванием внутреннего производства на фоне снижения цен на фосфорную кислоту в течение четырех кварталов подряд способствовал повышению рентабельности розничных продаж DAP. Однако перевод мощностей на выпуск этого вида удобрений с целью повышения рентабельности привел к значительному падению производства NPK. Как следствие, совокупный спрос на P2O5 в Индии сократился приблизительно на 9% к предыдущему году и составил 6,4 млн т.

Источники: Fertecon, IFA

В Китае результаты весенней вспашки оказались лучше ожидаемого, но тем не менее хуже показателей предыдущих лет. В целом внутренний спрос на китайском рынке по-прежнему снижается в связи с продолжением государственной политики по сокращению объемов применения минеральных удобрений при выращивании сельскохозяйственных культур и на фоне более экономичного внесения удобрений фермерами. Несмотря на снижение экспортных пошлин на NPK, которое несколько облегчило ситуацию для китайских производителей, именно этот сегмент рынка внес наибольший вклад в снижение спроса на P2O5 в Китае на 2% по сравнению с 2018 годом — до расчетных 12,3 млн т.

Несмотря на снижение экспортных пошлин на NPK, которое несколько облегчило ситуацию для китайских производителей, именно этот сегмент рынка внес наибольший вклад в снижение спроса на P2O5 в Китае на 2% по сравнению с 2018 годом — до расчетных 12,3 млн т.

После четырех лет непрерывного роста спроса на P2O5 в Африке запрет импорта NPK в Нигерию и засуха в ЮАР привели к снижению спроса на NPK и MAP соответственно. В результате общий спрос на P2O5 в Африке сократился на 13% по сравнению с предыдущим годом и оценивается в 1,6 млн т.

Индекс изменений цен на сырье для DAP/MAP, 3 января 2019 года = 100Источник: CRU Fertilizer Week

Oбзор рынка фосфатного сырья

В 2019 году объемы производства товарного фосфатного сырья остались на уровне предыдущего года и оцениваются в 207 млн т. Наращивание низкозатратных интегрированных мощностей по переработке на Ближнем Востоке и в Северной Африке компенсировало более низкий спрос в связи с закрытием существующих предприятий и сокращением объемов, которые более существенно отразились на объемах поставок фосфатного сырья. Кроме того, наблюдается сокращение производства в Китае (под влиянием снижающегося спроса на продукцию переработки и высоких показателей складских запасов), США (ввиду приостановления работы мощностей по переработке) и Марокко (в связи с изменением направлений товарных потоков). Вместе с тем уровень продаж снизился на 3% по сравнению с предыдущим годом и предварительно составил 30 млн т, так как увеличение объема предложения со стороны ранее малоактивных участников рынка (таких как Сирия, Того и Иордания), обусловленный различными причинами, не смог удовлетворить возросшие объемы внутреннего потребления сырья крупными экспортерами, которые планировали увеличить продажи конечных удобрений.

Кроме того, наблюдается сокращение производства в Китае (под влиянием снижающегося спроса на продукцию переработки и высоких показателей складских запасов), США (ввиду приостановления работы мощностей по переработке) и Марокко (в связи с изменением направлений товарных потоков). Вместе с тем уровень продаж снизился на 3% по сравнению с предыдущим годом и предварительно составил 30 млн т, так как увеличение объема предложения со стороны ранее малоактивных участников рынка (таких как Сирия, Того и Иордания), обусловленный различными причинами, не смог удовлетворить возросшие объемы внутреннего потребления сырья крупными экспортерами, которые планировали увеличить продажи конечных удобрений.

В отсутствие существенных ограничений предложения динамика цен на фосфатное сырье в основном с некоторым отставанием повторяет динамику цен на фосфорную кислоту и фосфорсодержащие удобрения. Именно такая ситуация наблюдалась в первом квартале 2019 года: цены на фосфатное сырье с поставкой FOB Марокко (69–72% BPL) несколько выросли в квартальном соотношении и составили в среднем 90 долл. США за тонну, не ощутив на себе влияния снижения цен на конечную продукцию. Тот факт, что даже приостановление работ по обогащению на трех рудниках в Бразилии начиная с конца первого квартала 2019 года (в связи с реализацией мер по обеспечению безопасности дамб хвостохранилищ после прорыва дамбы на руднике компании Vale недалеко от города Брумадинью в феврале 2019 года) не оказало воздействия на цены, свидетельствует о том, что избыток предложения на рынках удобрений может оказать влияние на объемы импорта.

США за тонну, не ощутив на себе влияния снижения цен на конечную продукцию. Тот факт, что даже приостановление работ по обогащению на трех рудниках в Бразилии начиная с конца первого квартала 2019 года (в связи с реализацией мер по обеспечению безопасности дамб хвостохранилищ после прорыва дамбы на руднике компании Vale недалеко от города Брумадинью в феврале 2019 года) не оказало воздействия на цены, свидетельствует о том, что избыток предложения на рынках удобрений может оказать влияние на объемы импорта.

Цены на фосфатное сырье с поставкой FOB Марокко (69–72% BPL) снизились до уровня 79 долл. США за тонну только в третьем квартале 2019 года после возвращения рудников в Бразилии на полный уровень загрузки мощностей. Указанное снижение также показывает, что поддержку ценам на фосфатное сырье во многом оказывал спрос со стороны производителей простого суперфосфата (SSP) на фоне значительного ослабления рынка серы. Приостановление работы предприятий по производству удобрений в США в четвертом квартале 2019 года, а также сокращение объемов производства в Марокко и Китае и продолжительное падение цен на фосфорсодержащие удобрения продолжили оказывать давление на цены фосфатного сырья вплоть до начала 2020 года.

Карбамид

Спрос на карбамид вырос на 0,5% по сравнению с 2018 годом и оценивается в 171,2 млн т. Несмотря на это, в течение года цены на карбамид находились под большим давлением в связи с падением темпов роста спроса и увеличением объема производства в условиях снижения себестоимости на фоне избыточного предложения природного газа. Вместо поддержки рынка санкции, веденные США, скорее дестабилизировали его, так как Иран продолжал экспортировать продукцию со значительными скидками.

Восстановление уровня цен, начавшееся в середине 2017 года и позволившее к октябрю 2018 года достичь показателя в 344 долл. США за тонну карбамида (FOB Ближний Восток), прекратилось в начале отчетного периода, поскольку неблагоприятные погодные условия для выращивания сельскохозяйственных культур на Среднем Западе США негативно сказались на спросе в начале весны. Раннее объявление Индией тендера на закупку карбамида в январе 2019 года временно укрепило цены, но недостаточно высокий объем контрактации, составивший всего 515 тыс. т, стал негативным фактором. В других регионах показатели спроса были неравномерными: засуха в крупнейших странах Европы и ужесточение требований к эффективному использованию азотных удобрений привели к сокращению закупок. Кроме того, в первом квартале 2019 года были запущены новые производственные мощности в Туркменистане и Азербайджане.

т, стал негативным фактором. В других регионах показатели спроса были неравномерными: засуха в крупнейших странах Европы и ужесточение требований к эффективному использованию азотных удобрений привели к сокращению закупок. Кроме того, в первом квартале 2019 года были запущены новые производственные мощности в Туркменистане и Азербайджане.

Несмотря на сезонный рост спроса во втором квартале 2019 года (в особенности на импортную продукцию в Индии до начала сезона раби, который продолжается с октября по апрель, а также укрепление спроса на спотовом рынке в некоторых странах Латинской Америки), макроэкономические условия и дефляция на рынках энергоносителей вследствие продолжающегося избытка предложения природного газа способствовали существенному снижению предельной себестоимости производства. Экспорт из Китая в начале года сократился, но девальвация юаня (в основном за счет обострения торгового конфликта с США) и снижение цен на уголь на фоне ослабления требований в области экологической политики обеспечили восстановление уровня производства карбамида в Китае, благодаря чему к концу года объемы экспорта выросли практически вдвое в годовом соотношении. Основная часть экспорта была направлена в Индию, где показатели импорта существенно увеличились и достигли 8,8 млн т.

Основная часть экспорта была направлена в Индию, где показатели импорта существенно увеличились и достигли 8,8 млн т.

Сохранение низких цен на природный газ в Европе летом 2019 года способствовало росту объемов маржинального производства в Черноморском регионе. В частности, был начат экспорт продукции из Украины, который к четвертому кварталу 2019 года достиг показателя в 120–150 тыс. т в месяц. Санкции почти не повлияли на объемы экспорта из Ирана, которые сохранились практически на уровне предыдущего года, однако цены находились под давлением ввиду предоставления скидок в размере до 60 долл. США за тонну, в особенности на экспорт в Бразилию и Турцию (Средиземноморский регион).

Аммиак

По данным Международной ассоциации производителей удобрений (IFA), мировой спрос на аммиак в 2019 году вырос на 0,6% в годовом сопоставлении и составил 144,8 млн т. Рост предложения при низком спросе в США усилил давление на рынок и привел к увеличению объема избыточного предложения приблизительно до 11,1 млн т.

Под влиянием указанного фактора в течение первых трех кварталов 2019 года цены на аммиак в мире преимущественно снижались. Среднегодовая цена упала на 60–65 долл. США за тонну во всех основных регионах. В условиях слабой ценовой конъюнктуры программы планового ремонта на заводах на Ближнем Востоке и в Северной Африке не привели к снижению цен в июле – августе 2019 года и позволили предотвратить неблагоприятные последствия для большого количества высокорентабельных поставщиков из России.

Активная конкуренция за европейский рынок сбыта природного газа между американскими производителями СПГ и российским экспортом трубопроводного газа привела к падению цен на площадке Title Transfer Facility (TTF) до рекордной отметки в 3,10 долл. США за млн БТЕ в сентябре 2019 года. Благодаря низким ценам на энергетических рынках удалось избежать массового сокращения производств, в отличие от 2018 года. Несмотря на 15%-ное снижение цен на антрацитовый уголь в Китае относительно 2018 года, импорт аммиака оставался привлекательным. В прибрежных регионах выгода от импорта аммиака по сравнению с закупками на внутреннем рынке составляла в течение года в среднем 150 долл. США за тонну. В этих условиях объем импорта в 2019 году превысил 1,0 млн т и мог бы достигнуть еще более высоких показателей при отсутствии ограничений в складской инфраструктуре портов.

В прибрежных регионах выгода от импорта аммиака по сравнению с закупками на внутреннем рынке составляла в течение года в среднем 150 долл. США за тонну. В этих условиях объем импорта в 2019 году превысил 1,0 млн т и мог бы достигнуть еще более высоких показателей при отсутствии ограничений в складской инфраструктуре портов.

Динамика продаж несколько изменилась в связи с запуском нового производства компании «ЕвроХим» в Кингисеппе. Наблюдалось увеличение экспорта продукции производителей из стран Балтии, для которых характерна более низкая себестоимость, в результате чего цены на аммиак на условиях FOB Балтийское море, традиционно превышающие цены на поставку FOB Черное море, снизились. Низкие цены на фосфаты привели к сокращению производства фосфатов аммония на ключевых рынках импорта аммиака, включая США, Марокко и Китай. Более того, неблагоприятные погодные условия в весеннем и осеннем сезонах прямого внесения удобрений способствовали дополнительному снижению спроса в США и привели к сокращению объемов импорта аммиака на 14% в годовом соотношении. Падение уровня импорта аммиака в США в течение четырех последних лет и трудности с заключением договоров на поставку природного газа привели к закрытию завода в Тринидаде и Тобаго мощностью 285 тыс. т / год.

Падение уровня импорта аммиака в США в течение четырех последних лет и трудности с заключением договоров на поставку природного газа привели к закрытию завода в Тринидаде и Тобаго мощностью 285 тыс. т / год.

Калийные удобрения

По оценкам IFA, после двухлетнего роста и накопления складских запасов поставки хлористого калия в мире снизились на 6% по сравнению с 2018 годом и составили примерно 65 млн т. В первом полугодии 2019 года спрос был в основном устойчивым, о чем свидетельствовало сохранение цен на практически неизменном уровне, несмотря на ухудшение показателей урожайности. Однако во втором полугодии рост спроса существенно замедлился, усилив падение спотовых цен. Несмотря на запоздалое заключение контракта на поставку калия в Индию в октябре 2019 года (цена была снижена всего на 10 долл. США за тонну и составила 280 долл. США за тонну на условиях CFR), в условиях отсутствия заключенных контрактов на поставку в Китай цены к концу года остались без ориентира минимальной цены. В связи с этим на ключевых рынках импорта продолжилось падение цен.

В связи с этим на ключевых рынках импорта продолжилось падение цен.

Учитывая рекордно высокий уровень портовых запасов хлористого калия в портах Китая и низкую вероятность заключения контракта в ближайшее время, во втором полугодии большинство крупных производителей приняли решение сократить производство примерно на 3 млн т по сравнению с плановыми объемами. Положительная динамика в 2019 году наблюдалась только на рынке Бразилии, где высокие объемы экспорта сои способствовали высокому уровню потребления хлористого калия. Однако усиление конкуренции среди поставщиков и ослабление национальной валюты привели к тому, что в конце года цены на импорт бразильских удобрений сделали невозможным повторение успеха предыдущего года. Более заметным игроком на рынке в 2019 году стал «ЕвроХим», что привело к усилению конкуренции и дополнительному давлению на цены, которые и так демонстрируют отрицательную динамику в отсутствие контракта на поставки в Китай.

РАПУ подвела итоги 2019 года

08. 04.2020

| Аналитика

04.2020

| Аналитика

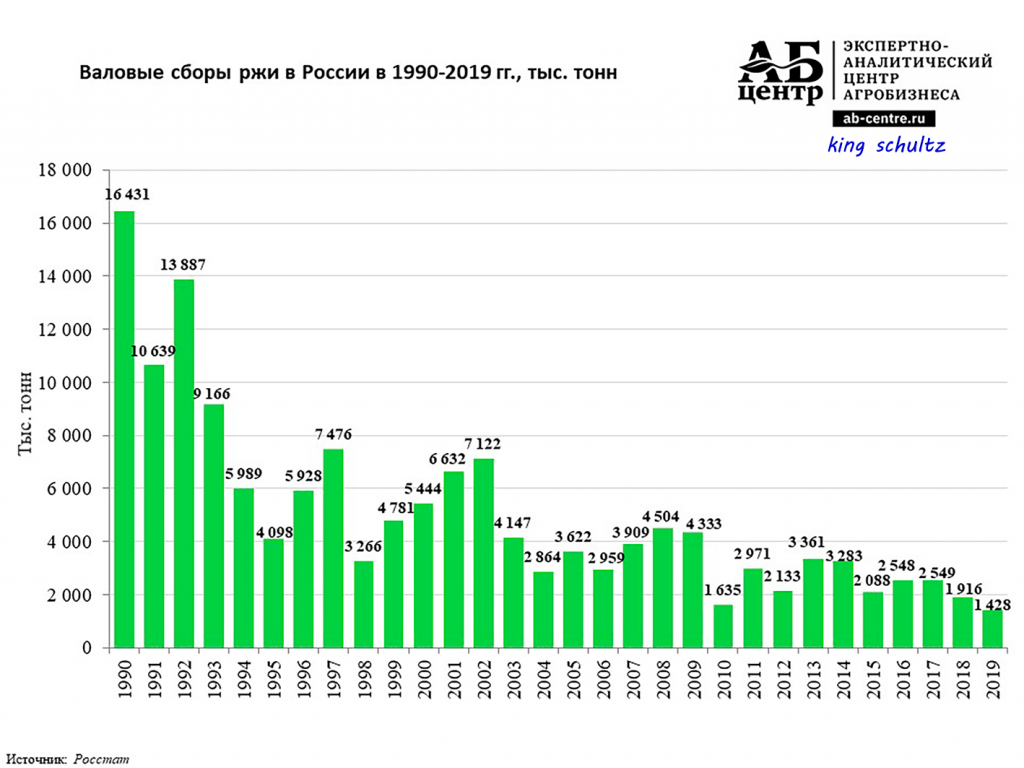

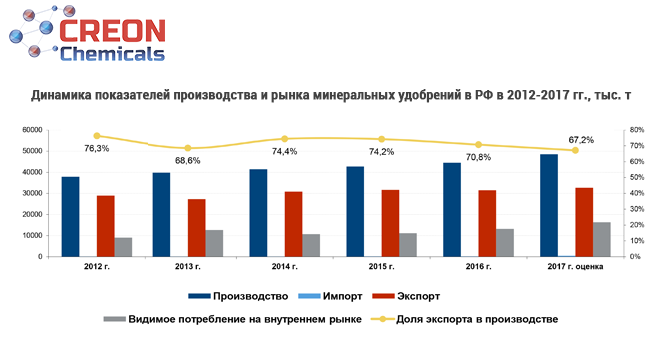

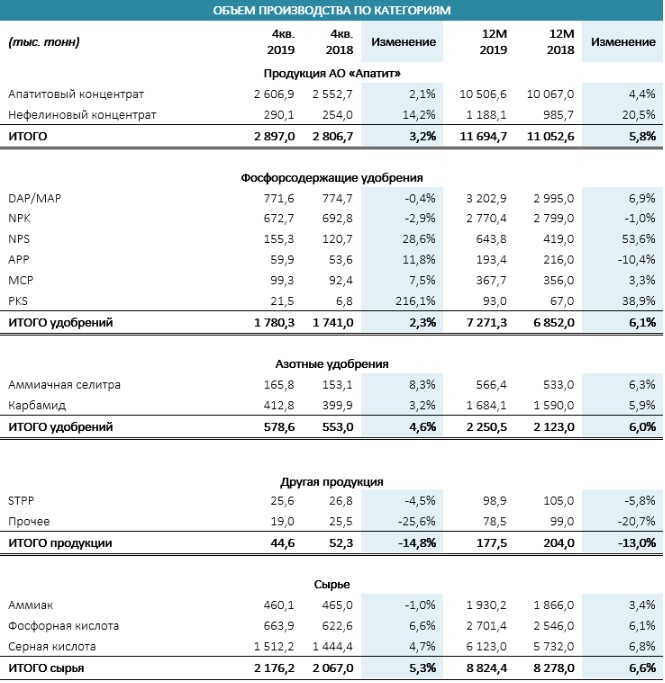

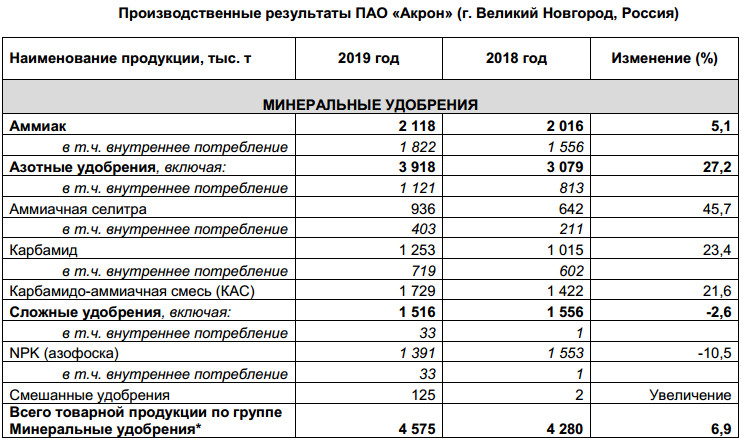

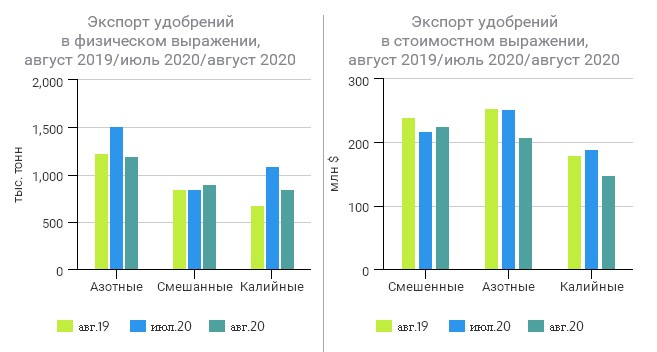

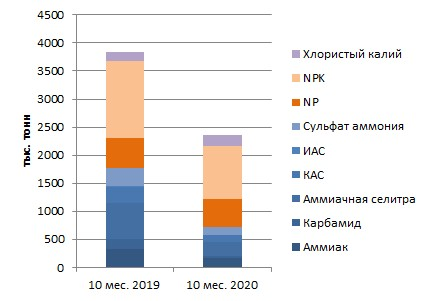

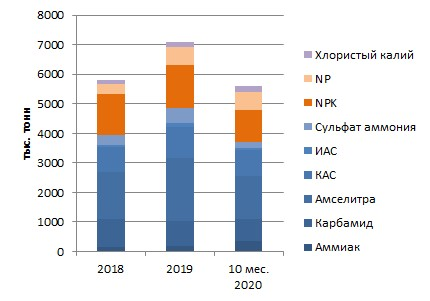

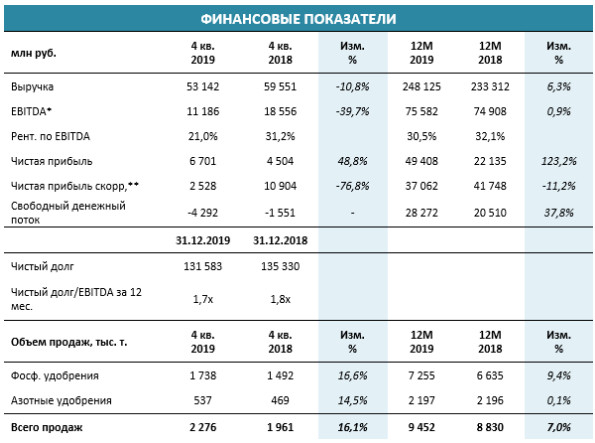

В 2019 году объем выпуска минеральных удобрений российскими предприятиями вырос по сравнению с предыдущим годом на 4,7% и составил 51,6 млн тонн в физическом весе, что соответствует 23,6 млн тонн в пересчете на действующее вещество. Рост к 2018 году составил 4,7%. При этом поставки на внутренний рынок АПК увеличились на 14,5% — до рекордных 9,5 млн тонн.

Согласно статистике РАПУ, в 2019 году азотных удобрений было выпущено 23,6 млн тонн, что на 5,8% больше, чем в 2018 году.

Производство аммиачной селитры выросло на 5,4%, до 9,8 млн тонн, карбамида – на 4,6%, до 8,6 млн тонн, КАС – на 14%, до 3,3 млн тонн, нитрата кальция – на 12%, до 0,6 млн тонн Производство сульфата аммония уменьшилось на 5,8%, до 1,1млн тонн.

Цифра

>50миллионов тонн

объем производства минудобрений в РФ за 2019г.

Выпуск азотных удобрений в 2019 году существенно нарастили «Акрон», КАО «Азот», «УРАЛХИМ», ФосАгро.

Калийных удобрений в 2019 году произведено 12,23 млн тонн, на 4,4% больше, чем годом ранее. Преимущественно, этот прирост обеспечен введением новых производственных калийных мощностей «ЕвроХима». В начале месяца компания отчиталась об увеличении объемов реализации калийной продукции на 75%, до 1,1 млн тонн, после ввода в эксплуатацию новых производственных мощностей на Усольском калийном комбинате.

Производство сложных и комплексных минеральных удобрений, большую часть которых составляют фосфорсодержащие и NPK, в 2019 году, в целом, осталось стабильным. Всего было произведено 13,7 млн тонн продукции этой группы, или на 1% меньше, чем в 2018 году.

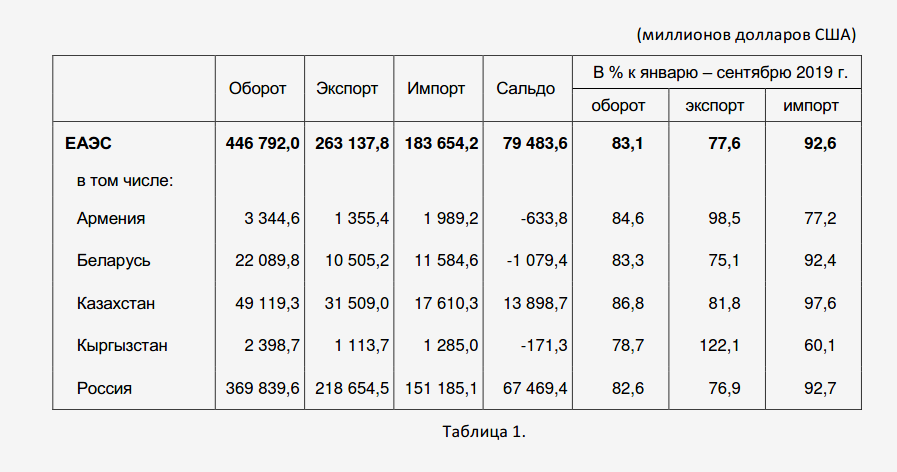

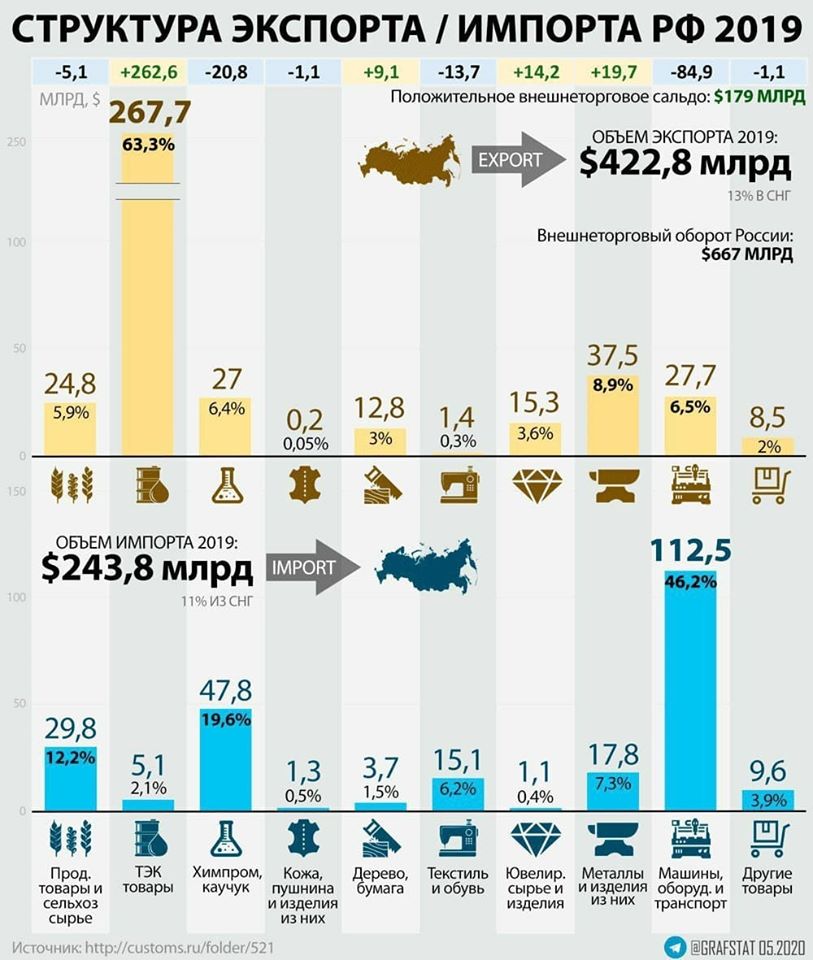

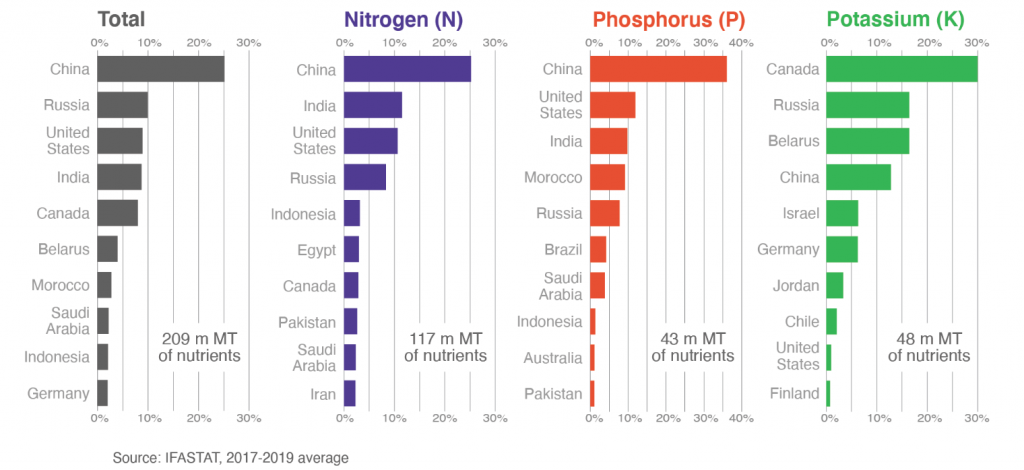

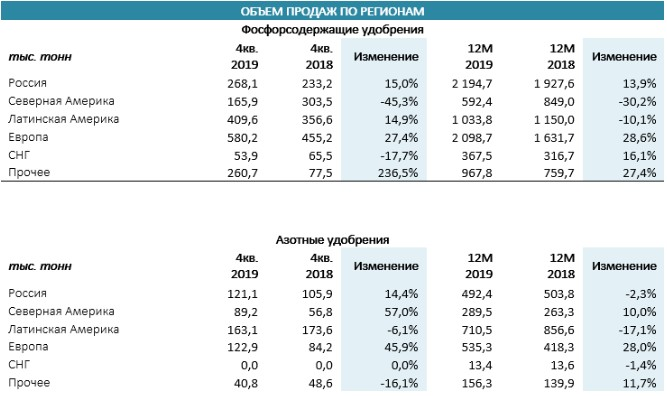

Рост объема производства позволил российским компаниям по итогам 2019 года увеличить долю на мировом рынке до 13%. Всего, по данным ФТС РФ, Россия экспортировала в прошлом году 34,6 млн тонн удобрений в физическом весе на 8,4 млрд долл. По итогам 2019 года доля минеральных удобрений в российском несырьевом неэнергетическом экспорте составила порядка 2%.

Снижение пришлось, в основном, на трехсоставные удобрения NPK, производство которых сократилось на 5% год к году – до 7,28 млн тонн. Временно снизить производство сложных удобрений в 2019 году был вынужден «Акрон» из-за перехода на подземную добычу руды при одновременном снижении эффективности добычи из открытого карьера на руднике «Олений Ручей», что привело к сокращению выпуска апатитового концентрата в первом полугодии 2019 года.

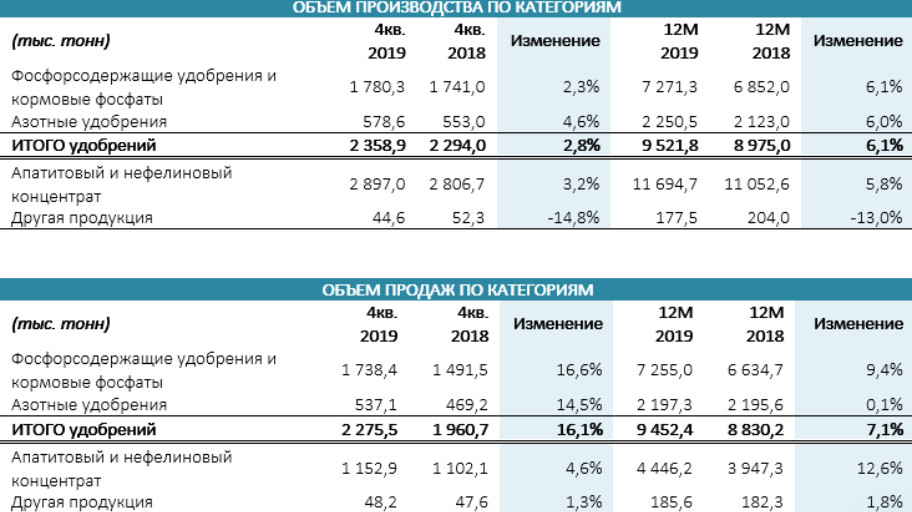

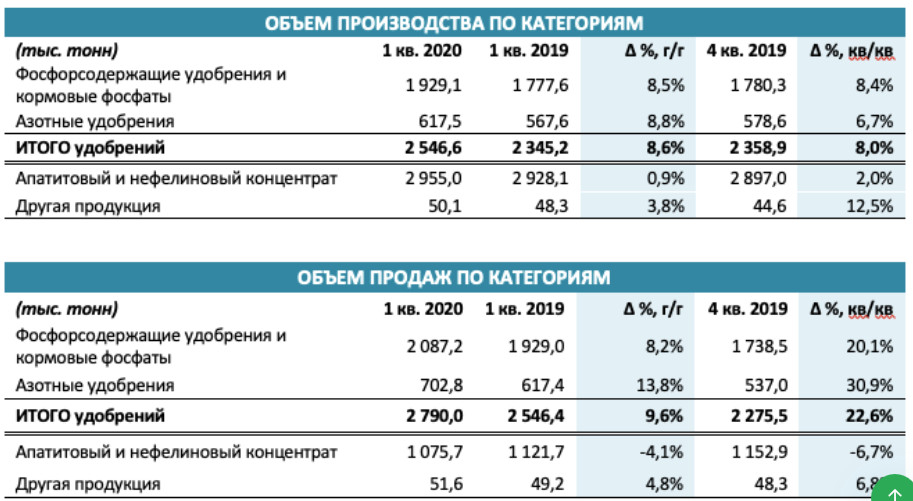

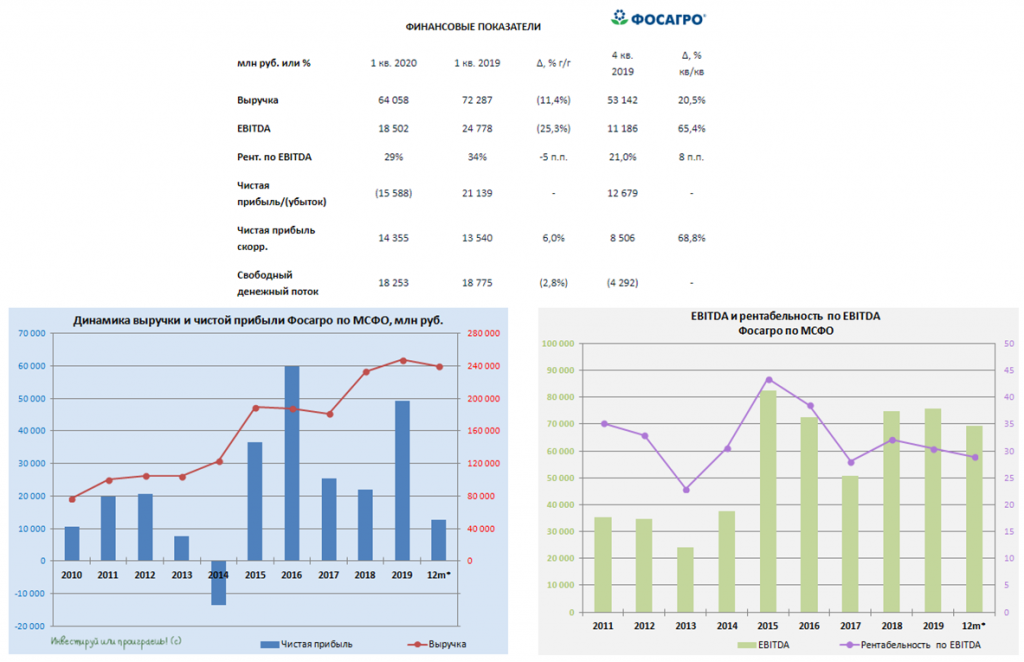

Выпуск аммофоса и диаммонийфосфата (MAP/DAP) в 2019 году увеличился на 4,8%, до 4,6 млн тонн, сульфоаммофоса — на 40,9%, до 0,95 млн тонн. Основной прирост был обеспечен ФосАгро, лидирующей по производству фосфорных удобрений в РФ. По данным ФосАгро, в 2019 году компания увеличила производство фосфорсодержащих удобрений на 6,1%, до 7,3 млн тонн.

Цифра

14,5%

— рост поставок предприятиям АПК, до 9,5 млн т.

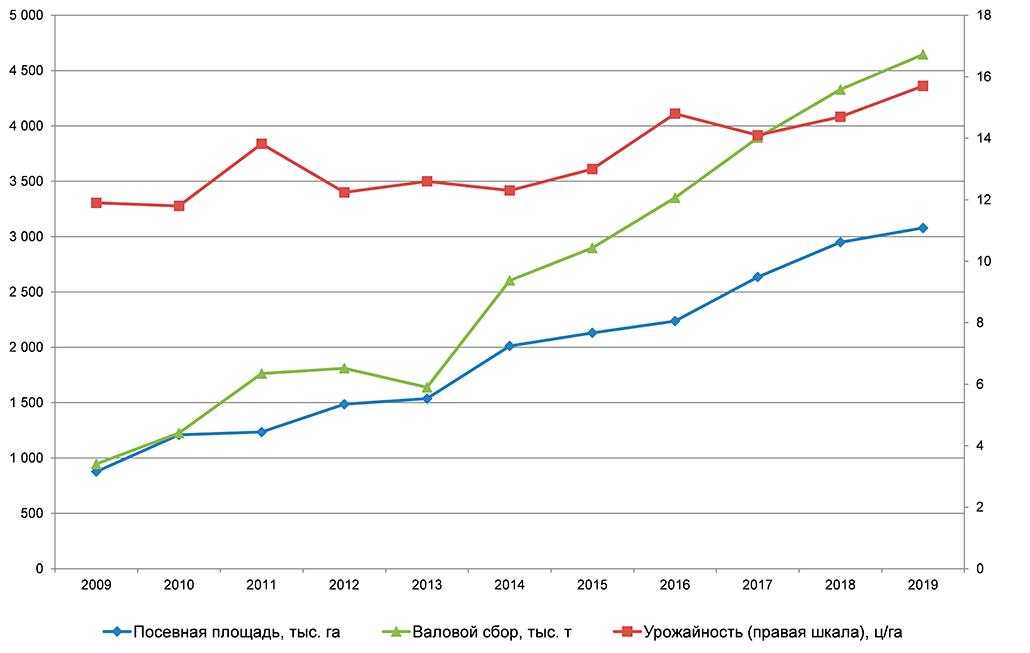

Поставки минеральных удобрений российским сельхозпроизводителям в 2019 году, по данным РАПУ, выросли на 14,5% — до 9,5 млн. тонн (в физическом весе), существенно превысив первоначальные прогнозы по стабильному уровню спроса.

тонн (в физическом весе), существенно превысив первоначальные прогнозы по стабильному уровню спроса.

Первый заместитель Министра сельского хозяйства Джамбулат Хатуов в ходе совещания по подготовке к весенне-полевым работам отметил, что по вопросам поставки минеральных удобрений «у российского АПК проблем нет», а аграрии подтверждают увеличение отгрузок производителями минеральных удобрений.

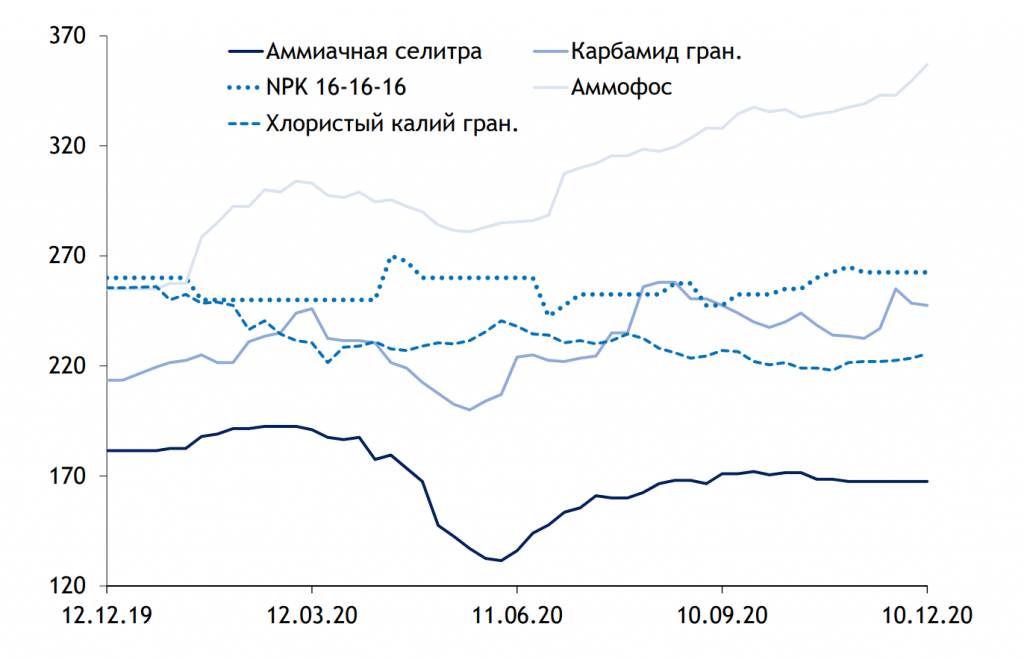

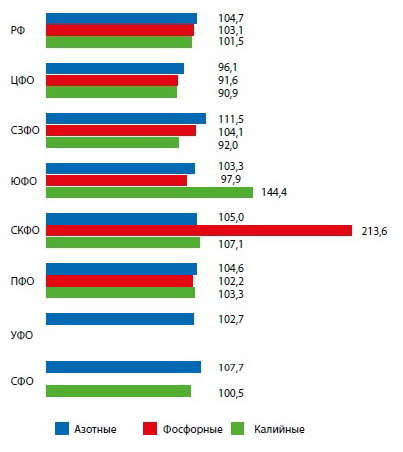

По данным Росстата, в прошлом году на российском рынке средние цены на все виды минеральных удобрений были ниже, чем годом ранее, эта ситуация сохраняется и сейчас.

Заместитель Министра промышленности и торговли РФ Василий Осьмаков назвал ситуацию с минеральными удобрениями «стабильной и управляемой». «В декабре 2019 года на площадке Минпромторга состоялось подписание соглашения между РАПУ и Росагропромсоюзом о взаимодействии с целью удовлетворения спроса АПК на удобрения. Оно позволяет гибко реагировать на колебания в ценах ввиду возможных изменений на рынке. По предварительной статистике Росстата за 2019 год можно сказать, что цены на удобрения на внутреннем рынке были ниже, чем при продажах на экспорт на 2-10%», – отметил Василий Осьмаков.

Поставки азотных удобрений на внутренний рынке составили 6,23 млн тонн, что на 13% больше, чем в 2018 году. Прирост по наиболее востребованным видам удобрений, амселитре, карбамиду и КАС, составил 8,5%, 21% и 46% — до 4,3 млн тонн, 0,61 млн тонн и 0,74 млн тонн соответственно. Поставки сульфата аммония выросли на 3,4%, до 393 тыс. тонн.

Поставки сложных фосфорсодержащих и комплексных удобрений на внутренний рынок выросли в 2019 году на 17,5% — до 3,24 млн тонн. В том числе, удобрений NPK поставлено на 10,7% больше по сравнению с предыдущим годом – 1,9 млн тонн, MAP/DAP – больше на 28,2% – 859 тыс. тонн, сульфоаммофоса – на 32,1%, до 364,5 тыс. тонн.

Хлоркалия в 2019 году поставлено российским сельхозтоваропроизводителям на 16,1% меньше, чем годом ранее, — 77,4 тыс. тонн.

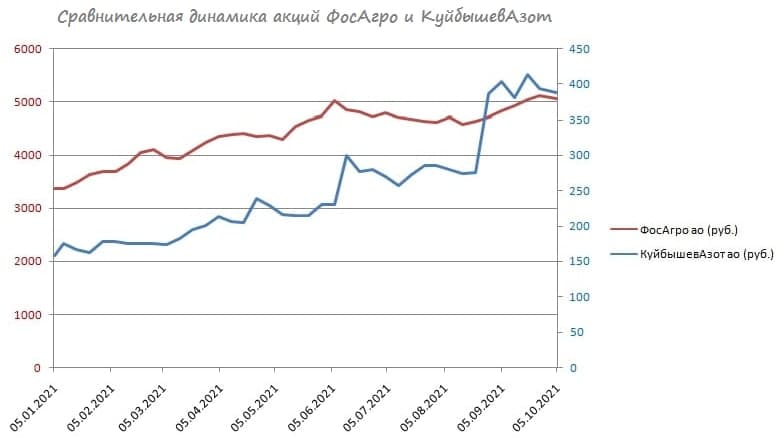

Лидерами прироста поставок на российский рынок в 2019 году стали ФосАгро, «УРАЛХИМ» и «ЕвроХим».

По итогам 2019 года ФосАгро сохранила статус лидера по суммарным объёмам поставок всех видов удобрений российским аграриям – на компанию пришлось 26,8% продаж минеральных удобрений на внутреннем рынке, на «ЕвроХим» – 19,4%, на «УРАЛХИМ» – 14,6%, на ПАО «КуйбышевАзот» – 9%, на «Акрон» – 7,5%, на АО «Минудобрения», г.

Объем поставок минеральных удобрений в 2019 году их крупнейшими производителями на внутренний рынок — это рекордное значение за последние 20 лет. В текущем году спрос на удобрения на российском рынке может возрасти еще на 5-10%. Уверен, что дальнейшему развитию российского АПК будет способствовать и появление национального «Зеленого стандарта» экологически чистой продукции, который позволит акцентировать конкурентные преимущества российской сельхозпродукции на внешнем рынке, а для внутреннего потребителя – создать доступную потребительскую корзину полезных продуктов питания с применением высококлассных агротехнологий

Почему рынок удобрений может быть скрытым рычагом воздействия России

Экономисты и политики говорят, что у России могут быть некоторые до сих пор скрытые рычаги воздействия на Украину — и мировые поставки продовольствия.

Они обеспокоены тем, что введенные Россией, ведущим мировым поставщиком продукта, ограничения на экспорт удобрений могут еще больше повысить стоимость продуктов питания и нанести ущерб мировому урожаю в 2023 году и далее.

Российское вторжение в Украину стало причиной 30-процентного роста мировых цен на продовольствие и 10-процентного роста цен на продовольствие в США за последний год, поскольку цепочки поставок продолжают давать сбои после пандемии коронавируса.

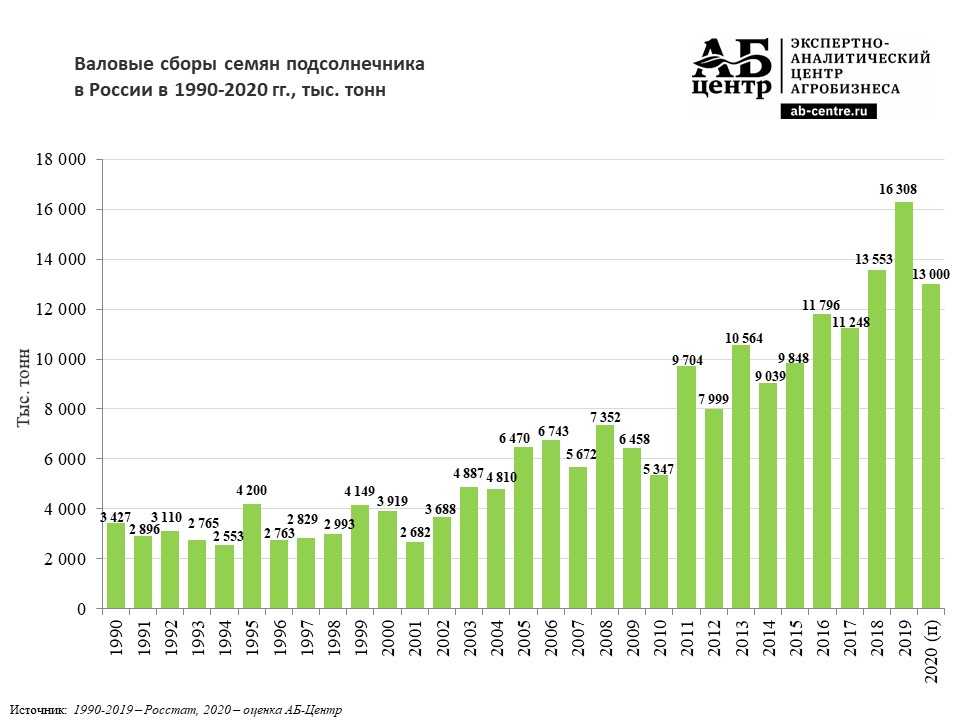

Но ценовое давление, оказываемое на сельскохозяйственные рынки украинским экспортом, таким как пшеница и подсолнечное масло, до сих пор в основном было вызвано проблемами с их транспортировкой, с грузовыми судами, застрявшими в заблокированных портах, которые, по словам российских властей, необходимо очистить от мин.

Изменения в российской политике в отношении удобрений могут пойти еще дальше и привести к проблемам с производством продуктов питания в дополнение к их распределению.

«Если удобрения не будут поступать, мир будет производить меньше», — сказал в интервью главный экономист Продовольственной и сельскохозяйственной организации Объединенных Наций (ФАО) Максимо Тореро. «Вот почему мы говорим, что в следующем году у нас может возникнуть проблема с наличием продовольствия, а также с доступом к продовольствию, как сегодня».

Меньшее использование удобрений приводит к снижению урожайности независимо от проблем с цепочкой поставок, сказал Тореро.

«Вот что создаст проблему наличия продовольствия [в дополнение к] доступу к продовольствию. Вот что нас беспокоит, это для нас самый драматический сценарий. И это то, чего нам нужно избегать», — добавил он.

Даже без ограничений на экспорт международные компании не решаются закупать удобрения в России, находящейся под жесткими санкциями, которая является крупнейшим в мире экспортером почвенных добавок, содержащих азот, а также фосфор и калий — все они являются побочными продуктами обширной российской энергетической промышленности.

Согласно данным Всемирного банка, в 2019 году Россия экспортировала 5,5 миллиарда килограммов этих удобрений, что более чем вдвое превышает объем второго по величине экспортера, Европейского Союза, и почти в четыре раза больше, чем у третьего по величине экспортера, Бельгии.

Эта коммерческая нерешительность заставила США на прошлой неделе предложить «компенсационные письма» компаниям, рассматривающим возможность покупки российского зерна и удобрений.

«Удобрения, как вы знаете, стали огромной проблемой, а Россия является крупным экспортером удобрений. Им просто нужно открыть свои собственные рынки и положить конец этой войне, положить конец блокаде, за которую они несут ответственность, и позволить продовольствию течь», — заявила в прошлом месяце Би-би-си посол США в ООН Линда Томас-Гринфилд.

На майском заседании Совета Безопасности ООН по продовольственной безопасности госсекретарь Энтони Блинкен подчеркнул, что «санкции, введенные Соединенными Штатами и многими другими странами, преднамеренно включают исключения продуктов питания, удобрений и семян из России и мы каждый день работаем со странами, чтобы убедиться, что они понимают, что санкции не препятствуют потоку этих товаров».

Страны, наиболее зависимые от экспорта азотных удобрений из России и союзной России Беларуси, включают Сингапур, Монголию и Панаму, при этом США получают более 20% импортируемых удобрений из этих двух стран, по данным немецкой исследовательской фирмы Statista.

Россия, со своей стороны, видит противоречие в позиции Запада, заключающейся в применении агрессивных санкций против страны и одновременном требовании коммерческого доступа к ее сельскохозяйственным товарам и побочным продуктам энергетики.

«ЕС открыто объявил тотальную экономическую и торговую войну против нашей страны — при полном забвении статуса России как ключевого мирового поставщика основных сельскохозяйственных продуктов (пшеницы, ячменя, подсолнечника, минеральных удобрений и кормовых культур), в том числе для страны с низким уровнем дохода, подверженные рискам нехватки продовольствия», — говорится в сообщении МИД России. «Вместо беспочвенных обвинений европейским лидерам следует обратить внимание на исправление системных просчетов в собственной макроэкономической, денежно-кредитной, торговой, энергетической и агропромышленной политике».

«Мы глубоко обеспокоены возможным продовольственным кризисом и прекрасно осознаем важность поставок социально значимых товаров», — добавили в МИД. «Россия рассчитывает на хороший урожай пшеницы в этом году, что позволит нашей стране с 1 августа 2022 года предложить на экспорт 25 млн тонн зерна. Наши возможности по экспорту удобрений с июня по декабрь 2022 года составят не менее 22 млн тонн ( 20% мирового потребления за этот период)».

«Россия рассчитывает на хороший урожай пшеницы в этом году, что позволит нашей стране с 1 августа 2022 года предложить на экспорт 25 млн тонн зерна. Наши возможности по экспорту удобрений с июня по декабрь 2022 года составят не менее 22 млн тонн ( 20% мирового потребления за этот период)».

Американские законодатели, однако, не очень-то склонны полагаться на российские заверения.

Член палаты представителей Джош Хардер (штат Калифорния) в прошлом месяце представил закон, который продлит государственную программу помощи фермерам, имеющим дело с растущими затратами на ресурсы.

Механизм финансирования Министерства сельского хозяйства, известный как программа стимулирования качества окружающей среды, «предоставляет сельскохозяйственным производителям и управляющим непромышленными лесами финансовые ресурсы и индивидуальную помощь в планировании и внедрении улучшений», которые могут привести к «более здоровой почве». и улучшение среды обитания диких животных при одновременном улучшении сельскохозяйственных операций».

Законопроект Хардера устанавливает временное соглашение о разделении затрат до 100 процентов между фермерами, которые принимают участие в программе, и Министерством сельского хозяйства.

Фермеры, участвующие в программе, которые работают «над разработкой и внедрением плана управления питательными веществами для своей деятельности, получат доступ к этим платежам», — заявил Хардер комитету по сельскому хозяйству Палаты представителей в мае.

43 процента в новом опросе говорят, что их финансовое положение хуже, чем два года назад Новый отчет — «хроника климатического хаоса» — глава ООН «Это более важно, чем когда-либо, поскольку мы видели, как стоимость всего вокруг нас росла, и мы знаем, как сильно это повредило нашим производителям, особенно когда они пытаются купить такие ресурсы, как удобрения», — сказал он. «Так как цены на удобрения растут, людям нужны альтернативы, и это поможет решить эту проблему. Он также собирается продолжить практику сохранения. Это сократит использование удобрений, снизит затраты».

В то время как Россия отрицает, что ее вторжение способствовало продовольственному кризису, ФАО ООН недвусмысленно обвиняет конфликт.

«Очевидно, что война привела к серьезной и ухудшающейся проблеме продовольственной безопасности», — говорится в мартовской оценке агентства. «Это уже значительно подорвало средства к существованию во время вегетационного периода в сельском хозяйстве из-за ограничений физического доступа и повреждения домов, производственных активов, сельскохозяйственных земель, дорог и другой гражданской инфраструктуры».

Остановка экспорта удобрений из России, как ожидается, повысит цены и спровоцирует дефицит к аналитикам.

В пятницу агентство Reuters сообщило, что Минпромторг России рекомендовал производителям удобрений временно прекратить экспорт своей продукции.

«Россия является крупным недорогим экспортером многих видов питательных веществ для сельскохозяйственных культур, и ни одна другая страна не имеет такого широкого предложения готовых к экспорту удобрений», — сообщила канадская торговая компания Gensource Potash в своем Твиттере. «Нехватка удобрений ставит под угрозу мировое растениеводство».

«Нехватка удобрений ставит под угрозу мировое растениеводство».

Беларусь – основной источник калия для ЕС, Южной Америки и США – также не экспортирует калий из-за проблем с доставкой продукта через Клайпедский порт в Литве. В апреле США введут высокие тарифы на белорусский калий.

Чем дольше будет действовать блокировка экспорта из России и Беларуси, тем сильнее это повлияет на фермеров по всему миру, сказал Сэм Тейлор, аналитик Rabobank по сельскохозяйственным ресурсам. По его словам, есть признаки того, что остановка торговли может быть продолжительной.

Россия и Беларусь заявляют, что не могут экспортировать, в отличие от политической реакции на санкции, и это может означать долгосрочную проблему, сказал Тейлор.

«Тот факт, что (Министерство торговли и промышленности России) ссылается на иностранные компании как на саботаж (торговлю), предполагает, что это обусловлено действиями российского правительства, а не российским решением, если верить тому, что они говорят», — сказал Тейлор. Подразумевается, что международные торговцы удобрениями «не могут добраться до Балтийского или Черного морей из-за страховых взносов, и это, вероятно, очень жизнеспособная реальность. Если это так, это может иметь некоторое долголетие».

Подразумевается, что международные торговцы удобрениями «не могут добраться до Балтийского или Черного морей из-за страховых взносов, и это, вероятно, очень жизнеспособная реальность. Если это так, это может иметь некоторое долголетие».

Ищете лучший, наиболее полный и сбалансированный источник новостей в области сельского хозяйства? Наши редакторы Agri-Pulse не пропустят ни одной детали! Подпишитесь на бесплатную месячную подписку.

Страны ЕС полагаются на Россию примерно для 26% импорта мочевины, 26% импорта фосфатов и 21% импорта калия, говорит Тейлор. Бразилия также обязана России, которая обеспечивает около 46% импорта калия в Бразилию, 20% импорта мочевины и 13% импорта фосфатов.

Статьи по теме

Вилсак компаниям по производству удобрений: не используйте в своих интересах российское вторжениеРоссийское вторжение угрожает глобальным поставкам продовольствия и удобренийРоссийское нападение на Одессу угрожает открыть сделку по экспорту зерна из Украины Бразилия, крупнейший в мире производитель и экспортер сои, а также крупный мирового источника кукурузы, посев начнется намного позже в этом году, но отсутствие поставок удобрений из России и Беларуси может иметь серьезные последствия.