|

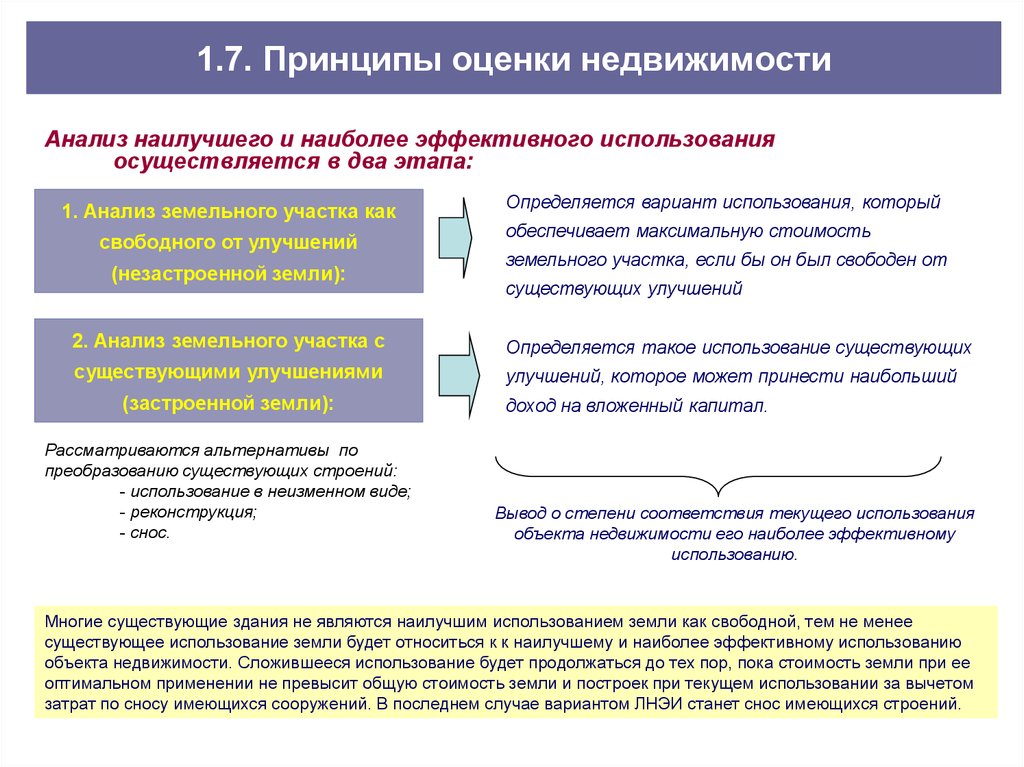

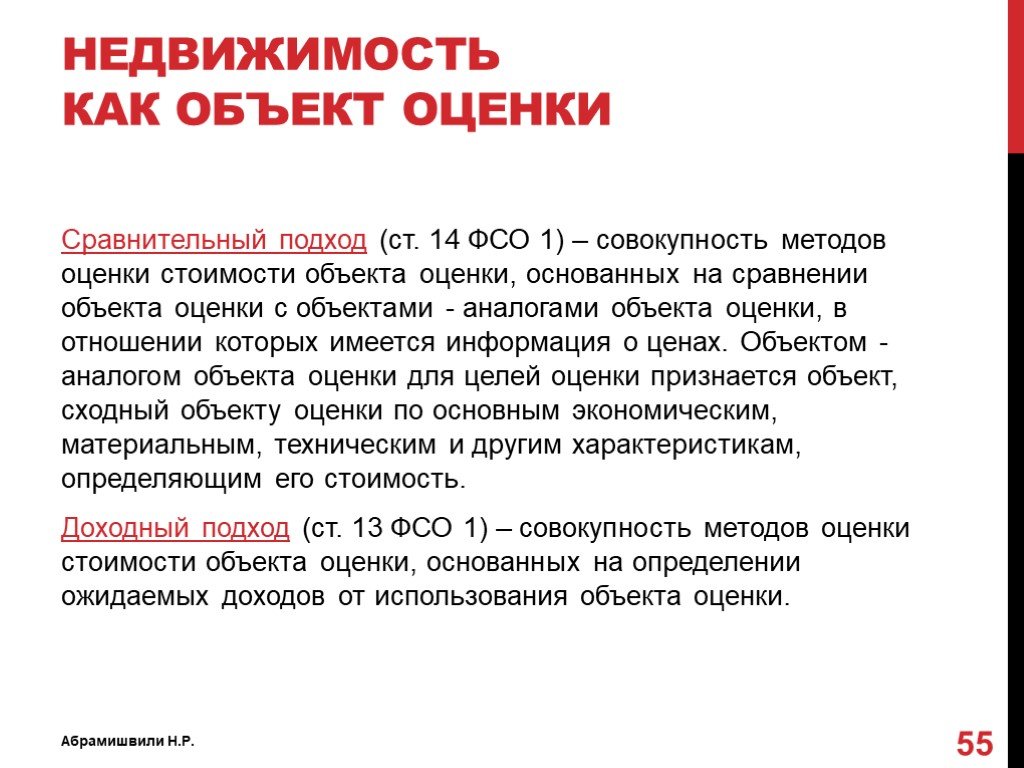

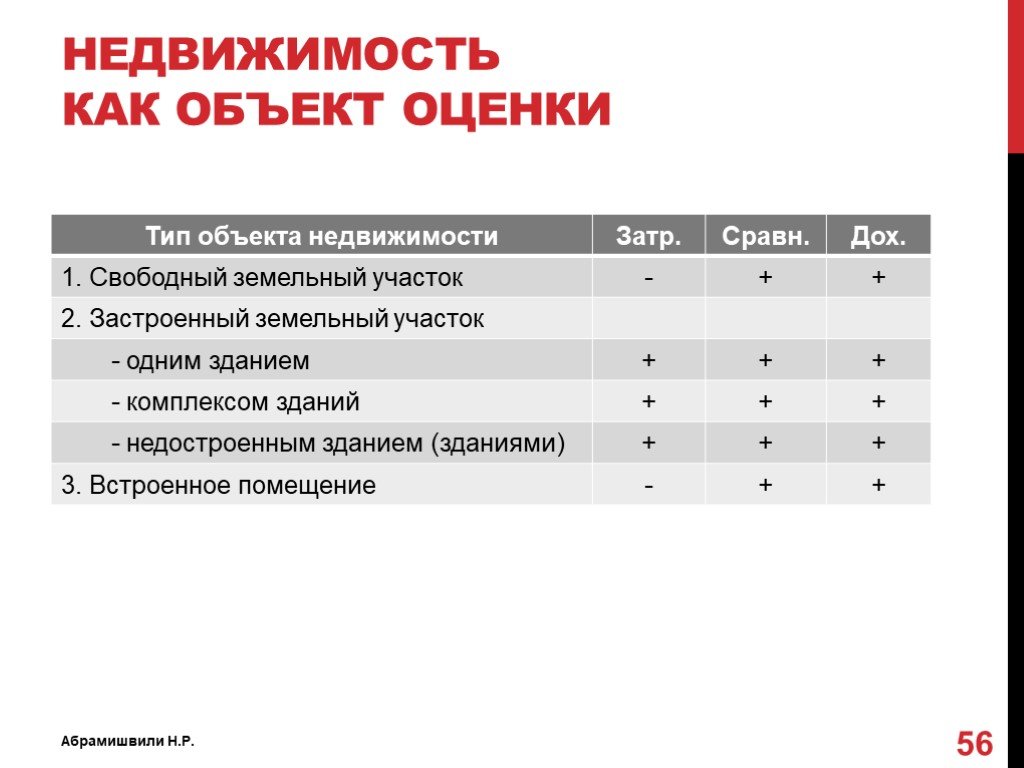

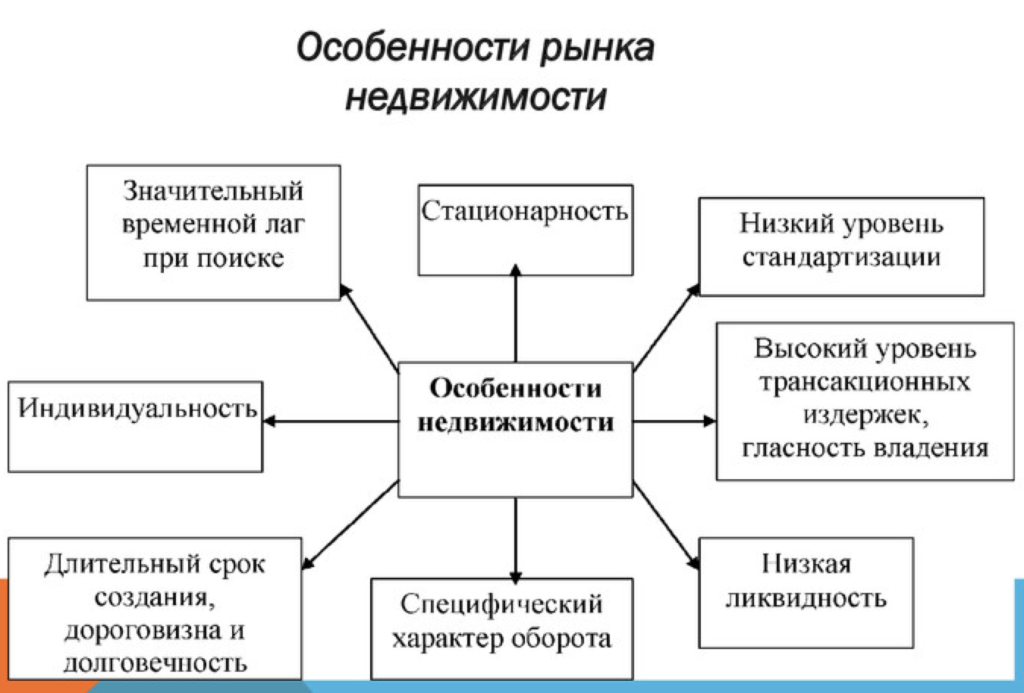

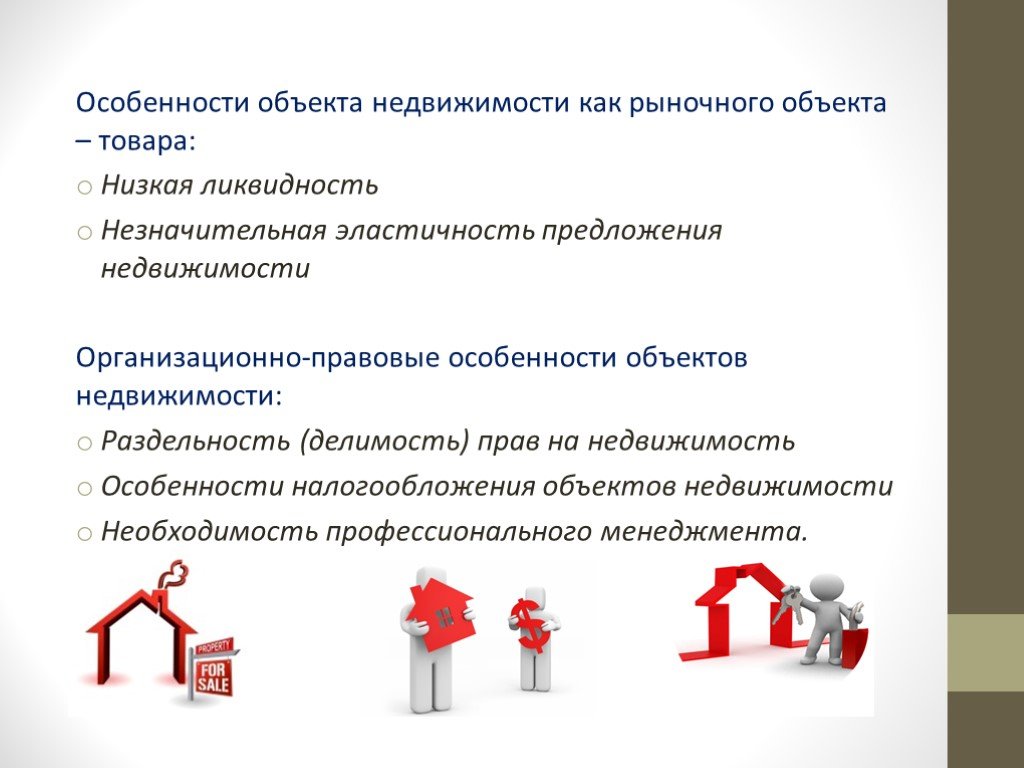

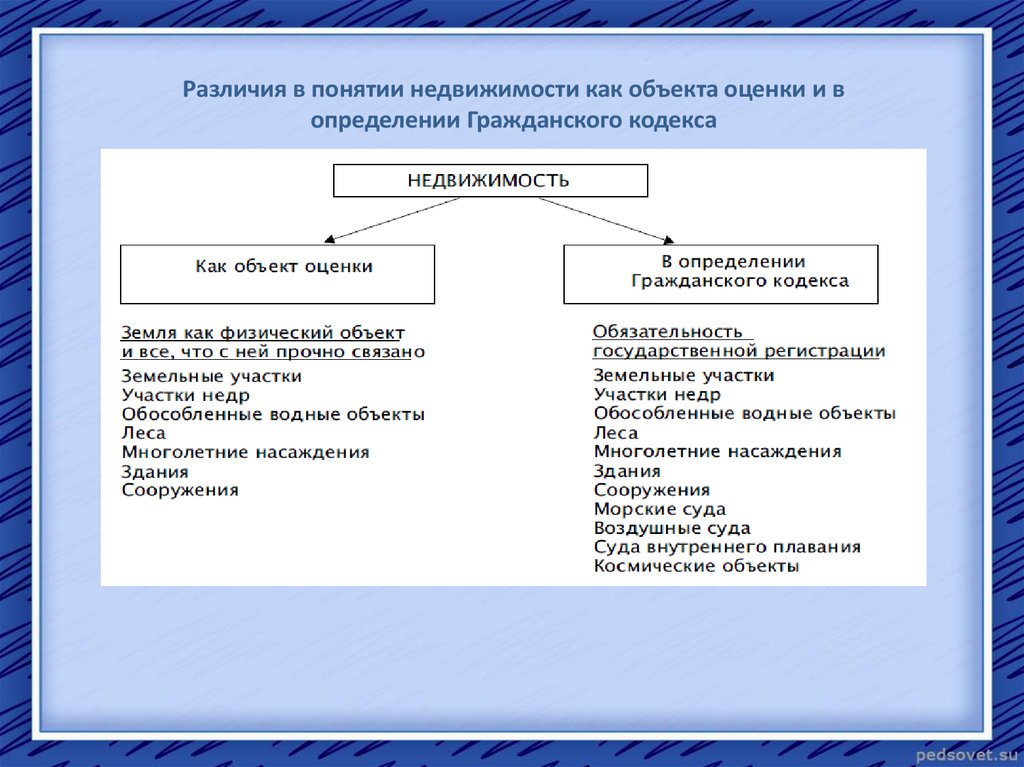

Для любого объекта недвижимости характерна уникальность (неповторимость) и неподвижность. Земля, помимо этого, обладает дополнительными характеристиками – вечностью (отсутствует физический износ) и ограниченностью предложения. В отличие от товарного рынка, на рынке недвижимости объектами сделки и, следовательно, объектами оценки являются не сами объекты в физическом их выражении, а имущественные права на объекты недвижимости (право собственности, имущественные права арендодателя и арендатора, право субаренды, залога и др.), представляющие собой достаточно сложную категорию с юридической и экономической точек зрения. Как и при оценке других типов имущества, существуют общепринятые методы оценки недвижимого имущества, которые сгруппированы в три большие группы (подходы): подход, основанный на сравнении продаж, подход, основанный на капитализации дохода, и затратный подход. Использование того или иного подхода или метода оценки стоимости зависит от наличия исходной рыночной информации, типа и категории объекта недвижимости. В оценке различают следующие типы объектов недвижимости:

Свободный земельный участок (участок земли, не имеющий не только зданий и сооружений, но и инженерных коммуникаций) оценивается, как правило, с использованием сравнительного и доходного подходов. Застроенные (в оценочной терминологии, улучшенные) земельные участки могут оцениваться с использованием разных методов в рамках всех трех подходов в зависимости от степени застройки участка и наличия рыночной информации. Встроенные помещения оцениваются, как правило, с использованием доходного и сравнительного подходов. |

Затратный подход при этом не применяется, поскольку невозможно рассчитать затраты на создание встроенного помещения отдельно от всего здания, а так же сложно оценить земельный участок, относящийся к встроенному помещению. Существуют особенности оценки недвижимого имущества в составе бизнеса или связанного с торговлей имущества. Связанное с торговлей имущество (СТИ) представляет собой обособленное имущество, такое как гостиницы, автозаправочные станции и рестораны, которое обычно переходит на рынке от одного владельца к другому без приостановки своей деятельности. Такие активы обычно включают не только землю и строения, но также принадлежности и оборудование (мебель, элементы интерьера, оборудование) и некоторые компоненты бизнеса, состоящие из нематериальных активов, в том числе передаваемый гудвилл. При оценке бизнеса или СТИ недвижимое имущество оценивается как отдельные «объекты», т.е. как физические активы, к которым применяются специфические права собственности. При установлении рыночной стоимости недвижимое имущество всегда оценивается в соответствии с Международным стандартом оценки 1 (МСО 1), который требует, чтобы оцениваемый объект имущества рассматривался так, как если бы он был выставлен на продажу на рынке, в отличие от ситуации, когда он оценивается для какой-либо иной цели. По функциональному назначению выделяют следующие категории недвижимости:

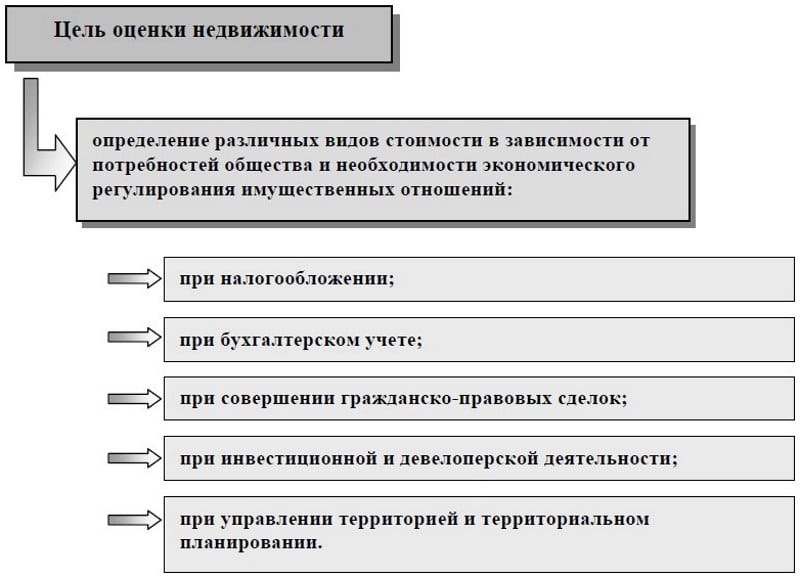

Оценку недвижимости можно определить как прикладной экономический анализ, цель которого заключается в выявлении наиболее эффективного использования объекта оценки, в исследовании спроса и предложения на объект на соответствующем рынке, в разработке модели оценки, которая прогнозировала бы наиболее вероятную стоимость объекта оценки. |

Оценка недвижимости

Объектами оценки являются различные объекты недвижимости, находящиеся в собственности физических или юридических лиц, а также в государственной стоимости (муниципальной или федеральной).

Оценка объектов недвижимости производится, как правило, при смене собственника объекта, а также при расчете ставок налогооблажения, при расчете стоимости ипотечного кредитования и т.д.

В рамках проведения оценки может быть определена рыночная стоимость объекта или его ликвидационная стоимость. Для целей ипотечного кредитования определяются оба вида стоимости объекта оценки.

Оценщиками АНО «МБСЭиО» могут быть проведены работы по оценки следующих объектов недвижимости:

— оценка квартир;

— оценка жилых домов и коттеджей;

— оценка зданий и сооружений;

— оценка сооружений и передаточных устройств городской инфраструктуры;

— оценка сооружений и передаточных устройств магистральных сетей;

— оценка земельных участков;

— оценка зеленых насаждений и благоустройства территории.

При проведении оценки объектов недвижимости необходимо использовать следующие подходы:

— Затратный подход к оценке;

— Сравнительный подход;

— Доходный подход.

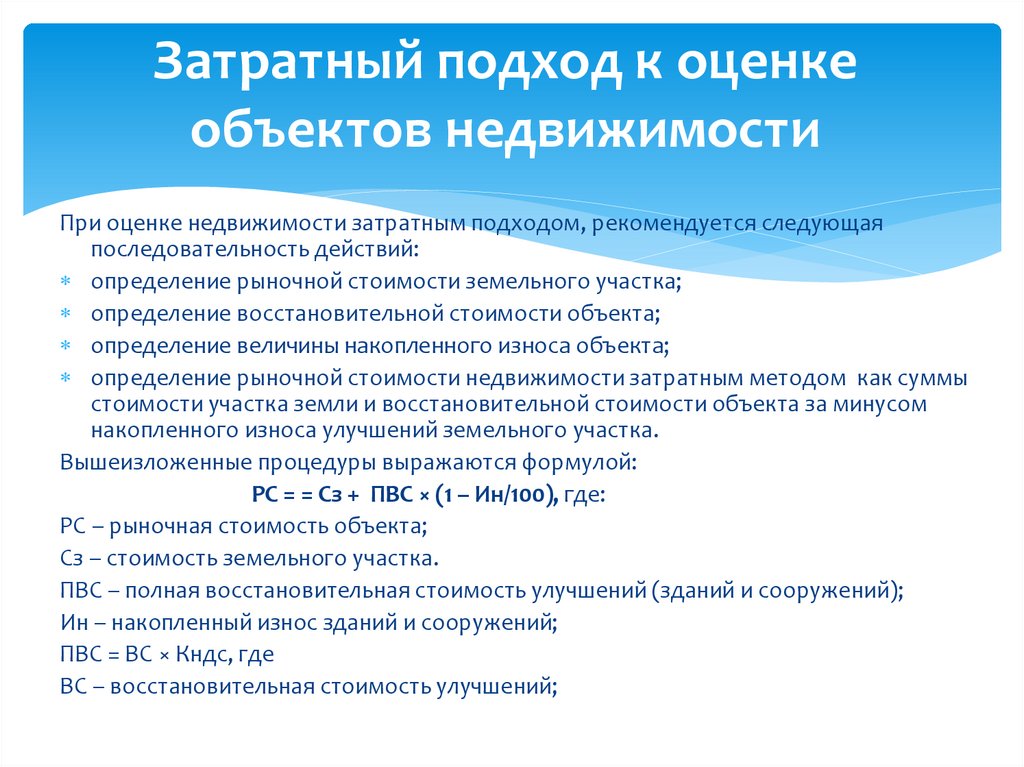

Затратный подход показывает оценку восстановительной стоимости объекта за вычетом износа, увеличенную на стоимость земли.

Основные этапы процедуры оценки при данном подходе:

- Расчет стоимости приобретения свободной и имеющейся в распоряжении земли в целях оптимального ее использования.

- Расчет стоимости возведения нового аналогичного объекта, получение восстановительной оценки.

- Определение величины физического, морального и внешнего износа объекта.

- Добавление к рассчитанной реальной стоимости здания стоимости земли.

При затратном подходе износ используется для учета различий в характеристиках нового объекта и реально оцениваемого объекта недвижимости. Учет износа объекта — это своего рода корректировка стоимости вновь воспроизведенного объекта (определенной с помощью затратного подхода), чтобы определить стоимость оцениваемого объекта.

Учет износа объекта — это своего рода корректировка стоимости вновь воспроизведенного объекта (определенной с помощью затратного подхода), чтобы определить стоимость оцениваемого объекта.

Сравнительный подход применяется, когда существует достоверная и доступная для анализа информация о ценах и характеристиках объектов-аналогов. Применяя сравнительный подход к оценке, оценщик должен:

а) выбрать единицы сравнения и провести сравнительный анализ объекта оценки и каждого объекта-аналога по всем элементам сравнения. По каждому объекту-аналогу может быть выбрано несколько единиц сравнения. Выбор единиц сравнения должен быть обоснован оценщиком. Оценщик должен обосновать отказ от использования других единиц сравнения, принятых при проведении оценки и связанных с факторами спроса и предложения;

б) скорректировать значения единицы сравнения для объектов-аналогов по каждому элементу сравнения в зависимости от соотношения характеристик объекта оценки и объекта-аналога по данному элементу сравнения. При внесении корректировок оценщик должен ввести и обосновать шкалу корректировок и привести объяснение того, при каких условиях значения введенных корректировок будут иными. Шкала и процедура корректирования единицы сравнения не должны меняться от одного объекта-аналога к другому;

При внесении корректировок оценщик должен ввести и обосновать шкалу корректировок и привести объяснение того, при каких условиях значения введенных корректировок будут иными. Шкала и процедура корректирования единицы сравнения не должны меняться от одного объекта-аналога к другому;

в) согласовать результаты корректирования значений единиц сравнения по выбранным объектам-аналогам. Оценщик должен обосновать схему согласования скорректированных значений единиц сравнения и скорректированных цен объектов-аналогов.

Полученная в результате расчета стоимость объекта по сравнимым продажам включает также стоимость земельного участка под застройкой.

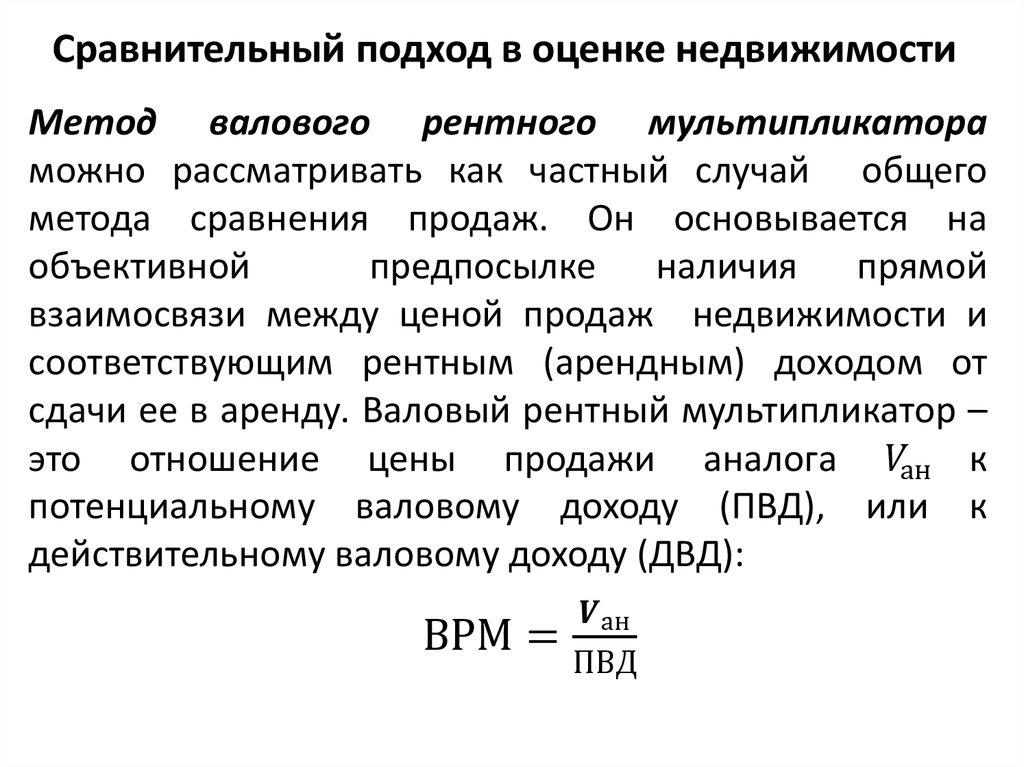

Сравнительный (рыночный) подход представлен:

• методом сравнения продаж;

• методом валового рентного мультипликатора.

Метод сравнения продаж. Данный метод основан на сопоставлении и анализе информации о продаже аналогичных объектов недвижимости, как правило, за последние 3-6 месяцев. Основополагающим принципом метода сравнительных продаж является принцип замещения, гласящий, что при наличии на рынке нескольких объектов инвестор не заплатит за данный объект больше стоимости недвижимости аналогичной полезности. Под полезностью понимается совокупность характеристик объекта, определяющих назначение, возможность и способы его использования, а также размеры и сроки получаемого в результате такого использования дохода. Данный метод является объективным лишь в случае наличия достаточного количества сопоставимой и достоверной информации по недавно прошедшим сделкам. Этот метод требует базы данных по совершенным сделкам, включающей информацию об условиях и ценах сделок, продавцах и покупателях. Оценщик должен выяснить, действовал ли покупатель или продавец в условиях финансового давления, являлись ли обе стороны сделки независимыми, обладали ли

Основополагающим принципом метода сравнительных продаж является принцип замещения, гласящий, что при наличии на рынке нескольких объектов инвестор не заплатит за данный объект больше стоимости недвижимости аналогичной полезности. Под полезностью понимается совокупность характеристик объекта, определяющих назначение, возможность и способы его использования, а также размеры и сроки получаемого в результате такого использования дохода. Данный метод является объективным лишь в случае наличия достаточного количества сопоставимой и достоверной информации по недавно прошедшим сделкам. Этот метод требует базы данных по совершенным сделкам, включающей информацию об условиях и ценах сделок, продавцах и покупателях. Оценщик должен выяснить, действовал ли покупатель или продавец в условиях финансового давления, являлись ли обе стороны сделки независимыми, обладали ли

они типичной для данного рынка информацией, действовали ли экономически рационально, было ли финансирование типичным для рынка. Для анализа сделок, произведенных с объектами, сопоставимыми с оцениваемым, необходимо выявить сегмент рынка, для которого эти объекты типичны.

Для анализа сделок, произведенных с объектами, сопоставимыми с оцениваемым, необходимо выявить сегмент рынка, для которого эти объекты типичны.

Валовой рентный мультипликатор — это отношение продажной цены или к потенциальному, или к действительному валовому доходу.

Доходный подход применяется, когда существует достоверная информация, позволяющая прогнозировать будущие доходы, которые объект оценки способен приносить, а также связанные с объектом оценки расходы.

При применении доходного подхода оценщик определяет величину будущих доходов и расходов и моменты их получения.

Применяя доходный подход к оценке, оценщик должен:

а) установить период прогнозирования. Под периодом прогнозирования понимается период в будущем, на который от даты оценки производится прогнозирование количественных характеристик факторов, влияющих на величину будущих доходов;

б) исследовать способность объекта оценки приносить поток доходов в течение периода прогнозирования, а также сделать заключение о способности объекта приносить поток доходов в период после периода прогнозирования;

в) определить ставку дисконтирования, отражающую доходность вложений в сопоставимые с объектом оценки по уровню риска объекты инвестирования, используемую для приведения будущих потоков доходов к дате оценки;

г) осуществить процедуру приведения потока ожидаемых доходов в период прогнозирования, а также доходов после периода прогнозирования в стоимость на дату оценки.

Полученная в результате расчета стоимость объекта по предполагаемому доходу включает стоимость земельного участка под застройкой, так как, приобретая недвижимость, инвестор приобретает и право собственности (аренды) на земельный участок под объектом недвижимости.

Доходный подход при оценке объектов недвижимости включает два метода:

• метод капитализации доходов;

• метод дисконтированных денежных потоков.:;

Метод капитализации доходов используется при оценке недвижимости, приносящей доход владельцу. Доходы от владения недвижимостью Могут, например, представлять собой текущие и будущие поступления от сдачи ее в аренду, доходы от возможного прироста стоимости недвижимости при ее продаже в будущем. Результат по данному методу состоит как из стоимости зданий, сооружений, так и из стоимости земельного участка.

При проведении оценки объекта недвижимости оценщик должен использовать все подходы к оценке, при отсутствии возможности использования одного из подходов дается обоснование отказу от использования этого подхода. По завершению исследования, полученные результаты при использовании различных подходов к оценке подлежат согласованию.

По завершению исследования, полученные результаты при использовании различных подходов к оценке подлежат согласованию.

Особенности оценки недвижимости.

Для проведения оценки недвижимости заказчик вправе самостоятельно выбрать оценочную организацию и оценщика, отвечающих требованиям Федерального закона РФ от 29.07.1998г №135-ФЗ «Об оценочной деятельности в Российской Федерации». Оценщик приступает к работе после заключения договора об оценке с оценочной компанией и получения технического задания на оценку. В случае ипотечного кредитования банк обычно предлагает список оценочных организаций, аккредитованных данным банком под выполнения этого вида работ, кредитору лишь необходимо выбрать из предложенного списка ту организацию, с которой будет заключен договор об оценке, однако кредитор может также настоять на том, что будет проводить оценку в иной оценочной компании, в этом случае банк не вправе отказать в приеме отчета и будет руководствоваться результатами данного отчета при условии, что он соответствует требованиям законодательства РФ и требованиями Федеральных стандартов оценки.

Для проведения оценки квартир, домов и коттеджей заказчику необходимо представить в оценочную организацию правоустанавливающую документацию на объект оценки, а также технический паспорт строения.

Более детально по порядку проведения оценки и оценочных экспертиз можно проконсультироваться по телефонам, указанным на сайте http://burosudeks.ru, или задать вопрос на электронный адрес [email protected].

Что нужно знать об оценке недвижимости

Оценка стоимости недвижимости необходима для различных целей, включая финансирование, составление списка продаж, инвестиционный анализ, страхование имущества и налогообложение. Но для большинства людей наиболее полезным применением оценки недвижимости является определение запрашиваемой или покупной цены объекта недвижимости. В этой статье будет представлено введение в основные понятия и методы оценки недвижимости, особенно в том, что касается продаж.

Key Takeaways

- Оценить недвижимость сложно, поскольку каждая недвижимость имеет уникальные характеристики, такие как расположение, размер участка, план этажа и удобства.

- Общие понятия рынка недвижимости, такие как спрос и предложение в данном регионе, безусловно, будут влиять на общую стоимость конкретного объекта недвижимости.

- Однако для установления справедливой стоимости необходимо провести оценку отдельных объектов недвижимости с использованием одного из нескольких методов.

Оценка недвижимости: что нужно знать

Основные концепции оценки

С технической точки зрения стоимость имущества определяется как текущая стоимость будущих выгод, связанных с владением имуществом. В отличие от многих потребительских товаров, которые быстро используются, преимущества недвижимости обычно реализуются в течение длительного периода времени. Таким образом, оценка стоимости имущества должна учитывать экономические и социальные тенденции, а также государственный контроль или правила и условия окружающей среды, которые могут влиять на четыре элемента стоимости:

- Спрос: желание или потребность в собственности, поддерживаемая финансовыми средствами для удовлетворения желания

- Полезность: способность удовлетворить желания и потребности будущих владельцев

- Дефицит: ограниченное количество конкурирующих объектов

- Возможность передачи: легкость, с которой передаются права собственности

Стоимость по сравнению с затратами и ценой

Значение не обязательно равно стоимости или цене . Стоимость относится к фактическим затратам, например, на материалы или рабочую силу. Цена, с другой стороны, это сумма, которую кто-то платит за что-то. В то время как стоимость и цена могут влияют на значение , они не определяют значение . Продажная цена дома может составлять 150 000 долларов, но стоимость может быть значительно выше или ниже. Например, если новый владелец обнаружит в доме серьезный недостаток, такой как неисправный фундамент, стоимость дома может быть ниже цены.

Стоимость относится к фактическим затратам, например, на материалы или рабочую силу. Цена, с другой стороны, это сумма, которую кто-то платит за что-то. В то время как стоимость и цена могут влияют на значение , они не определяют значение . Продажная цена дома может составлять 150 000 долларов, но стоимость может быть значительно выше или ниже. Например, если новый владелец обнаружит в доме серьезный недостаток, такой как неисправный фундамент, стоимость дома может быть ниже цены.

Рыночная стоимость

Оценка – это мнение или оценка относительно стоимости конкретного имущества на определенную дату. Отчеты об оценке используются предприятиями, государственными учреждениями, частными лицами, инвесторами и ипотечными компаниями при принятии решений о сделках с недвижимостью. Цель оценки – определить рыночную стоимость объекта – наиболее вероятную цену, по которой объект будет стоить на конкурентном и открытом рынке.

Рыночная цена, цена, по которой недвижимость фактически продается, не всегда может представлять рыночную стоимость. Например, если продавец находится под давлением из-за угрозы лишения права выкупа или если проводится частная продажа, собственность может быть продана ниже ее рыночной стоимости.

Например, если продавец находится под давлением из-за угрозы лишения права выкупа или если проводится частная продажа, собственность может быть продана ниже ее рыночной стоимости.

Методы оценки

Точная оценка зависит от методического сбора данных. Конкретные данные, охватывающие детали, касающиеся конкретного объекта, и общие данные, относящиеся к стране, региону, городу и району, в котором находится объект, собираются и анализируются для получения стоимости. Оценки используют три основных подхода для определения стоимости имущества.

Метод 1: подход сравнения продаж

Подход сравнения продаж обычно используется при оценке частных домов и земли. Иногда называемый подходом рыночных данных, это оценка стоимости, полученная путем сравнения недвижимости с недавно проданной недвижимостью с аналогичными характеристиками. Эти аналогичные объекты называются сопоставимыми объектами , , и для обеспечения достоверности сравнения каждый из них должен:

- Быть максимально похожим на объект исследования

- Были проданы в течение последнего года на открытом конкурентном рынке

- Были проданы в типичных рыночных условиях

В процессе оценки следует использовать как минимум три или четыре сопоставимых объекта. Наиболее важными факторами, которые следует учитывать при выборе сопоставимых объектов, являются размер, сопоставимые характеристики и, возможно, самое главное, местоположение, которое может оказать огромное влияние на рыночную стоимость недвижимости.

Наиболее важными факторами, которые следует учитывать при выборе сопоставимых объектов, являются размер, сопоставимые характеристики и, возможно, самое главное, местоположение, которое может оказать огромное влияние на рыночную стоимость недвижимости.

Сопоставимые качества

Поскольку не существует двух абсолютно одинаковых объектов недвижимости, будут внесены коррективы в цены продажи сопоставимых объектов с учетом несходных характеристик и других факторов, влияющих на стоимость, в том числе:

- Возраст и состояние зданий

- Дата продажи, если экономические изменения происходят между датой продажи сопоставимого объекта и датой оценки

- Условия продажи, например, если продавец недвижимости находился под принуждением или если имущество было продано между родственниками (со скидкой)

- Расположение, так как цена на аналогичные объекты может различаться в зависимости от района

- Физические характеристики, включая площадь участка, ландшафт, тип и качество строительства, количество и тип комнат, жилую площадь в квадратных футах, паркетные полы, гараж, модернизация кухни, камин, бассейн, система кондиционирования и т.

д.

д.

Оценка рыночной стоимости оцениваемого имущества будет находиться в пределах диапазона, образованного скорректированными продажными ценами сопоставимых объектов. Поскольку некоторые корректировки цен продажи сопоставимых объектов будут более субъективными, чем другие, взвешенное внимание обычно уделяется тем сопоставимым объектам, которые имеют наименьшую величину корректировки.

Метод 2: Затратный подход

Затратный подход можно использовать для оценки стоимости недвижимости, которая была улучшена за счет одного или нескольких зданий. Этот метод включает отдельные оценки стоимости здания (зданий) и земли с учетом амортизации. Оценки суммируются для расчета стоимости всего улучшенного имущества. Затратный подход предполагает, что разумный покупатель не заплатит за существующую улучшенную недвижимость больше, чем цена покупки сопоставимого участка и строительства сопоставимого здания. Этот подход полезен, когда оцениваемое имущество относится к типу, который не часто продается и не приносит дохода. Примеры включают школы, церкви, больницы и правительственные здания.

Примеры включают школы, церкви, больницы и правительственные здания.

Затраты на строительство можно оценить несколькими способами, включая метод квадратных футов, при котором стоимость одного квадратного фута недавно построенного сопоставимого здания умножается на количество квадратных футов в рассматриваемом здании; метод единиц на месте, при котором затраты оцениваются на основе стоимости строительства на единицу измерения отдельных компонентов здания, включая труд и материалы; и метод количественного обследования, который оценивает количество сырья, которое потребуется для замены рассматриваемого здания, а также текущую цену материалов и связанные с этим затраты на установку.

Амортизация

Для целей оценки амортизация относится к любому состоянию, которое негативно влияет на стоимость улучшения недвижимого имущества, и принимает во внимание:

- Физический износ, включая излечимый износ, такой как покраска и замена крыши, и неустранимый износ, такой как структурные проблемы

- Функциональное устаревание, которое относится к физическим или конструктивным особенностям, которые собственники больше не считают желательными, например, устаревшая бытовая техника, устаревшее оборудование или дома с четырьмя спальнями, но только с одной ванной

- Экономическое устаревание, вызванное внешними по отношению к собственности факторами, такими как расположение рядом с шумным аэропортом или загрязняющим окружающую среду заводом.

Методология

- Оцените стоимость земли, как если бы она была свободной и доступной для наиболее эффективного использования, используя метод сравнения продаж, поскольку земля не может быть амортизирована.

- Оцените текущую стоимость строительства здания (зданий) и улучшения участка.

- Оцените сумму амортизации улучшений в результате износа, функционального устаревания или экономического устаревания.

- Вычесть амортизацию из сметной стоимости строительства.

- Добавьте оценочную стоимость земли к амортизированной стоимости здания (зданий) и улучшений участка, чтобы определить общую стоимость имущества.

Метод 3: Подход к капитализации доходов

Часто называемый просто доходным подходом, этот метод основан на соотношении между нормой прибыли, требуемой инвестором, и чистым доходом, который приносит недвижимость. Он используется для оценки стоимости приносящей доход недвижимости, такой как жилые комплексы, офисные здания и торговые центры. Оценка с использованием подхода капитализации дохода может быть довольно простой, когда можно ожидать, что оцениваемое имущество будет приносить доход в будущем, а расходы на него предсказуемы и стабильны.

Оценка с использованием подхода капитализации дохода может быть довольно простой, когда можно ожидать, что оцениваемое имущество будет приносить доход в будущем, а расходы на него предсказуемы и стабильны.

Прямая капитализация

При использовании метода прямой капитализации оценщики должны выполнить следующие шаги:

- Оцените годовой потенциальный валовой доход.

- Учитывать убытки от вакантных площадей и арендной платы для определения фактического валового дохода.

- Вычтите годовые операционные расходы для расчета годового чистого операционного дохода.

- Оцените цену, которую типичный инвестор заплатил бы за доход, полученный от собственности определенного типа и класса. Это достигается путем оценки нормы прибыли или нормы капитализации.

- Примените ставку капитализации к годовому чистому операционному доходу от собственности, чтобы сформировать оценку стоимости собственности.

Мультипликаторы валового дохода

Метод мультипликатора валового дохода (GIM) можно использовать для оценки другого имущества, которое обычно не приобретается в качестве доходного имущества, но которое можно сдавать в аренду, например, домов на одну и две семьи. Метод GRM связывает цену продажи недвижимости с ожидаемым доходом от аренды. (Дополнительную литературу см. в разделе «4 способа оценки сдаваемой в аренду недвижимости»).

Метод GRM связывает цену продажи недвижимости с ожидаемым доходом от аренды. (Дополнительную литературу см. в разделе «4 способа оценки сдаваемой в аренду недвижимости»).

Для жилой недвижимости обычно используется валовой ежемесячный доход; для коммерческой и промышленной собственности будет использоваться валовой годовой доход. Метод мультипликатора валового дохода можно рассчитать следующим образом:

Цена продажи ÷ Доход от аренды = Мультипликатор валового дохода

Недавние данные о продажах и аренде как минимум трех аналогичных объектов могут быть использованы для точного определения GIM. Затем GIM можно применить к предполагаемой справедливой рыночной арендной плате оцениваемого имущества, чтобы определить его рыночную стоимость, которая может быть рассчитана следующим образом:

Доход от аренды x GIM = расчетная рыночная стоимость

Практический результат

Точная оценка недвижимости важна для ипотечных кредиторов, инвесторов, страховщиков, покупателей и продавцов недвижимости. В то время как оценки, как правило, выполняются квалифицированными специалистами, любой, кто участвует в реальной сделке, может извлечь выгоду из базового понимания различных методов оценки недвижимости.

В то время как оценки, как правило, выполняются квалифицированными специалистами, любой, кто участвует в реальной сделке, может извлечь выгоду из базового понимания различных методов оценки недвижимости.

Наиболее важные факторы для инвестирования в недвижимость

Что важнее всего искать в недвижимости? Хотя местоположение всегда является ключевым фактором, существует множество других факторов, которые помогают определить, подходят ли вам инвестиции. Вот взгляд на некоторые из наиболее важных вещей, которые следует учитывать, если вы планируете инвестировать в рынок недвижимости.

Инвестопедия / Алекс Дос Диас

1. Местоположение объекта

Почему это важно

Поговорка «местоположение, месторасположение и еще раз место» по-прежнему остается важнейшим фактором прибыльности инвестиций в недвижимость. Близость к удобствам, зеленым насаждениям, живописным видам и статусу района играют важную роль в оценке жилой недвижимости. Близость к рынкам, складам, транспортным узлам, автострадам и безналоговым зонам играет важную роль при оценке коммерческой недвижимости.

Что искать

Ключевым моментом при рассмотрении местоположения недвижимости является среднесрочное и долгосрочное представление о том, как этот район будет развиваться в течение инвестиционного периода. Например, сегодняшняя тихая открытая земля за жилым домом может когда-нибудь стать шумным производственным помещением, что снизит ее ценность. Тщательно изучите право собственности и предполагаемое использование участков, в которых вы планируете инвестировать.

Один из способов собрать информацию о том, каковы перспективы окрестностей объекта, который вы рассматриваете, — это связаться с мэрией или другими государственными органами, отвечающими за зонирование и городское планирование. Это даст вам доступ к долгосрочному планированию территории и определит, насколько благоприятно или неблагоприятно для вашего собственного плана недвижимость.

2. Оценка имущества

Почему это важно

Оценка имущества важна для финансирования при покупке, листинговой цены, инвестиционного анализа, страхования и налогообложения — все они зависят от оценки недвижимости.

Что искать

К наиболее распространенным методам оценки недвижимости относятся:

- Метод сравнения продаж: недавние сопоставимые продажи объектов недвижимости с аналогичными характеристиками — наиболее распространенные и подходящие как для новых, так и для старых объектов

- Затратный подход: стоимость земли и строительства за вычетом амортизации — подходит для нового строительства

- Доходный подход: основан на ожидаемых поступлениях денежных средств — подходит для аренды

3. Цель инвестиций и инвестиционный горизонт

Почему это важно

Учитывая низкую ликвидность и высокую стоимость инвестиций в недвижимость, отсутствие ясности в отношении цели может привести к неожиданным результатам, в том числе к финансовым затруднениям, особенно если инвестиции заложены.

Что искать

Определите, какая из следующих широких категорий соответствует вашей цели, а затем спланируйте ее соответствующим образом:

- Купить и использовать самостоятельно.

Здесь вы сэкономите на аренде и получите возможность самостоятельного использования, а также получите прирост стоимости.

Здесь вы сэкономите на аренде и получите возможность самостоятельного использования, а также получите прирост стоимости. - Покупка и аренда. Это предлагает регулярный доход и долгосрочное повышение стоимости. Однако темперамент арендодателя необходим для разрешения возможных споров и юридических вопросов, управления арендаторами, проведения ремонтных работ и т. д.

- Купля-продажа (краткосрочная). Как правило, это для получения быстрой, небольшой или средней прибыли — типичная недвижимость находится в стадии строительства и продается с прибылью по завершении.

- Купля-продажа (долгосрочная). Как правило, он ориентирован на значительное повышение внутренней стоимости в течение длительного периода. Это предлагает альтернативы для достижения долгосрочных целей, таких как выход на пенсию.

4. Ожидаемые денежные потоки и возможности получения прибыли

Почему это важно

Денежный поток показывает, сколько денег осталось после расходов. Положительный денежный поток является ключом к хорошей норме прибыли на инвестиционную недвижимость.

Положительный денежный поток является ключом к хорошей норме прибыли на инвестиционную недвижимость.

Что искать

Разработать прогнозы для следующих видов доходов и расходов:

- Ожидаемый денежный поток от дохода от аренды (инфляция благоприятствует арендодателям в отношении дохода от аренды)

- Ожидаемое увеличение внутренней стоимости в связи с долгосрочным повышением цены.

- Выгоды от амортизации (и доступные налоговые льготы)

- Анализ рентабельности реконструкции перед продажей для получения лучшей цены

- Анализ затрат и выгод по ипотечным кредитам в сравнении с повышением стоимости

5. Будьте осторожны с кредитным плечом

Почему это важно

Кредиты удобны, но они могут дорого стоить. Вы вкладываете свой будущий доход, чтобы получить полезность сегодня за счет процентов, распределенных на многие годы. Убедитесь, что вы понимаете, как обращаться с кредитами такого рода и избегать высокого уровня долга или того, что они называют чрезмерным кредитным плечом. Даже эксперты в области недвижимости сталкиваются с проблемой чрезмерного использования заемных средств в период неблагоприятных рыночных условий, а нехватка ликвидности с высокими долговыми обязательствами может привести к срыву проектов в сфере недвижимости.

Даже эксперты в области недвижимости сталкиваются с проблемой чрезмерного использования заемных средств в период неблагоприятных рыночных условий, а нехватка ликвидности с высокими долговыми обязательствами может привести к срыву проектов в сфере недвижимости.

Что искать

В зависимости от ваших текущих и ожидаемых будущих доходов рассмотрите следующее:

- Выберите тип ипотеки, который лучше всего подходит для вашей ситуации — ипотека с фиксированной ставкой, ипотека с регулируемой ставкой (ARM), только процентная ставка, нулевой первоначальный взнос и т. д. Обратите внимание, что каждый тип ипотеки имеет свой собственный профиль риска, и вы нужно внимательно изучить каждую. Например, ARM включает ставки по ипотечным кредитам, которые могут измениться в любое время под воздействием сил рынка капитала, и заемщик должен принять любые изменения ставок в течение срока кредита.

- Ознакомьтесь с положениями, условиями и другими сборами, взимаемыми ипотечным кредитором.

- Походите по магазинам, чтобы найти более низкие процентные ставки и лучшие условия.

6. Новое строительство по сравнению с существующим имуществом

Почему это важно

Новое строительство обычно предлагает привлекательные цены, возможность индивидуальной настройки и современные удобства. Риски включают задержки, увеличение затрат и неизвестность недавно застроенного района.

Существующая недвижимость предлагает удобство, более быстрый доступ, установленные улучшения (коммунальные услуги, озеленение и т. д.) и во многих случаях более низкие затраты.

Что искать

Вот некоторые ключевые моменты, на которые следует обращать внимание при выборе между новостройкой или существующей недвижимостью:

- Просмотрите прошлые проекты и изучите репутацию строительной компании для новых инвестиций.

- Просмотрите документы о собственности, недавние опросы и отчеты об оценке существующей собственности.

- Учитывайте ежемесячные расходы на техническое обслуживание, невыплаченные взносы и налоги.

Такие расходы могут серьезно повлиять на ваш денежный поток.

Такие расходы могут серьезно повлиять на ваш денежный поток. - Инвестируя в арендованное имущество, выясните, является ли это имущество контролируемым, стабилизированным или свободным рынком. Срок аренды подходит к концу? Являются ли варианты продления выгодными для арендатора? Кому принадлежит мебель?

- Предметы проверки качества (мебель, приспособления и оборудование), если они должны быть включены в продажу.

7. Косвенные инвестиции в недвижимость

Почему это важно

Управление физическими свойствами в долгосрочной перспективе доступно не всем. Существуют альтернативы, позволяющие косвенно инвестировать в сектор недвижимости.

Что искать

Рассмотрим другие способы инвестирования в недвижимость:

- Инвестиционные фонды недвижимости (REIT)

- Акции компании по недвижимости

- Взаимные фонды и ETF, ориентированные на сектор недвижимости

- Ипотечные облигации

- Ценные бумаги с ипотечным покрытием (MBS)

8.

Ваш кредитный рейтинг

Ваш кредитный рейтингПочему это важно

Ваш кредитный рейтинг влияет на вашу способность претендовать на получение ипотечного кредита, а также на условия, которые предлагает ваш кредитор. Если у вас более высокий кредитный рейтинг, вы можете получить более выгодные условия, что со временем может привести к значительной экономии.

Дискриминация при выдаче ипотечного кредита незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или в Министерство жилищного строительства и городского развития США (HUD).

Что искать

Результаты выше 800 считаются отличными и помогут вам претендовать на лучшую ипотеку. При необходимости поработайте над улучшением кредитного рейтинга:

- Своевременно оплачивайте счета — настройте автоматические платежи или напоминания

- Погасите задолженность

- Старайтесь использовать кредит не более чем на 30%

- Не закрывайте неиспользованные кредитные карты — до тех пор, пока вы не платите ежегодные сборы

- Ограничение запросов на новые кредиты и «жесткие» запросы

- Просмотр вашего кредитного отчета и оспаривание неточностей

9.

Общий рынок недвижимости

Общий рынок недвижимостиПочему это важно

Как и в случае с другими видами инвестиций, хорошо покупать дешево и продавать дорого. Рынки недвижимости колеблются, и стоит быть в курсе тенденций. Также важно обращать внимание на ставки по ипотечным кредитам, чтобы по возможности снизить расходы на финансирование.

Что искать

Будьте в курсе тенденций и статистики для:

- Цены на жилье и продажи жилья (в целом и на выбранном вами рынке)

- Новое строительство

- Инвентаризация имущества

- Ипотечные ставки

- Перепродажа

- Выкуп

Итог

Недвижимость может помочь диверсифицировать ваш портфель. В целом недвижимость имеет низкую корреляцию с другими основными классами активов, поэтому, когда акции падают, недвижимость часто растет. Инвестиции в недвижимость также могут обеспечить стабильный денежный поток, существенное повышение стоимости, налоговые преимущества и конкурентоспособную прибыль с поправкой на риск, что делает их надежными инвестициями.

Например, офисное здание, жилой дом, фабрика или другие типы имущества обычно включают соответствующую земельную составляющую. Оценка бизнеса или СТИ, однако, относится к бизнес-организации или активу СТИ, составляющей которых может быть недвижимость.

Например, офисное здание, жилой дом, фабрика или другие типы имущества обычно включают соответствующую земельную составляющую. Оценка бизнеса или СТИ, однако, относится к бизнес-организации или активу СТИ, составляющей которых может быть недвижимость.

д.

д.

Здесь вы сэкономите на аренде и получите возможность самостоятельного использования, а также получите прирост стоимости.

Здесь вы сэкономите на аренде и получите возможность самостоятельного использования, а также получите прирост стоимости.

Такие расходы могут серьезно повлиять на ваш денежный поток.

Такие расходы могут серьезно повлиять на ваш денежный поток.