Российский рынок автобусов 2019. Первая дюжина

Согласно статистическим данным, собранным и обработанным аналитической компанией «Автостат инфо», продажи новых автобусов в нашей стране, точнее говоря, количество их регистраций в органах ГИБДД, после удручающего падения в первой половине минувшего года к его концу все же вышли в плюс, и весьма неплохой! Общее количество регистраций новых автобусов на территории России, без учета микроавтобусов, в 2019 году составило 13 963 против 13 274 годом ранее. Рост, как видим, вовсе не символический: для стагнирующей экономики 5,2% – весьма неплохой результат!

Причем если рассматривать только автобусы зарубежного производства, то увеличение поставок составляет куда более внушительные 28%. Другое дело, что на фоне количества регистраций автобусов производства стран таможенного союза (12 278 ед., +2,7%), количество поставленных в страну автобусных иномарок пока не выглядит впечатляющим – 1685 ед. В подавляющем большинстве это или служебные, или туристические машины – на рынке городского общественного транспорта безраздельно главенствуют отечественные заводы.

Уточним, что годовая статистика в этот раз к сожалению не включает результаты ГАЗа с его каркасно-панельными автобусами на шасси «Газель NEXT». Кроме того, в нее традиционно не входят и вахтовые автобусы, выпускаемые на шасси грузовиков повышенной проходимости самыми разными машиностроительными заводами.

Всего автобусных производителей, число зарегистрированных новых автобусов которых в ГИБДД по итогам 2019 года превысило хотя бы сотню, насчитывается 12. Посмотрим, кто из этой дюжины стал главной движущей силой роста рынка и кто наилучшим образом сумел воспользоваться увеличением спроса.

1. Павловский автобусный завод (7864 ед., +6,9%). ПАЗ всегда в лидерах и всегда растет. И который уже раз растет быстрее рынка. Единственное, на что здесь следует обратить внимание – наконец-то доля классического ПАЗ-3205 (3480 ед., -3,4%) стала реально уменьшаться в пользу более современных моделей. В качестве главной его альтернативы выступает одноклассник ПАЗ-3204 (2669 ед. , +8,4%). Здесь нужно уточнить, что под индексом ПАЗ-3204 на самом деле скрываются две машины: «Вектор» более ранней разработки и появившийся сравнительно недавно «Вектор NEXT». Причем оба – как в стандартной, так и в удлиненной модификациях. На третьей позиции – удлиненный ПАЗ-4234 (1176 ед., +39,3%). Очень хорошо, практически троекратно прибавил ПАЗ-3206 (330 ед., +142,6%) – полноприводный вариант «ноль пятого». Единственным, чье количество регистраций в 2019 году сократилось, стал газовый ПАЗ-3203 (207 ед., -30,1%).

, +8,4%). Здесь нужно уточнить, что под индексом ПАЗ-3204 на самом деле скрываются две машины: «Вектор» более ранней разработки и появившийся сравнительно недавно «Вектор NEXT». Причем оба – как в стандартной, так и в удлиненной модификациях. На третьей позиции – удлиненный ПАЗ-4234 (1176 ед., +39,3%). Очень хорошо, практически троекратно прибавил ПАЗ-3206 (330 ед., +142,6%) – полноприводный вариант «ноль пятого». Единственным, чье количество регистраций в 2019 году сократилось, стал газовый ПАЗ-3203 (207 ед., -30,1%).

2. Ликинский автобусный завод (1593 ед., -5,5%). Количество регистраций ЛиАЗов упали примерно на столько, на сколько выросло их общее количество регистраций. Правда, если рассматривать итог работы предприятия в денежном выражении, то оно скорее всего вышло в плюс. Потому что увеличились, причем почти двукратно, поставки наиболее дорогих сочлененных 18-метровых ЛиАЗ-6213 (459 ед. +93,7%), поставки низкопольных 12-метровых ЛиАЗ-5292 (715 ед., -0,6%) остались примерно на прежнем уровне, а сильнее всего сократились поставки устаревших высокопольников ЛиАЗ-5256 (68 ед. , -85,7%). Выросло количество регистраций относящегося к среднему классу городских машин ЛиАЗ-4292 (239 ед., +39,8%) и 12-метрового полунизкопольного ЛиАЗ-5293 (88 ед., +166,7%).

, -85,7%). Выросло количество регистраций относящегося к среднему классу городских машин ЛиАЗ-4292 (239 ед., +39,8%) и 12-метрового полунизкопольного ЛиАЗ-5293 (88 ед., +166,7%).

3. Нефтекамский автозавод (1404 ед., +30,7;). Поставки НЕФАЗа на внутренний рынок выросли почти на треть – еще один рывок, и завод обойдет своего главного конкурента из Ликино-Дулево. Правда, часть статистики регистраций техники нефтекамского производства приходится на вахтовые автобусы: трехосные 4208 (145 ед., -18,5%) и двухосные 4211 (39 ед., -52,4%) на камазовских полноприводных шасси. Но все же основные продажи заводу давно делают во многом унифицированные между собой городские, пригородные и междугородные автобусы большого класса семейства НЕФАЗ-5299/5297 (1218 ед., +51,9%). Совместный проект с Marcopolo по выпуску модели малого класса фактически остановился: в ГИБДД зарегистрированы всего 2 таких машины против 12 годом ранее.

4. YUTONG (578 ед. , +13,3%). Китайский автобусный производитель традиционно держится в лидерах среди иностранных поставщиков. В этом году весьма неплохой результат компании обеспечили большой туристический YUTONG 6119 (397 ед., -5,9%) и среднеразмерный туристический YUTONG 6899 (94 ед., +51,6%).

, +13,3%). Китайский автобусный производитель традиционно держится в лидерах среди иностранных поставщиков. В этом году весьма неплохой результат компании обеспечили большой туристический YUTONG 6119 (397 ед., -5,9%) и среднеразмерный туристический YUTONG 6899 (94 ед., +51,6%).

5. Курганский автобусный завод (419 ед., +10%). Базу модельной линейки завода по-прежнему составляют разработанные еще в начале «нулевых» унифицированные между собой среднеразмерный КАВЗ-4235 (40 ед., -11,1%) и его удлиненная версия КАВЗ-4238 (313 ед., +6,1%). Но все увеличивающуюся роль играет принципиально новый городской 10-метровый автобус КАВЗ-4270 (66 ед., +61%).

6. «ВОЛГАБАС» (395 ед., -31,8%). Российский «ВОЛГАБАС», в прошлом «Волжанин», к сожалению, не сумел воспользоваться ростом спроса на домашнем рынке: количество регистраций его автобусов в минувшем году упало почти на треть! К сожалению, сухая статистика не учитывает современную разбивку продукции «ВОЛГОБАСа» по принятым в компаниям названиям «Ситиритм», «Серпантин», «Марафон» и «Дельта». Поэтому единственное, что можно сказать: число регистраций 12-метровых городских машин (в данных проходят под индексом 52701) составило 316 ед. (-36,8%), междугородных под официальным индексом 5285 с колесной формулой 4х2 – 42 ед. (-46,8%), а городских 18-метровых под индексом 6271 (6х2, двигатель MAN) – 37 ед. (в 2018 году их регистрации не значатся).

Поэтому единственное, что можно сказать: число регистраций 12-метровых городских машин (в данных проходят под индексом 52701) составило 316 ед. (-36,8%), междугородных под официальным индексом 5285 с колесной формулой 4х2 – 42 ед. (-46,8%), а городских 18-метровых под индексом 6271 (6х2, двигатель MAN) – 37 ед. (в 2018 году их регистрации не значатся).

7. Минский автозавод (377 ед., -34,9%). Белорусский производитель в своих результатах на российском рынке в 2019 году оказался весьма схож с компанией «ВОЛГАБАС» – у обоих очень близкое снижение поставок и очень близкий итоговый результат. Причем сокращение количества регистраций коснулось фактически всех самых востребованных моделей Минского автозавода: городского низкопольника большого класса МАЗ-203 (46 ед., -79,5%) и среднеразмерного городского МАЗ-206/226 (178 ед., -31,3%). В плюсе – только городской 12-метровый МАЗ-103 (126 ед., +63,6%), относящийся к предыдущему поколению минских автобусов.

8. HIGER (255 ед, +18,6%). Второй по количеству регистраций в российском ГИБДД китайский производитель в плане роста поставок оказался даже успешнее опережающего его YUTONG. Как и у любого другого автобусного поставщика из Поднебесной, главная ударная сила HIGER на нашем рынке – туристические модели, коих в России представлено несколько. Поскольку они все принадлежат к семейству HIGER KLQ и регистрируются когда с уточняющим индексом, а когда без такового, развести данные по конкретным моделям, к сожалению, применительно к рассматриваемой марке не представляется возможным.

HIGER (255 ед, +18,6%). Второй по количеству регистраций в российском ГИБДД китайский производитель в плане роста поставок оказался даже успешнее опережающего его YUTONG. Как и у любого другого автобусного поставщика из Поднебесной, главная ударная сила HIGER на нашем рынке – туристические модели, коих в России представлено несколько. Поскольку они все принадлежат к семейству HIGER KLQ и регистрируются когда с уточняющим индексом, а когда без такового, развести данные по конкретным моделям, к сожалению, применительно к рассматриваемой марке не представляется возможным.

9. Уральский автозавод (225 ед., -25,7%). Предприятие, главная специализация которого, все же, производство грузовиков, год за годом уменьшает количество изготовленных на их шасси вахтовых автобусов. И это логично, потому что все больше кузовов таких автобусов на эти же самые шасси устанавливают всевозможные машиностроительные компании, специализирующиеся на выпуске различных надстроек.

10. СИМАЗ (146 ед., +873%). В прежние годы этот работающий в Ульяновске завод пытался производить автобусы малого класса на шасси собираемых там же в Ульяновске среднетоннажных грузовиков BAW. В 2018 году, уже после сворачивания выпуска последних, ООО «СИМАЗ» начало плотное партнерство с АО «ИСУЗУ РУС», организовавшего выпуск своих грузовых автомобилей и шасси на Ульяновском автозаводе. Вот эти шасси и легли в основу автобуса SIMAZ 2258, относящегося к тому же малому классу и даже заимствовавшего многие решения по конструкции кузова у своих предшественников. Перевод автобуса на правильное шасси, гарантирующее надежность применения и сервисную поддержку, обеспечили взрывной, фактически десятикратный рост поставок SIMAZ 2258 в 2019 году.

11.12. KING LONG (140 ед., +17,6:) и ZHONGTONG (140 ед., +53,8%) с равным количеством регистраций поделили 11 и 12 места. У обоих – рост, оба, как и любые другие китайские автобусные производители, в нашей стране делают ставку на междугородные и туристические модели. И ставка эта в 2019 году отлично сыграла: с сегменте таких автобусов китайские производители полностью задавили отечественных.

И ставка эта в 2019 году отлично сыграла: с сегменте таких автобусов китайские производители полностью задавили отечественных.

Следом по количеству регистраций новых автобуса идут еще два их производителя, для которых 2019 год на российском рынке можно назвать успешным. Это белорусский NEMAN (89 ед., 134,2%), который изготавливает машины малого класса на шасси IVECO Daily, и LOTOS (82 ед., +43,9%) из Набережных Челнов, сначала выпускавший газовые модификации минских автобусов LOTOS 206 (80 ед., +40,3%), а затем освоивший и собственную модель LOTOS 105 с газовым двигателем – в 2019 году сделаны первые две такие машины.

И в завершение – об успехах на российском рынке европейских производителей. По настоящему удивил MAN (82 ед., +148,5%), число регистраций автобусов которого в ГИБДД увеличилось сразу в 2,5 раза! Рывок произошел благодаря модели Lion Coach, число регистраций которой в 2019 году составило 70 против всего 18 годом ранее.

Почти такой же рост регистраций, правда, с куда меньших начальных позиций, случился и у IRISBUS (43 ед., +139%) – под этим брендом, уже ставшим историей, в российско статистике продолжают значиться автобусы и автобусные шасси IVECO. Небольшой плюс и у Mercedes-Benz (19 ед., +11,8%), а вот у Scania (19 ед., -38,7%) число регистраций сократилось на треть: минувший год автобусного подразделения компании на российском рынке сложился, увы, неудачно.

Константин Закурдаев

Статистические данные предоставлены ООО «Автостат инфо»

автобусный рынокавторынокавторынок 2019автостат инфоВолгабасКАвЗЛИАЗНЕФАЗПАЗпродажи автобусовроссийский рынокрост продаж автобусоврынок автобусов 2019рынок комтрансаСТ-КТстатистика продаж автобусовстатистика регистраций

Интересное от редакции:

Российский рынок LCV 2019. Первая пятерка и остальные

17.01.2020 в 06:45

Российский рынок грузовиков 2019. И плюс, и минус

И плюс, и минус

16.01.2020 в 08:56

Автобусы ½ 2019. Разворот к спаду

22.08.2019 в 05:15

Российский рынок автобусов 2018. Нежданный рост

19.01.2019 в 22:09

BUSWORLD RUSSIA 2018

29.10.2018 в 08:49

Автопром и авторынок: итоги 2017, перспективы 2018

20.12.2017 в 05:00

Читайте также:

Январь-февраль 2016. Автобусный рынок рванул вверх

24.03.2017 в 05:00

Российский рынок автобусов 2018. Нежданный рост

19.01.2019 в 22:09

МАН Трак энд Бас Рус. Разворот к росту

23.03.2017 в 08:51

«ИСУЗУ РУС»: рост есть и рост будет!

14.02.2017 в 07:30

Volkswagen Commercial Vehicles: успешный год!

31.01.2017 в 08:45

Январь-апрель 2016 года: зыбкое, зыбкое дно?

27.05.2016 в 08:54

АВТОКРАЗ: сложное первое полугодие

06.07.2016 в 06:30

Российский рынок автобусов. Новая реальность

08.08.2022 в 05:30

Автобусы ½ 2019. Разворот к спаду

22.08.2019 в 05:15

Автопром и авторынок: итоги 2017, перспективы 2018

20. 12.2017 в 05:00

12.2017 в 05:00

Рынок автобусов в марте 2019 года

Дата изготовления: 19.05.2020 21:14:03

Рынок новых автобусов в марте 2019 года, по данным «Автостат Инфо» сократился почти на четверть к аналогичному периоду прошлого года (–24,3%) до 979 ед. При этом отечественные производители потеряли 24% (продано 898 ед.), а иностранные марки – 27,7% до 81 ед. В цифрах это выглядит так: 91,3% рынка за российскими марками, а 8,7% – за иномарками.

По кварталу показатели практически столь же плохи: падение на 21,3% в целом, до 2822 ед.; у отечественных марок – на 21,4% до 2619 ед., у иномарок – на 19,4% до 203 ед. Доля российских марок – 92,8% (против 93% годом ранее), а иномарок – 7,2% (против 7%).

Так, что объемы продаж отечественной автобусной техники и иномарок (преимущественно импортных) различаются более чем на порядок!

Региональный рынок в марте показал неоднозначные результаты. Так, продажи в Северо-Кавказском ФО выросли сразу в 5 раз (!), а в Южном ФО в 2,5 раза, их доля на рынке страны всего лишь, соответственно, 3,1% и 8,3%, что позволило им лишь замедлить падение рынка в целом. Выросли также Северо-Западный ФО (+44,8%, доля 9,9%), Дальневосточный округ (+31,4%, доля 4,7%) и Приволжский ФО (+15,5%, доля 19,8%). Однако динамику рынка определили не они, а наиболее депрессивный – обвалившийся более чем вполовину Центральный ФО (–53,6%, доля 29,9%), и на пару с ним Уральский ФО (–53,4%, доля 8,5%), а также Сибирский ФО (–11,9%, доля 15,8%).

Выросли также Северо-Западный ФО (+44,8%, доля 9,9%), Дальневосточный округ (+31,4%, доля 4,7%) и Приволжский ФО (+15,5%, доля 19,8%). Однако динамику рынка определили не они, а наиболее депрессивный – обвалившийся более чем вполовину Центральный ФО (–53,6%, доля 29,9%), и на пару с ним Уральский ФО (–53,4%, доля 8,5%), а также Сибирский ФО (–11,9%, доля 15,8%).

По кварталу в лидерах также Северо-Кавказский ФО с ростом в 2,3 раза (доля 3,7%). Далее неплохой рост в 36,7% показал Приволжский ФО (доля 22,6%). Также некоторый рост продемонстрировали Северо-Западный ФО (+5,6%, доля 10%) и Южный ФО (+2,7%, доля 9,4%). Однако наибольший провал почти на половину показал именно Центральный ФО (–48,9%, доля 27,3%), который вместе с Уральским ФО (–40,4%, доля 8,4%) и Сибирским ФО (–21,2%, доля 14,2%) и утянули весь рынок вниз. Дальневосточный ФО за квартал был еще в минусе (–6,7%, доля 4,4%), но в марте смог переломить тренд.

Так как именно автобусный сегмент традиционно выступает пилотным по отношению ко всему автомобильному рынку, получается, что, по крайней мере, сегменту коммерческих автомобилей и LCV в этом году ничего хорошего не светит, да и легковой в лучшем случае удержится на достигнутых позициях. И это невзирая даже на рост нефтяных цен, чему служит «отвязка» от них валютного курса рубля.

И это невзирая даже на рост нефтяных цен, чему служит «отвязка» от них валютного курса рубля.

Наибольший рост в топ-10 марок автобусов в марте показал белорусский «МАЗ» (т.е. иномарка) – в 2,1 раза (+113,3%) до 32 ед., второе место у «ПАЗа» – плюс 46,4% до 669 ед. (1-е место на рынке), а третье – у «Волжанина» с +33,3% до 16 ед. В отстающих – «ГАЗ» с –86,2% до 34 ед. и «ЛиАЗ» с –86% до 39 ед. (3-е место на рынке). Также серьезный спад у Yutong (–62,9% до 26 ед.) и «НефАЗа» (–28,2% до 74 ед. – 2-е место на рынке).

По кварталу в дилерах роста также «МАЗ» (+27,8% до 124 ед.), «ПАЗ» (+11,3% до 1726 ед. – лидер рынка) и «СимАЗ» (0% и 33 ед.). Провалились: «ЛиАЗ» (–71,8% до 172 ед. – 3-е место на рынке), «ГАЗ» (–66,9% до 167 ед.), «Урал» (–62% до 46 ед.) и Yutong (–56,2% до 46 ед.). Менее катастрофический, но также минус показали: «НефАЗ» (–15,6% до 233 ед. – 2-е место на рынке) и «КАвЗ» (–15,6% до 76 ед.).

В Топ-10 моделей автобусов за март взлетел «МАЗ-103» с ростом в 7,25 раза (до 29 ед. ), далее следует полноприводный (!) «ПАЗ-3206» с ростом в 7 раз до 35 ед. и ПАЗ-3203 с ростом в 5,25 раза до 42 ед. Вся первая тройка – фактически нишевые модели, зато стабильные бестселлеры рынка, как-то «ПАЗ-3205» (+47,2% до 343 ед.), «ПАЗ-4234» (+21,5% до 96 ед. – 3-е место) и «ПАЗ-3204/NEXT» (+16,8% до 153 ед. – 2-е место) тоже показали рост, пусть и более умеренный. Провалились: «ГАЗель NEXT D» (–86,2% до 34 ед.), «ЛиАЗ-5292» (–38,6% до 35 ед.) и «КАвЗ-4238» (–15% до 17 ед.).

), далее следует полноприводный (!) «ПАЗ-3206» с ростом в 7 раз до 35 ед. и ПАЗ-3203 с ростом в 5,25 раза до 42 ед. Вся первая тройка – фактически нишевые модели, зато стабильные бестселлеры рынка, как-то «ПАЗ-3205» (+47,2% до 343 ед.), «ПАЗ-4234» (+21,5% до 96 ед. – 3-е место) и «ПАЗ-3204/NEXT» (+16,8% до 153 ед. – 2-е место) тоже показали рост, пусть и более умеренный. Провалились: «ГАЗель NEXT D» (–86,2% до 34 ед.), «ЛиАЗ-5292» (–38,6% до 35 ед.) и «КАвЗ-4238» (–15% до 17 ед.).

За квартал лидером Топ-10 по динамике оказался ПАЗ-3206 с ростом в 7,4 раза до 103 ед., ща ним идут МАЗ-206/-226 с ростом в 5,5 раз до 77 ед. и ПАЗ-4234 с +68,1% до 279 ед. На 50% также выросли продажи Volgabus-52701 (Citiritm 12 m). В аутсайдерах – «ГАЗель NEXT D» с –66,9% до 167 ед., ПАЗ-3203 с –12,1% до 58 ед. и ЛиАЗ-5292 с –10,9% до 90 ед.

Таким образом, подразделение «Русские автобусы» Группы ГАЗ вытягивал только Павловский автобусный завод. Причины падения сбыта у разных марок разные, но, например, «Группа ГАЗ», принадлежащая Олегу Дерипаске, попала в серьезные финансовые неприятности еще даже до начала действия против нее антироссийских санкций.

Ключевые слова: автобусы

Автор: Александр Климнов

Объем рынка коммерческих автомобилей в России, рост и отчет, 2028 г.

Объем рынка коммерческих автомобилей в России составил 9,32 млрд долларов США в 2020 году. Прогнозируется, что рынок вырастет с 9,14 млрд долларов США в 2021 году до 11,31 млрд долларов США в 2028 году при среднегодовом темпе роста 3,1. % в период 2021-2028 гг. Глобальное воздействие COVID-19 было беспрецедентным и ошеломляющим: российские коммерческие автомобили стали свидетелями негативного шока спроса по всей стране в условиях пандемии. Согласно нашему анализу, в 2020 году рынок продемонстрировал снижение на -14%. Внезапный рост среднегодового темпа роста объясняется спросом и ростом этого рынка, который возвращается к допандемическим уровням после окончания пандемии.

Рынок в России сильно зависит от местного спроса. Несмотря на колебания цен на нефть и рост инфляции в конце 2019 года, российская автомобильная промышленность быстро восстанавливалась благодаря государственной льготной поддержке по некоторым программам. Более того, рынок автобусов и продажи грузовых автомобилей в России выросли благодаря усилиям и инновациям отечественных игроков, таких как КАМАЗ, ГАЗ, LADA, УАЗ, MAN, Scania и других. Центральным элементом роста России является поддержка местных производителей правительством. Кроме того, дополнительный спрос на автобусы наблюдался в 2018 году в связи с проведением чемпионата мира по футболу FIFA 2018 в России. Правительство также продолжало поддерживать производителей автобусов, в том числе школы в рамках федеральной программы.

Более того, рынок автобусов и продажи грузовых автомобилей в России выросли благодаря усилиям и инновациям отечественных игроков, таких как КАМАЗ, ГАЗ, LADA, УАЗ, MAN, Scania и других. Центральным элементом роста России является поддержка местных производителей правительством. Кроме того, дополнительный спрос на автобусы наблюдался в 2018 году в связи с проведением чемпионата мира по футболу FIFA 2018 в России. Правительство также продолжало поддерживать производителей автобусов, в том числе школы в рамках федеральной программы.

Кроме того, ужесточение экологических стандартов, необходимость обновления парка коммерческих транспортных средств и развитие экономики совместного потребления являются параметрами, которые, как ожидается, изменят рынок в крупных городах в среднесрочной перспективе.

Снижение спроса на новые автомобили из-за пандемии COVID-19 повлияло на рост рынка

В целом экономика России сильно пострадала из-за воздействия пандемии COVID-19. Автомобильный сектор, особенно сегмент коммерческих автомобилей, испытал большее влияние, и в результате на рынке наблюдается спад. Кроме того, последствия COVID-19будет ощущаться в долгосрочной перспективе, и полное восстановление этого рынка займет около 3-4 лет. Более того, из-за COVID-19 пострадала вся цепочка поставок в промышленности, и некоторые поставщики объявили, что возможны задержки в платежах своим поставщикам, что вызовет дальнейшие проблемы, и это также затронет отрасль автомобильных запчастей. Таким образом, ожидается, что эти факторы будут препятствовать росту рынка по всей стране в течение прогнозируемого периода. Более того, Европа столкнулась с перебоями в производстве у многих поставщиков первого уровня. Из-за COVID-19пандемия, изоляция и экономический кризис серьезно повлияли на финансовые показатели производителей грузовиков в 2020 году, при этом спрос в некоторых странах снизился. Например, производство грузовиков в России упало на -7,3% в 2020 году до всего 74 780 единиц, что является самым низким годовым объемом по сравнению с предыдущим годом.

Автомобильный сектор, особенно сегмент коммерческих автомобилей, испытал большее влияние, и в результате на рынке наблюдается спад. Кроме того, последствия COVID-19будет ощущаться в долгосрочной перспективе, и полное восстановление этого рынка займет около 3-4 лет. Более того, из-за COVID-19 пострадала вся цепочка поставок в промышленности, и некоторые поставщики объявили, что возможны задержки в платежах своим поставщикам, что вызовет дальнейшие проблемы, и это также затронет отрасль автомобильных запчастей. Таким образом, ожидается, что эти факторы будут препятствовать росту рынка по всей стране в течение прогнозируемого периода. Более того, Европа столкнулась с перебоями в производстве у многих поставщиков первого уровня. Из-за COVID-19пандемия, изоляция и экономический кризис серьезно повлияли на финансовые показатели производителей грузовиков в 2020 году, при этом спрос в некоторых странах снизился. Например, производство грузовиков в России упало на -7,3% в 2020 году до всего 74 780 единиц, что является самым низким годовым объемом по сравнению с предыдущим годом. Важность автоматизированных грузовиков приводит к значительному росту, несмотря на пандемию COVID-19. Это обеспечивает бесконтактное решение для транспортировки и избавляет от необходимости работать вручную.

Важность автоматизированных грузовиков приводит к значительному росту, несмотря на пандемию COVID-19. Это обеспечивает бесконтактное решение для транспортировки и избавляет от необходимости работать вручную.

Такие компании, как ПАО «КАМАЗ» и Scania, столкнулись со снижением выручки примерно на 6–12% из-за эффекта ковида. Этому рынку в России потребуется 2-3 года, чтобы выйти на докризисный уровень. Хотя прогнозировать продолжительность пандемии трудно, но правительственные постановления и шаги компаний с использованием различных процедур и норм безопасности, вероятно, будут благоприятствовать автомобильному рынку.

ПОСЛЕДНИЕ ТЕНДЕНЦИИ

Запросите бесплатный образец , чтобы узнать больше об этом отчете.

Повышение уровня электрификации транспортных средств и внедрение передовых технологий создадут положительную тенденцию для роста рынка

Растущее загрязнение воздуха, вызванное топливом, выбрасываемым обычными транспортными средствами, ведет к экологическим кризисам. Это побудило производственные компании перейти к устойчивым источникам энергии. Системы общественного транспорта внедряют электрификацию коммерческих транспортных средств, чтобы продвигать общественный транспорт с нулевым уровнем выбросов, сохраняя при этом окружающую среду чистой и пригодной для дыхания для жителей. К 2030 году российское правительство планирует инвестировать около 10,5 млрд долларов в разработку электромобилей и автомобилей на водороде, что свидетельствует о заметном росте коммерческих электромобилей.

Это побудило производственные компании перейти к устойчивым источникам энергии. Системы общественного транспорта внедряют электрификацию коммерческих транспортных средств, чтобы продвигать общественный транспорт с нулевым уровнем выбросов, сохраняя при этом окружающую среду чистой и пригодной для дыхания для жителей. К 2030 году российское правительство планирует инвестировать около 10,5 млрд долларов в разработку электромобилей и автомобилей на водороде, что свидетельствует о заметном росте коммерческих электромобилей.

OEM-производители также работают над снижением стоимости аккумуляторов, чтобы стимулировать развитие электромобилей в стране. Различные известные игроки, такие как КАМАЗ, Daimler и Volvo, переходят на электромобили, чтобы удовлетворить растущий рыночный спрос. Кроме того, электромобили также набирают популярность на мировом рынке благодаря их различным свойствам, таким как длительное время автономной работы, увеличенный запас хода, энергоэффективность и усовершенствование электронных систем. Точно так же коммерческие автомобили также демонстрируют тенденцию к автоматизации, которая способствует росту рынка. Например, Мосгортран, контролирующий обширную автобусную и трамвайную сеть Москвы, планирует добавить к концу 2020 года 2000 электробусов для общественного транспорта; Москва также готовится к полностью электрическим автобусам, заменив к 2030 году все автомобили с бензиновым или дизельным двигателем в общественном транспорте9.0003

Точно так же коммерческие автомобили также демонстрируют тенденцию к автоматизации, которая способствует росту рынка. Например, Мосгортран, контролирующий обширную автобусную и трамвайную сеть Москвы, планирует добавить к концу 2020 года 2000 электробусов для общественного транспорта; Москва также готовится к полностью электрическим автобусам, заменив к 2030 году все автомобили с бензиновым или дизельным двигателем в общественном транспорте9.0003

Кроме того, российские отечественные производители также активно участвуют в электрификации коммерческих автомобилей, используя различные стратегии. Например, в апреле 2020 года компания MW Motor и УАЗ планировали построить четырехколесный внедорожник, электрический 469 Hunter. Точно так же один из ведущих игроков в России, КАМАЗ, уже сотрудничал с Cummins для электрификации автобусов и грузовиков. (полностью электрические и гибридные модели).

ДВИЖУЩИЕ ФАКТОРЫ

Развитие дорожной инфраструктуры и индустриализация, государственная поддержка и экономические показатели будут способствовать росту рынка

Быстрый рост населения и усиливающаяся урбанизация, расширение промышленного сектора и развитие инфраструктуры являются главными причинами развития рынка в России Промышленный сектор быстро расширяется, создавая большое количество рабочих мест в различных отраслях, таких как горнодобывающая промышленность, строительство и туризм. Кроме того, это увеличило количество пассажиров, тем самым создав высокий спрос на общественный транспорт.

Кроме того, это увеличило количество пассажиров, тем самым создав высокий спрос на общественный транспорт.

Крупномасштабные инвестиционные проекты в рамках государственно-частного партнерства могут стимулировать спрос в среднесрочной перспективе. Согласно планам правительства, расходы на инфраструктурные проекты с настоящего момента до 2024 года составят 6,3 трлн рублей. Государственная поддержка, открытый бизнес и госпрограммы «Российский перевозчик» увеличат спрос на новые грузовики.

Кроме того, стабилизация макроэкономических показателей, рост числа предпринимателей и оживление отраслей, использующих грузовики (например, строительство, торговля и производство), положительно повлияют на рынок. Кроме того, рост активности МСП по всей стране в значительной степени способствует восстановлению экономики России, что будет способствовать дальнейшему увеличению продаж.

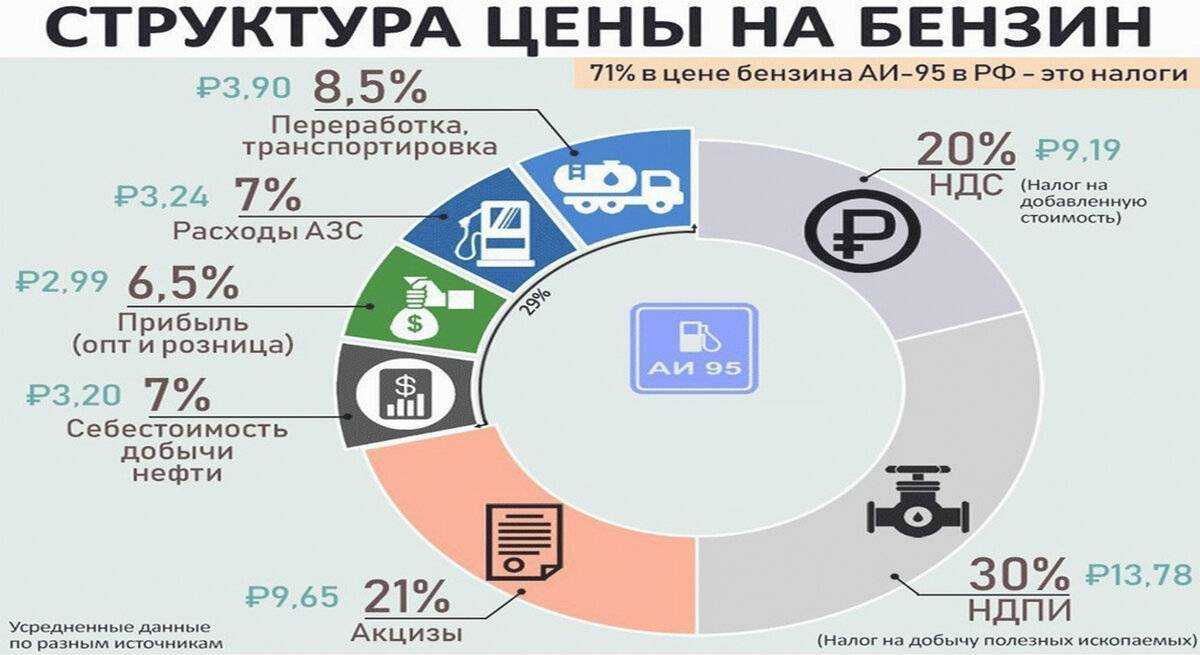

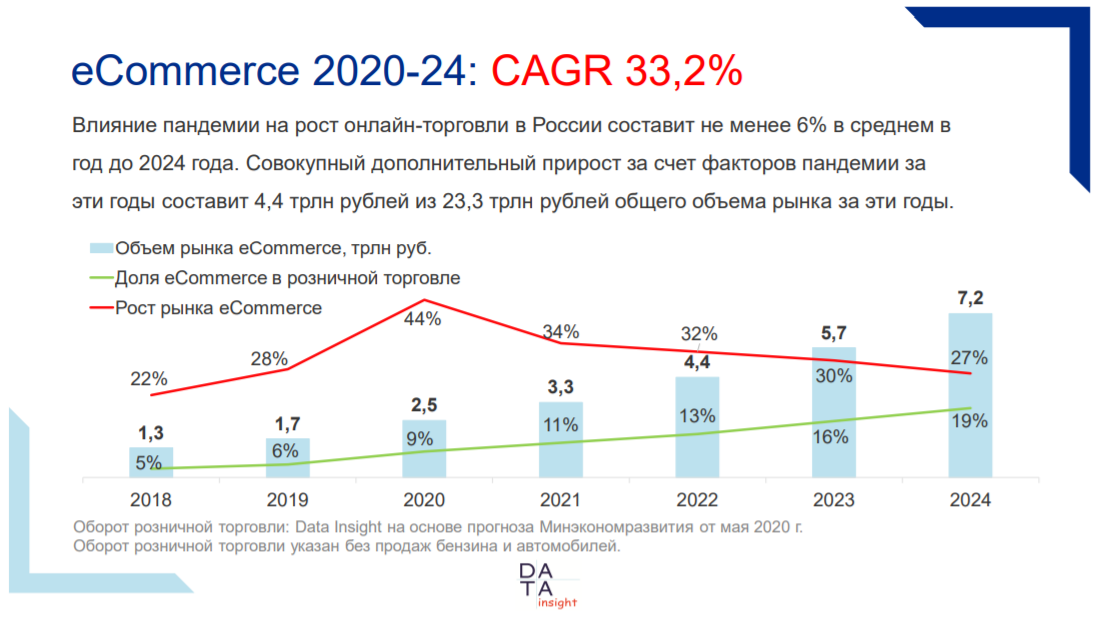

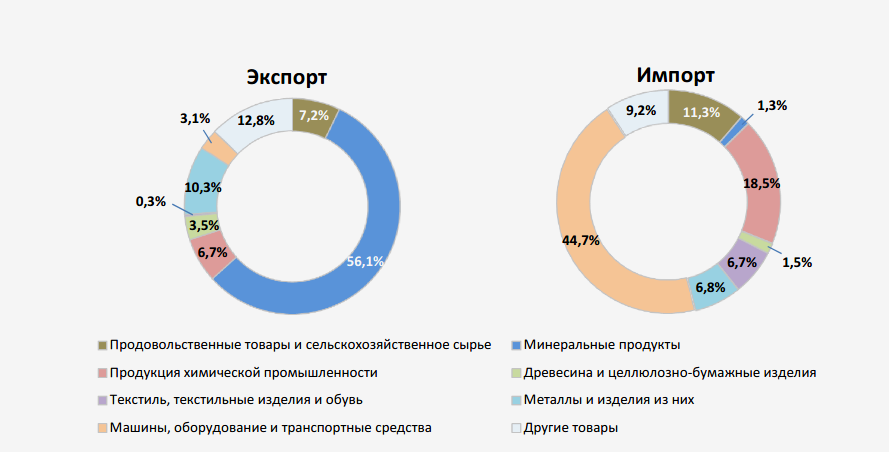

Обладая огромными запасами нефти, Россия в 2019 году заняла второе место в мире по добыче нефти, что поможет развитию рынка. В России более 40% автобусов старше 15 лет, и в ближайшем будущем их необходимо будет заменить, что, как ожидается, приведет к росту рынка. Изменения в структурах покупателей, сектор электронной коммерции начал расти, требуя быстрой доставки товаров и большего количества транспорта, что положительно повлияло на продажи коммерческих автомобилей.

В России более 40% автобусов старше 15 лет, и в ближайшем будущем их необходимо будет заменить, что, как ожидается, приведет к росту рынка. Изменения в структурах покупателей, сектор электронной коммерции начал расти, требуя быстрой доставки товаров и большего количества транспорта, что положительно повлияло на продажи коммерческих автомобилей.

ОГРАНИЧИВАЮЩИЕ ФАКТОРЫ

Влияние Covid-19, экономическое положение, ограниченная покупательная способность людей, возможное ограничение роста рынка

Сегмент грузовых автомобилей более чувствителен к макроэкономическим изменениям, чем сегмент легковых автомобилей. Экономический спад в 2019 году, вызванный спадом в розничной торговле и строительстве, негативно сказался на продажах грузовиков в России. Кроме того, важнейшие проблемы, с которыми сталкиваются потребители в России, — это высокая стоимость обслуживания, стоимость ремонта, совместимость продуктов, история продукта и жизненный цикл.

Из-за замедления экономического роста, снижения цен на нефть и девальвации российского рубля все эти факторы в совокупности повлияли на потребительские расходы и, таким образом, привели к общему снижению роста рынка и спроса. Кроме того, высокий риск угроз кибербезопасности и сложности, с которыми сталкивается водитель при работе с усовершенствованной системой, могут представлять опасность для транспортных средств, пассажиров и водителя. Любые сбои или вынужденные и непроизвольные ошибки в этих передовых системах могут быть опасны и опасны для жизни пользователей.

Таким образом, сложный механизм в сочетании с нехваткой квалифицированных рабочих и высокой стоимостью замены и обслуживания этих систем являются факторами, которые могут сдерживать рост рынка коммерческих автомобилей в России.

сегментация

По данным источника электроэнергии

, чтобы узнать, как наш отчет может помочь упростить ваш бизнес, поговорите с аналитиком

Сегмент дизельных доминирования. подразделяется на бензиновые, дизельные, HEV/PHEV, BEV и автомобили на топливных элементах.

подразделяется на бензиновые, дизельные, HEV/PHEV, BEV и автомобили на топливных элементах.

Дизельный сегмент занимает наибольшую долю российского рынка, и ожидается, что сегмент BEV будет лидировать в течение всего прогнозируемого периода. Сегмент дизельных двигателей доминирует на российском рынке легких коммерческих автомобилей, поскольку большегрузные автомобили используют дизельное топливо в качестве силовой установки. Цены на нефть выросли до 63,0 долларов США за баррель в 2018 году, что положительно сказалось бы на продажах в России. Бензиновый сегмент также вносит значительный вклад в дизельное топливо, поскольку производитель предпочитает использовать дизельное топливо в качестве силовой установки для большинства типов коммерческих автомобилей. В качестве источника энергии для легких коммерческих автомобилей отечественного производства и импортных коммерческих автомобилей используется бензин.

Кроме того, с 2019 года наблюдается постепенный рост продаж автомобилей HEV/PHEV, и компании активно разрабатывают и участвуют в стратегиях более широкого роста этих автомобилей. Кроме того, на российском рынке коммерческих автомобилей также наблюдается постепенное внедрение электрических автобусов (Battery EV) в общественный транспорт. Например, в 2018 году правительство Москвы закупило первые электробусы и планирует закупать более 800 автомобилей ежегодно, чтобы к концу 2023 года город мог управлять парком электробусов в количестве 1800 единиц. Кроме того, доля электромобилей в России будет расти. от 0,05% до 15% в следующие 9лет на мировом рынке.

Кроме того, на российском рынке коммерческих автомобилей также наблюдается постепенное внедрение электрических автобусов (Battery EV) в общественный транспорт. Например, в 2018 году правительство Москвы закупило первые электробусы и планирует закупать более 800 автомобилей ежегодно, чтобы к концу 2023 года город мог управлять парком электробусов в количестве 1800 единиц. Кроме того, доля электромобилей в России будет расти. от 0,05% до 15% в следующие 9лет на мировом рынке.

Сегмент топливных элементов в настоящее время находится в стадии разработки, поскольку многие российские компании начали предпринимать инициативы по изучению потенциальных возможностей на рынке водорода. Продолжающаяся государственная поддержка различных политик и недавние разработки местных компаний по разработке грузовиков с водородным двигателем будут востребованы на рынке в будущем.

Анализ по типам транспортных средств

Сегмент легких коммерческих автомобилей будет занимать наибольшую долю рынка

В зависимости от типа транспортного средства рынок делится на легкие коммерческие автомобили (LCV), тяжелые коммерческие автомобили (HCV) и автобусы.

Сегмент LCV занимает наибольшую долю на российском рынке. Доминирование можно объяснить различными факторами, в том числе наличием большого количества транспортных средств и ростом располагаемых доходов. Кроме того, сегмент LCV будет доминировать в прогнозируемом периоде из-за прогнозируемых продаж и растущего развития рынка на российском рынке. Кроме того, предпочтения потребителей, государственные расходы и внедрение новых технологий в легкие коммерческие автомобили значительно помогут расширить их бизнес в ближайшие годы.

Сегмент тяжелых грузовых автомобилей демонстрирует низкие темпы роста и высокий уровень проникновения в 2020 году. Ожидается, что растущий спрос на экскаваторы в странах для промышленного применения и усиление внимания правительства к сегменту электрификации грузовых автомобилей, как ожидается, повысит спрос на тяжелые грузовые автомобили на российском рынке.

Инициатива отечественных игроков по сокращению выбросов CO2 и строгое регулирование, касающееся транспортных средств, стремление правительств к мерам безопасности пассажиров в сочетании с развитием инфраструктуры зарядки и использованием передовых технологий для автобусов помогут повысить спрос на этот сегмент в ближайшие годы.

КЛЮЧЕВЫЕ ИГРОКИ ОТРАСЛИ

Партнерство с местными и международными игроками для улучшения рыночных перспектив

В мае 2021 года «КАМАЗ» и «Татнефть» объявили о создании совместного предприятия по строительству заправочных комплексов на сжиженном природном газе (СПГ) помочь потребителям освоить коммерческие автомобили, работающие на СПГ.

В сентябре 2018 года КАМАЗ и Cummins подписали Меморандум о взаимопонимании по разработке электрифицированных решений для новой линейки аккумуляторных автомобилей КАМАЗ.

В 2020 году группа Volvo AB заключила стратегический союз с группой ISUZU, чтобы продать UD Trucks компании Isuzu Motors.

В ноябре 2020 года Volvo Group подписала соглашение о создании совместного предприятия с Daimler Truck AG для разработки и коммерциализации систем топливных элементов для большегрузных автомобилей.

СПИСОК ОСНОВНЫХ КОМПАНИЙ:

- КАМАЗ (Набережные, Челны, Россия)

- Volvo AB (Гётеборг, Швеция)

- Hino (Toky Motors)0136

- Mercedes Benz (Stuttgart, Germany)

- Navistar International Corp (Illinois, U.

S)

S) - GAZ (NIZHNY NOVGOROD, NIS, Russia)

- SCANEREHREHREHEREHERENJEREHEREHEREREHENEREHEN. )

- PACCAR Inc. (Bellevue, Washington, U.S.)

- Урал (MIASS, Russia)

8

Ключевые развития отрасли:

- январь 2021 г. — Scania сотрудничала с Canadian Westport Fuel Systems для изучения возможности использования водородных топливных систем с непосредственным впрыском под высоким давлением в двигателях SCANIA последнего поколения. Кроме того, SCANIA выпустила подъемные и отключаемые оси для самосвалов и лесовозов с колесной формулой 6X4 или 8X4.

- Декабрь 2020 г. – Volvo Group, Daimler Truck AG, IVECO, OMV приняли решение о расширении массового производства водородных грузовиков в Европе.

- Март 2021 — ISUZU Россия вывела на российский рынок новое малотоннажное шасси. Грузоподъемность этого шасси увеличена на 500 кг по сравнению с предыдущим. Это шасси доступно в трех версиях: Стандартная, Полноприводная, Газовый двигатель. Кроме того, ISUZU, Hino Motors ltd и корпорация Toyota объявили о партнерстве в области коммерческих автомобилей, чтобы объединить технологии и ресурсы для создания единой платформы. Благодаря этому партнерству эти компании стремятся ускорить внедрение и популяризацию технологий CASE (Connected, Autonomous, Shared, Electric) для преодоления трудностей транспортного сектора и создания среды с нулевым выбросом CO2.

- Март 2021- Компания ГАЗ запустила серийное производство автобусов на СПГ на Ликинском автобусном заводе, принадлежащем Группе ГАЗ.

111111111111111111111111111111110 гг. зеленая IT-инициатива. Это создаст возможности для российского сегмента коммерческих автомобилей.

ОБЛАСТЬ ПОКРЫТИЯ ОТЧЕТА

Инфографика рынка коммерческих автомобилей России

Просмотреть полную инфографику

Чтобы получить информацию о различных сегментах, поделитесь с нами своими запросами

Отчет о рынке коммерческих автомобилей в России содержит подробный анализ рынка и фокусируется на ключевых аспектах, таких как ведущие компании, типы и основные области применения продуктов. Кроме того, в отчете содержится информация о тенденциях рынка и освещаются ключевые события в отрасли. В дополнение к вышеперечисленным факторам, маркетинговый отчет включает в себя несколько факторов, способствующих росту рынка за последние годы.

Кроме того, в отчете содержится информация о тенденциях рынка и освещаются ключевые события в отрасли. В дополнение к вышеперечисленным факторам, маркетинговый отчет включает в себя несколько факторов, способствующих росту рынка за последние годы.

Report Scope & Segmentation

ATTRIBUTE | DETAILS | |

Study Period | 2017 | 2020 |

Estimated Year | 2021 | |

Forecast Period | 2021-2028 | |

Исторический период | 2017-2019 | |

Value (USD Billion) | ||

Segmentation | By Vehicle Type

| |

По источникам питания

|

Trucks and Buses – Analysis

Ведущие авторы

Джейкоб Тетер

Авторы

Элизабет Коннелли

Сара МакБейн

IEA (2022), Trucks and Buses , IEA, Paris https://www. iea.org/reports/trucks-and-buses, Лицензия: CC BY 4.0

iea.org/reports/trucks-and-buses, Лицензия: CC BY 4.0

- Поделиться в Твиттере Твиттер

- Поделиться на Facebook Facebook

- Поделиться в LinkedIn LinkedIn

- Поделиться по электронной почте Электронная почта

- Поделиться в печати Печать

Выбросы CO2

Учитывая исторические тенденции и восстановление в 2021 году, выбросы от грузовых автомобилей и автобусов будут продолжать расти, достигнув рекордного уровня в ближайшие годы. Большему количеству стран необходимо принять, укрепить и согласовать стандарты экономии топлива для большегрузных транспортных средств и требования к транспортным средствам с нулевым уровнем выбросов (ZEV). Внедрение электрических транспортных средств большой грузоподъемности (HDV) на водородных топливных элементах необходимо сейчас, чтобы обеспечить сокращение выбросов в 2020-х и 2030-х годах.

Провозглашенная политика приведет к росту выбросов намного выше пикового значения по сценарию Net Zero в ближайшее десятилетие

Отслеживание прогресса

Выбросы CO2 от грузовых автомобилей и автобусов, 2000–2021 и 2030 годы в сценарии Net Zero

ОткрытьразвернутьЭнергия

Там, где это целесообразно, логистические усовершенствования и переход на железнодорожный или морской транспорт могут быть еще более эффективными для достижения декарбонизации; тем не менее, успешное внедрение транспортных средств с нулевым уровнем выбросов (т. е. электромобилей на батареях и топливных элементах) также снизит общее потребление энергии за счет повышения эффективности по сравнению с двигателями внутреннего сгорания. Существует срочная необходимость в развертывании электрических автобусов, которые уже являются конкурентоспособными по стоимости во многих областях применения, а также в демонстрации и расширении рынков аккумуляторных электрических и водородных грузовиков.

Быстрая декарбонизация потребует внедрения топлива с нулевым уровнем выбросов и поддерживающей их инфраструктуры

Глобальный спрос на конечную энергию для грузовых автомобилей и автобусов в разбивке по видам топлива, 2000–2021 и 2030 годы в сценарии Net Zero

ОткрытьразвернутьРазвертывание технологий

Продажи электробусов выросли на 40% в 2021 году, а продажи электрогрузовиков выросли более чем в два раза, хотя общий объем продаж остался примерно на уровне 2020 года. На долю Китая пришлось более 90% из них, хотя количество регистраций в Европе и США также увеличилось.

Продажа более 91 000 электробусов в 2021 году довела общий парк до 670 000, что составляет 4% от мирового автобусного парка; общий парк электрических грузовиков в настоящее время составляет 66000, что составляет 0,3% новых регистраций в 2021 году, но всего 0,1% парка. В 2030 году в сценарии Net Zero автобусы с нулевым уровнем выбросов составляют более 25% от общего парка, а грузовики с нулевым уровнем выбросов — более 10%.

Грузовые автомобили и автобусы с нулевым уровнем выбросов продолжают завоевывать долю рынка, при этом продажи в Северной Америке и Европе растут

Инновации

На сегодняшний день автобусы являются наиболее поддающимися электрификации HDV; однако по мере того, как производители расширяют производство, а технология аккумуляторов улучшается с точки зрения стоимости, плотности энергии и долговечности, доступность электрических грузовиков также увеличивается. Инструмент CALSTART Global Drive to Zero ZETI предоставляет подробную информацию о текущих и анонсированных моделях. Рынок особенно динамичен в Китае, где производители грузовиков и автобусов с нулевым уровнем выбросов разрабатывают и выводят на рынок новые модели для удовлетворения внутреннего и международного спроса.

Рынок особенно динамичен в Китае, где производители грузовиков и автобусов с нулевым уровнем выбросов разрабатывают и выводят на рынок новые модели для удовлетворения внутреннего и международного спроса.

Аккумуляторные технологии совершенствуются, а разработка и демонстрация сверхмощных ZEV ускоряются

Текущие и анонсированные модели коммерческих автомобилей с нулевым уровнем выбросов по типу, дате выпуска и модельному ряду, 2019–2023 гг.

ОткрытьразвернутьСкачать изображениеСкачать изображение

Источники

Анализ IEA на основе базы данных инструмента Global Drive to Zero ZETI.

Примечания

Данные получены из Реестра технологий с нулевым уровнем выбросов CALSTART. Несмотря на то, что инвентаризация постоянно обновляется, этот моментальный снимок может быть неполным из-за объявлений о новых моделях и мелких производителей, которые еще не включены в инвентаризацию. ZEV включают аккумуляторные, подключаемые гибридные автомобили и электромобили на топливных элементах. «Другое» включает мусоровозы, ведра, бетономешалки, мобильные коммерческие и подметальные машины. На рисунке Heavy Duty Truck и Step Van представлены анонсированные модели 2023 года.

ZEV включают аккумуляторные, подключаемые гибридные автомобили и электромобили на топливных элементах. «Другое» включает мусоровозы, ведра, бетономешалки, мобильные коммерческие и подметальные машины. На рисунке Heavy Duty Truck и Step Van представлены анонсированные модели 2023 года.Вспомогательная инфраструктура

Работа над системами зарядки мегаваттного масштаба продолжается в CHAdeMO в Азии и NREL в США, а также в CharIN, глобальной группе, разрабатывающей систему зарядки мегаватт мощностью до 3,75 МВт. Между тем, высокопроизводительная водородная заправочная станция для тяжелых условий эксплуатации в Соединенных Штатах продемонстрировала заправку 40-килограммового бака менее чем за три минуты.

Для обезуглероживания грузовых автомобилей за счет электрификации необходимо также рассмотреть возможность масштабной модернизации соответствующей сетевой инфраструктуры, а также дополнительных источников возобновляемой электроэнергии. Затраты и сроки их выполнения могут препятствовать прогрессу.

Альтернативы быстрой зарядке демонстрируются в разных частях мира. Китай лидирует в замене батарей, в настоящее время проводится ряд пилотных проектов и совместных проектов между GCL Energy Technology и Deepway Technology. Европа лидирует в разработке систем электрических дорог, где Германия проводит различные демонстрации, а Швеция строит свою первую постоянную систему; демонстрации также были объявлены в Соединенных Штатах и Соединенном Королевстве.

Инфраструктура для зарядки и дозаправки находится в стадии разработки, но также необходимы улучшения в электросети

Политика

Более 75 % грузовиков, проданных в 2021 г., подпадали под действие правил экономии топлива или эффективности транспортных средств, по сравнению с 60 % в 2016 г.

с Португалией в качестве последней подписавшей стороны. Цель состоит в том, чтобы к 2030 году 30% продаж новых грузовиков и автобусов приходились на автомобили ZEV, а к 2040 году — 100%, что усилит стимул к внедрению ZEV в секторе HDV.

В Европейском Союзе схема торговли квотами на выбросы для транспорта и изменения в Регламенте об инфраструктуре альтернативных видов топлива помогут развертыванию ZEV. Зеленая сделка обязуется пересмотреть стандарты выбросов CO 2 для HDV, вероятно, пересмотрев их в сторону повышения с текущих уровней сокращения на 15% и 30% к 2025 и 2030 годам соответственно, со стимулами для достижения целей продаж ZEV. В недавних отчетах CALSTART и ICCT содержится дополнительная информация о политике ZEV в секторе HDV.

Правительства ужесточают стандарты по выбросам парниковых газов и/или CO2 и объявляют амбициозные цели по развертыванию ZEV

Международное сотрудничество

Сотрудничество между ведущими рынками в области инфраструктуры большегрузных ZEV имеет решающее значение для поощрения инноваций в этих транспортных средствах, ускорения их производства и облегчения их внедрения. Это также важно для установления функциональной совместимости зарядных устройств для электромобилей.

Группа компаний Hydrogen Heavy Duty Vehicle Industry Group стремится разработать компоненты оборудования для заправки водородом с высоким расходом, отвечающие мировым стандартам, а проект PRHYDE направлен на разработку серии протоколов заправки водородом для включения в международные стандарты.

В настоящее время ведутся совместные усилия по созданию глобальных стандартов и протоколов для инфраструктуры ZEV для тяжелых условий эксплуатации

Стратегии частного сектора

Из крупнейших OEM-производителей HDV 21 взял на себя обязательства по ZEV и сокращению выбросов углерода, начиная с 9Снижение выбросов CO 2 при вождении на 0 % к 2050 г. до 90 % продаж ZEV к 2040 г. (Scania). Эти обязательства в основном касаются электрификации.

В другом месте заинтересованные стороны из правительства, производителей, операторов автопарков и поставщиков инфраструктуры подписали обязательство CALSTART «Движение к нулю». Это обязательство направлено на обеспечение и ускорение роста ZEV с «видением того, что технология с нулевым уровнем выбросов станет коммерчески жизнеспособной к 2025 году и к 2040 году будет доминировать в определенных сегментах транспортных средств». OEM-производители также осознают необходимость увеличения инвестиций в зарядную инфраструктуру.

Это обязательство направлено на обеспечение и ускорение роста ZEV с «видением того, что технология с нулевым уровнем выбросов станет коммерчески жизнеспособной к 2025 году и к 2040 году будет доминировать в определенных сегментах транспортных средств». OEM-производители также осознают необходимость увеличения инвестиций в зарядную инфраструктуру.

В Китае, где грузовики на топливных элементах используются гораздо чаще, чем где бы то ни было, SAIC Motor вводит в эксплуатацию завод по производству грузовиков на топливных элементах, чтобы удовлетворить спрос. Однако уровень активности выше у аккумуляторных электрических грузовиков, в том числе от крупных игроков, таких как Volvo, MAN и других.

Несколько крупных OEM-производителей взяли на себя обязательства, которые ускорят продвижение к чистому нулю

Рекомендации для политиков

Правительства Калифорнии и других стран мира обязали автопроизводителей требовать, чтобы доля продаж HDV приходилась на автомобили ZEV. Их успех привел к тому, что им последовали пять других штатов США, и аналогичная подобная политика должна быть принята в других местах. В последней Дорожной карте 2.0 по энергосбережению и новым энергетическим транспортным средствам, разработанной Обществом автомобильной инженерии Китая, предлагается, чтобы к 2025 году доля транспортных средств на новых источниках энергии (эквивалентных ZEV) в сегменте большегрузных автомобилей составляла 12%. , 17 % к 2030 г. и 20 % к 2035 г.

Их успех привел к тому, что им последовали пять других штатов США, и аналогичная подобная политика должна быть принята в других местах. В последней Дорожной карте 2.0 по энергосбережению и новым энергетическим транспортным средствам, разработанной Обществом автомобильной инженерии Китая, предлагается, чтобы к 2025 году доля транспортных средств на новых источниках энергии (эквивалентных ZEV) в сегменте большегрузных автомобилей составляла 12%. , 17 % к 2030 г. и 20 % к 2035 г.

Требования к покупке автопарка, такие как Директива о чистом транспортном средстве2, также могут послужить убедительным сигналом для автопроизводителей о наличии спроса на ZEV большой грузоподъемности.

Принять правила продажи большегрузных автомобилей ZEV и требования к закупке автопарка

Такие меры политики, как налоги на топливо и дорожные сборы, могут повысить привлекательность ZEV. Стимулы к покупкам и/или выгодные условия кредита способствуют их принятию, о чем свидетельствует схема HVIP в Калифорнии, которая на сегодняшний день профинансировала более 9000 автомобилей.

Внедрение налогово-бюджетной политики и обеспечение стимулов

Зона со сверхнизким уровнем выбросов в Лондоне якобы нацелена на качество воздуха, но ежедневная фиксированная плата также способствует внедрению ZEV. Подобные схемы существуют в Париже, Милане, Пекине и других странах, но они могут быть такими же простыми, как дифференцированная оплата дорожных сборов. Во многих местах рассматриваются более строгие зоны с нулевым уровнем выбросов, что будет способствовать дальнейшему развитию ZEV.

Использование правил качества воздуха для сокращения выбросов парниковых газов от HDV

Инфраструктура зарядки высокой мощности должна быть развернута как операторами автопарка, так и на общедоступных станциях (например, вдоль основных грузовых коридоров). Для этого потребуются согласованные совместные усилия правительства и отрасли, включая обмен данными. Сроки поставки для линий среднего и высокого напряжения и подстанций велики, поэтому необходимо предусмотреть потребность в зарядке в тяжелых условиях. Примечательно, что богатая мощная инфраструктура может снизить потребность в батареях большой емкости, что может снизить затраты на покупку транспортных средств и повысить эффективность транспортных средств, как и схемы электрических дорог.

Примечательно, что богатая мощная инфраструктура может снизить потребность в батареях большой емкости, что может снизить затраты на покупку транспортных средств и повысить эффективность транспортных средств, как и схемы электрических дорог.

Поддержка скоординированного подхода к развертыванию электрической инфраструктуры

Рекомендации для частного сектора

Финансирование является серьезным препятствием для внедрения ZEV, поэтому производителям следует изучить более инновационные модели финансирования. Hyundai представила модель с оплатой по мере использования, включающую полный спектр услуг по единой ставке за километр. У Penske и Scania есть аналогичные варианты лизинга, которые упрощают владение электромобилем на аккумуляторе. Proterra позволяет покупать электрические автобусы по цене, сравнимой с автобусами, работающими на ископаемом топливе, сохраняя право собственности на аккумуляторную батарею. Производители также могут сдавать автомобили в аренду и управлять ими напрямую.

Изучение инновационных моделей финансирования для снижения барьеров на пути внедрения

Благодарности

- Фелипе Родригес, ICCT, обозреватель

- Оуэн Макдоннелл, CALSTART, обозреватель

- Саша Шеффер, WVL, обозреватель

- Маттео Краглиа, ITF, обозреватель

Связанный контент

| Железная дорога стрелка вправо |

| Международный доставка стрелка вправо |

| Авиация стрелка вправо |

| Водород стрелка вправо |

| Биотопливо стрелка вправо |

| Электрификация стрелка вправо |

| Транспорт стрелка вправо |

Каталожные номера

Австрия, Канада, Чили, Дания, Финляндия, Люксембург, Нидерланды, Новая Зеландия, Норвегия, Шотландия, Швейцария, Турецкая Республика, Великобритания, Уругвай и Уэльс.

S)

S)