Российский воздушный транспорт – 2019. События года

№9-10/2018

сентябрь-октябрь

• Вертолеты «Камов» над морем

• Гидросамолетостроение-2018

• Евроистребитель будущего

• МиГ-31 в Казахстане

• Премьеры Farnborough 2018

В продаже с 24 сентября

где купить?

Взлёт 31 января 2020

1. 128 млн пассажиров: новый рекорд гражданской авиации России

Российский воздушный транспорт установил в 2019 г. новый рекорд по объемам пассажирских перевозок в нынешнем столетии: за год российские авиакомпании перевезли 128,13 млн пассажиров, что на 10,3% больше, чем в 2018 г. Таким образом, была продолжена положительная динамика роста авиаперевозок, прерывавшаяся за два последних десятилетия только в 2009 и 2015–2016 гг. Согласно данным Росавиации, в 2019 г. из первых 15 авиакомпаний страны, на которые приходится более 90% всего российского пассажиропотока, лишь две показали отрицательную динамику.

2. Открылся аэропорт Гагарин

Важнейшим событием в жизни аэропортовой отрасли России в 2019 г. стало открытие нового саратовского аэропорта Гагарин – второго (после заработавшего в декабре 2017 г. ростовского Платова) крупного аэропорта за всю постсоветскую историю страны, построенного «в чистом поле». Первые рейсы Гагарин принял 20 августа, с его открытием прекратил работу расположенный в черте города старый саратовский аэропорт Центральный. Расчетная пропускная способность Гагарина составляет 1 млн пасс. в год, он имеет взлетно-посадочную полосу размерами 3000х45 м и современный пассажирский терминал площадью 23 тыс. м2. Управляет Гагариным компания «Аэропорты регионов».

3. Шереметьево обзавелось ВПП‑3

Московское Шереметьево, крупнейший аэропорт России, обслуживший в минувшем году 49,44 млн пасс., в 2019 г. ввел в эксплуатацию долгожданную третью взлетно-посадочную полосу. Она расположена на отдельной территории, что позволяет увеличить количество взлетно-посадочных операций в аэропорту с 60–65 до 90 в час (прежнее ограничение определялось невозможностью выполнения одновременных взлетов и посадок на расположенных рядом друг с другом параллельных ВПП‑1 и ВПП‑2). Новую ВПП‑3 размером 3200х60 м планировалось открыть к Чемпионату мира по футболу 2018 г., однако фактически завершить все работы и начать ее эксплуатацию удалось в сентябре 2019 г.

4. «Азимут» показывает, как нужно эксплуатировать SSJ100

Основанная в 2017 г. молодая региональная авиакомпания «Азимут» (базируется в Ростове-на-Дону и Краснодаре) показала по итогам прошлого года резкий рост показателей, обеспечив перевозку более 1,247 млн пасс. (в 2018 г. – 669 тыс. пасс.). Парк компании состоит исключительно из новых российских региональных самолетов SSJ100, в течение года она ввела в эксплуатацию еще три таких лайнера и к настоящему времени располагает 11 «суперджетами», демонстрирующими самые высокие среди других их отечественных эксплуатантов показатели суточного и среднемесячного налета. Процент занятости пассажирских кресел у «Азимута» в 2019 г. составил 86,1%, что также выше, чем в среднем по отрасли. В третьем квартале 2019 г., чуть больше, чем за два года с начала операционной деятельности, «Азимут» впервые получил операционную прибыль.

(в 2018 г. – 669 тыс. пасс.). Парк компании состоит исключительно из новых российских региональных самолетов SSJ100, в течение года она ввела в эксплуатацию еще три таких лайнера и к настоящему времени располагает 11 «суперджетами», демонстрирующими самые высокие среди других их отечественных эксплуатантов показатели суточного и среднемесячного налета. Процент занятости пассажирских кресел у «Азимута» в 2019 г. составил 86,1%, что также выше, чем в среднем по отрасли. В третьем квартале 2019 г., чуть больше, чем за два года с начала операционной деятельности, «Азимут» впервые получил операционную прибыль.

5. Приостановлена эксплуатация Boeing 737MAX

Беспрецедентным событием для мировой гражданской авиации стала приостановка в марте 2019 г. эксплуатации всего парка из более чем 380 среднемагистральных авиалайнеров Boeing 737MAX. Это решение было принято после двух схожих по обстоятельствам катастроф таких самолетов – в октябре 2018 г. в Индонезии и в марте 2019 г. в Эфиопии. Временный запрет на полеты Boeing 737MAX по всему миру коснулся и отечественной гражданской авиации, в парк которой к марту прошлого года входило два таких самолета, полученных осенью 2018 г. авиакомпанией «Глобус» (S7 Airlines). Одновременно были приостановлены поставки заказчикам новых Boeing 737MAX, производство которых, тем не менее, продолжалось с неизменным темпом до января 2020 г. В течение минувшего года было построено еще около 400 новых Boeing 737MAX, ожидающих отмены запрета на полеты для передачи заказчикам. Среди них, кроме S7 Airlines, и другие российские авиакомпании: «ЮТэйр», «Победа», «Уральские авиалинии» и «НордСтар». Возобновление эксплуатации и поставок Boeing 737MAX ожидается в середине 2020 г.

в Эфиопии. Временный запрет на полеты Boeing 737MAX по всему миру коснулся и отечественной гражданской авиации, в парк которой к марту прошлого года входило два таких самолета, полученных осенью 2018 г. авиакомпанией «Глобус» (S7 Airlines). Одновременно были приостановлены поставки заказчикам новых Boeing 737MAX, производство которых, тем не менее, продолжалось с неизменным темпом до января 2020 г. В течение минувшего года было построено еще около 400 новых Boeing 737MAX, ожидающих отмены запрета на полеты для передачи заказчикам. Среди них, кроме S7 Airlines, и другие российские авиакомпании: «ЮТэйр», «Победа», «Уральские авиалинии» и «НордСтар». Возобновление эксплуатации и поставок Boeing 737MAX ожидается в середине 2020 г.

6. «Нордавиа» стала Smartavia

10 апреля 2019 г. в петербургском Пулково торжественно встретили первый рейс самолета Boeing 737‑800 в новой ливрее авиакомпании «Нордавиа» (ранее именовалась «Архангельские авиалинии», затем «Аэрофлот-Норд»), которая провела ребрендинг и теперь использует коммерческое название Smartavia. Среди целей ребрендинга – новое восприятие авиакомпании как клиентоориентированной, удобной и при этом не ассоциирующейся исключительно с севером. Smartavia намерена занять нишу между лоукостом и «премиумом», предоставляя высокий уровень сервиса по доступным ценам. Обновление коснулось и флота компании, долгое время состоявшего из девяти «возрастных» 110–135‑местных Boeing 737‑500. Модернизация парка началась в 2018 г., когда «Нордавиа» получила два 148‑местных Boeing 737‑700. А новую ливрею Smartavia первым получил прошлой весной новый для компании 189‑местный Boeing 737‑800. К концу 2019 г. парк перевозчика включал 13 самолетов: шесть Boeing 737‑800, три Boeing 737‑700 и четыре Boeing 737‑500, последние из которых будут выведены из эксплуатации в ближайшее время.

Среди целей ребрендинга – новое восприятие авиакомпании как клиентоориентированной, удобной и при этом не ассоциирующейся исключительно с севером. Smartavia намерена занять нишу между лоукостом и «премиумом», предоставляя высокий уровень сервиса по доступным ценам. Обновление коснулось и флота компании, долгое время состоявшего из девяти «возрастных» 110–135‑местных Boeing 737‑500. Модернизация парка началась в 2018 г., когда «Нордавиа» получила два 148‑местных Boeing 737‑700. А новую ливрею Smartavia первым получил прошлой весной новый для компании 189‑местный Boeing 737‑800. К концу 2019 г. парк перевозчика включал 13 самолетов: шесть Boeing 737‑800, три Boeing 737‑700 и четыре Boeing 737‑500, последние из которых будут выведены из эксплуатации в ближайшее время.

7. НССА получила первые отечественные вертолеты

В начале февраля 2019 г. состоялась передача четырех новых вертолетов «Ансат» и четырех Ми-8АМТ в медицинском варианте Национальной службе санитарной авиации (НССА, создана по инициативе госкорпорации «Ростех»). Проект НССА был инициирован в начале 2018 г., она должна стать единым оператором вертолетов, выполняющих медицинские услуги. Согласно заключенному в сентябре 2018 г. масштабному контракту НССА должна получить 150 новых отечественных медицинских вертолетов, в т.ч. 104 казанских «Ансата» и 46 улан-удэнских Ми-8АМТ. Однако, по состоянию на начало 2020 г., поставки пока ограничились лишь первой партией из восьми машин.

Проект НССА был инициирован в начале 2018 г., она должна стать единым оператором вертолетов, выполняющих медицинские услуги. Согласно заключенному в сентябре 2018 г. масштабному контракту НССА должна получить 150 новых отечественных медицинских вертолетов, в т.ч. 104 казанских «Ансата» и 46 улан-удэнских Ми-8АМТ. Однако, по состоянию на начало 2020 г., поставки пока ограничились лишь первой партией из восьми машин.

8. «Глобус» влился в «Сибирь»

К концу 2019 г. практически завершился процесс интеграции в состав авиакомпании «Сибирь» (второй авиаперевозчик страны по пассажиропотоку) самолетов и персонала занимавшей в 2018 г. восьмое место компании «Глобус» (обе входят в группу S7). По итогам 2019 г. «Сибирь» перевезла 14,0 млн пасс., «Глобус» – 3,9 млн чел. Слияние двух компаний заметно усилит позиции объединенного перевозчика на российском рынке, обеспечив «Сибири» еще более заметный отрыв по пассажиропотоку от занимающей третье место авиакомпании «Россия».

9. Ту‑134 ушел в историю

В мае 2019 г. в России завершилась регулярная коммерческая эксплуатация некогда одного из наиболее массовых и популярных отечественных пассажирских магистральных реактивных самолетов – знаменитого Ту-134. Заключительные рейсы были выполнены на Ту-134Б-3 авиакомпании «Алроса», который передан в музей истории авиации в новосибирском аэропорту Толмачево. На смену ушедшим Ту‑134 «Алроса» планирует получить три новых SSJ100. Всего было выпущено более 850 самолетов Ту‑134, из них не менее сотни поставили на экспорт.

10. Ми‑171А2 поступил в эксплуатацию

В феврале 2019 г. авиакомпания «ЮТэйр – Вертолетные услуги» приступила к коммерческой эксплуатации первого вертолета Ми‑171А2, являющегося глубокой модернизацией семейства Ми‑8.

Печатная версия материала опубликована в журнале «Взлёт» №1-2/2020

Наверх

Итоги российского рынка коммерческого транспорта — 2019: вся надежда на господдержку

Результаты 2019 года для российского рынка коммерческого транспорта оказались по большей части пессимистическими. Собственно, этого и следовало ожидать: несмотря на «допинговый» декабрь чудес не произошло.

В начале года все надеялись на лучшее, но случилось так, как случилось. Сейчас, анализируя результаты прошедшего года, можно с уверенностью сказать, что иначе и быть не могло. Судите сами: поскольку роста доходов не наблюдалось, покупательский спрос населения продолжил падение. Далее выстраивается целая цепь взаимосвязанных факторов: падение производства и добычи сырья, отсутствие необходимости дополнительных транспортных средств в логистике.

Судите сами: поскольку роста доходов не наблюдалось, покупательский спрос населения продолжил падение. Далее выстраивается целая цепь взаимосвязанных факторов: падение производства и добычи сырья, отсутствие необходимости дополнительных транспортных средств в логистике.

Лакмусовой бумажкой может служить очередное падение продаж легковых автомобилей — 1,76 млн единиц, что на 2,3% ниже уровня 2018 года. При этом Йорг Шрайбер, председатель комитета автопроизводителей АЕБ, делая прогноз на 2020 год, заявляет, что на рынке ожидается похожая по сложности ситуация, то есть дальнейшее снижение продаж — на 2,1% относительно уровня, достигнутого в 2019-м.

Потребители коммерческого транспорта перестают вкладывать средства в развитие бизнеса из-за высокой степени неуверенности в экономических перспективах. Свою роль здесь играют и высокий процент по кредитам, рост цен на топливо, повсеместное внедрение платных дорог и системы «Платон», невыгодные тарифы на перевозку. Когда такое было, чтобы в тендерах с предложенными условиями не находилось желающих принять участие?

Безусловно, государственные льготные программы, в частности по автолизингу, стимулированию спроса на технику на газомоторном топливе, а для LCV — еще и льготное автокредитование, в 2018 году существенно стимулировали рынок. Но в 2019-м энтузиазм угас. Снижение уровня господдержки негативно сказалось на рынке комтранса — пока, по мнению экспертов, у него ограниченный потенциал естественного роста.

Но в 2019-м энтузиазм угас. Снижение уровня господдержки негативно сказалось на рынке комтранса — пока, по мнению экспертов, у него ограниченный потенциал естественного роста.

Справедливости ради стоит отметить, что летнее вливание вызвало рост продаж во всех сегментах коммерческого транспорта. Но и тут не обошлось без ложки дегтя: увеличение НДС на фоне «сдувания» госпрограмм ослабило позитивный эффект и послужило причиной стагнации последующего спроса.

По заявлению одного из экспертов, госпрограммы действительно являются довольно эффективным инструментом. С их помощью в некоторых сегментах рынка коммерческих автомобилей продается вплоть до 30% всей техники (LCV). Вместе с тем такая зависимость рынка от внешних стимулирующих факторов позволяет говорить о его несостоятельности. В подтверждение этих слов можно привести графики ежемесячных продаж, напоминающие «ножовку по дереву». (см. рядом)

Не последнюю роль сыграло и санкционное давление. В первую очередь это коснулось «Группы ГАЗ» и ее сотрудничества с Daimler AG. При этом очевидно присутствие на нашем рынке американского протекционизма. Камень в огород «Форда». Была надежда «выйти в ноль» на фоне предстоящего повышения ставок утилизационного сбора, но не случилось. Ударный декабрь не помог преодолеть накопленный за год минус.

При этом очевидно присутствие на нашем рынке американского протекционизма. Камень в огород «Форда». Была надежда «выйти в ноль» на фоне предстоящего повышения ставок утилизационного сбора, но не случилось. Ударный декабрь не помог преодолеть накопленный за год минус.

LCV

По данным «Автостата», в 2019 году объем рынка новых легких коммерческих автомобилей (LCV) в России составил 112,1 тыс. машин, что практически совпало с уровнем 2018 года. По данным Russian Automotive Market Research (RAMR), все же имелось падение на 1,6%.

Лидерство традиционно удерживает ГАЗ, на долю которого в 2019 году пришлось 45% от общего объема продаж. На втором месте, несмотря на падение (–3,7%), другой отечественный производитель — УАЗ (17,3 тыс. автомобилей). Третью строчку занимает американский Ford с результатом 13 тыс. экземпляров (+13%).

Пальма первенства — у «ГАЗели Next»: 29,3 тыс. единиц (+3,5%). На эту модель, кстати, пришлось более четверти всего рынка новых LCV в России (26%). Самой популярной иностранной моделью LCV на нашем рынке в 2019 году стал Ford Transit, его результат — 12,6 тыс. штук (+17,1%). За ним — снова «ГАЗель», только предыдущего поколения, которая теперь позиционируется как бюджетная модель, — ГАЗ-3302 (10,8 тыс. штук; 1,8%).

Самой популярной иностранной моделью LCV на нашем рынке в 2019 году стал Ford Transit, его результат — 12,6 тыс. штук (+17,1%). За ним — снова «ГАЗель», только предыдущего поколения, которая теперь позиционируется как бюджетная модель, — ГАЗ-3302 (10,8 тыс. штук; 1,8%).

По данным RAMR, в 2019 году лидирующие позиции по объему продаж новых LCV заняли Москва, Московская область и Санкт-Петербург. Наиболее высокий рост продаж новых LCV среди регионов в топ-20 показали Саратовская и Новосибирская области: 15,3 и 14,1% соответственно.

За пять лет на российском рынке изменилась структура продаж новых LCV по типу кузова. Несмотря на сокращение доли автофургонов, это по-прежнему лидирующий сегмент на рынке новых LCV. Доли бортовой/тентованной техники и автобусов на базе LCV выросли до 19,8 и 13,7% соответственно.

Также в рассматриваемый период изменилось соотношение продаж российских и иностранных LCV. Например, доля отечественных брендов увеличилась среди бортовой/тентованной техники и пикапов. Кроме того, российские марки нарастили свою долю в продажах автобусов: 43,3% в 2015 году — и 73,6% в 2019-м.

Кроме того, российские марки нарастили свою долю в продажах автобусов: 43,3% в 2015 году — и 73,6% в 2019-м.

По мнению экспертов RAMR, в 2020 году ожидается дальнейшее сокращение объемов продаж новых легких коммерческих автомобилей — на 6–11%.

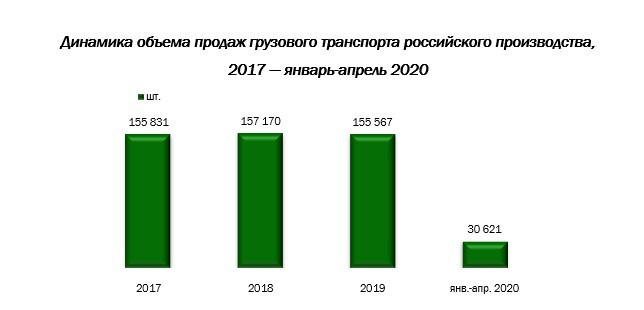

Грузовики

«Автостат» констатировал, что в 2019 году объем рынка новых грузовых автомобилей в России составил 80,7 тыс. единиц, что на 2% меньше, чем в 2018-м, по данным RAMR — на 1,7%.

При этом на фоне роста продаж грузовых автомобилей отечественных марок упал спрос на технику ведущих зарубежных брендов. Это естественный процесс, который наблюдается уже не один год. Плохо на рынке — берут что подешевле, ситуация изменилась к лучшему — можно приобрести машину и «побогаче» (на самом деле — понадежней).

Традиционно первенство в этом сегменте рынка коммерческой техники удерживает КАМАЗ, на долю которого в 2019 году пришлось порядка 35% от общего объема реализованных автомобилей. Вторую строчку рейтинга также без изменений занимает другой отечественный бренд — ГАЗ, показатель которого составил 8,9 тыс. машин (+5,9%). В первую тройку по итогам прошлого года вошла и компания Volvo Trucks (5,7 тыс. штук; –11%).

машин (+5,9%). В первую тройку по итогам прошлого года вошла и компания Volvo Trucks (5,7 тыс. штук; –11%).

В модельной структуре рейтинга лидирует, как и в 2018 году, КАМАЗ-43118, показатель которого составил 6,8 тыс. экземпляров (+3,3%). Следом идут «ГАЗон Next» (6 тыс. штук; +4,6%), КАМАЗ-65115 (5,3 тыс. шт.; +10,9%).

Лидирующие позиции по объему продаж новых грузовых автомобилей заняли Московская область, Москва и Республика Татарстан.

Прицепной состав

Буквально несколько слов о результатах продаж нового прицепного подвижного состава, которые практически один в один повторяют ситуацию с грузовиками, поскольку первые без вторых существовать не могут.

Разница лишь в том, что первую скрипку на российском рынке играет не отечественный производитель, а зарубежный. Правда, необходимо сделать оговорку: у Schmitz Cargobull есть сборочное производство на территории РФ. А вот дальше идут чисто «наши»: «Тонар» и НефАЗ.

Автобусы

Российский рынок автобусов не вписывается в привычные рамки: правила игры здесь определяются государством. Поскольку пассажирские перевозки автобусами попросту убыточны, то транспортные компании по определению нищие как церковные мыши. Тем не менее народ возить надо, причем исправно. Поэтому каждая приобретаемая предприятием машина субсидируется государством, а чтобы народные деньги не уходили за кордон — субсидируются только машины, собранные на территории РФ. Именно поэтому уже который год подряд этот сегмент рынка коммерческого транспорта остается с плюсом. Своеобразная круговая порука.

Поскольку пассажирские перевозки автобусами попросту убыточны, то транспортные компании по определению нищие как церковные мыши. Тем не менее народ возить надо, причем исправно. Поэтому каждая приобретаемая предприятием машина субсидируется государством, а чтобы народные деньги не уходили за кордон — субсидируются только машины, собранные на территории РФ. Именно поэтому уже который год подряд этот сегмент рынка коммерческого транспорта остается с плюсом. Своеобразная круговая порука.

Вместе с тем, поскольку российский автопром так и не смог наладить выпуск полноценного междугородного/туристического автобуса, эта часть рынка все же частично отвоевана зарубежными компаниями. Турпоток в Россию не ослабевает. Зарубежные туристы, как известно, народ избалованный и абы как ездить не хотят, поэтому такие автобусы приобретаются за свои кровные у иностранных производителей без оглядки на кого бы то ни было.

По данным RAMR, в 2019 году рынок новых автобусов вырос на 7,0% и составил 13,91 тыс. единиц. В лидерах — ПАЗ: его продажи составили 8,04 тыс. экземпляров, что на 6,9% больше прошлогоднего результата. Далее следуют ЛиАЗ (1,61 тыс. единиц; –4,7%) и НефАЗ (1,09 тыс. единиц; +41,6%).

единиц. В лидерах — ПАЗ: его продажи составили 8,04 тыс. экземпляров, что на 6,9% больше прошлогоднего результата. Далее следуют ЛиАЗ (1,61 тыс. единиц; –4,7%) и НефАЗ (1,09 тыс. единиц; +41,6%).

Среди иностранных брендов на первом месте по продажам новых автобусов в 2019 году китайский Yutong, реализовавший 590 экземпляров автобусной техники, что на 13,5% больше результата 2018 года.

В модельном рейтинге автобусного рынка России первые три строчки занимают представители Павловского автобусного завода. Лидирует высокопольный автобус малого класса ПАЗ-3205 (3604 штук; –4%). На второй строчке — автобус малого класса ПАЗ-3204 (2700 штук; +6,6%). Третьим стал автобус среднего класса ПАЗ-4234 (1193 штук; +39,5%). Лидер по приобретению новых автобусов — Москва; в семи регионах из первой двадцатки продажи сократились.

Попутно стоит заметить, что столица, взяв курс на поддержание экологически чистой городской среды, обошла все другие российские города по числу приобретенных электробусов. Собственно, этим и объясняется столь успешный рост продаж на НефАЗе, который на сегодня является одним из основных поставщиков электробусов под брендом КАМАЗ.

Собственно, этим и объясняется столь успешный рост продаж на НефАЗе, который на сегодня является одним из основных поставщиков электробусов под брендом КАМАЗ.

В начавшемся году всем производителям коммерческой техники придется уповать на новое правительство, пообещавшее ускорить реализацию национальных проектов, а также старт новых инфраструктурных проектов, призванных встряхнуть стагнирующую экономику. Пока же все остается как есть, без радужных прогнозов на будущее.

Данные предоставлены аналитическим агентством «Автостат» и Russian Automotive Market Research (RAMR).

Отчет о транспортной отрасли России за 2019 год: итоги 2018 года, тенденции 2019 года, перспективы развития до 2021 года — ResearchAndMarkets.com

В предложение ResearchAndMarkets.com добавлен отчет «Транспортная отрасль России: итоги 2018 года, тенденции 2019 года, перспективы развития до 2021 года».

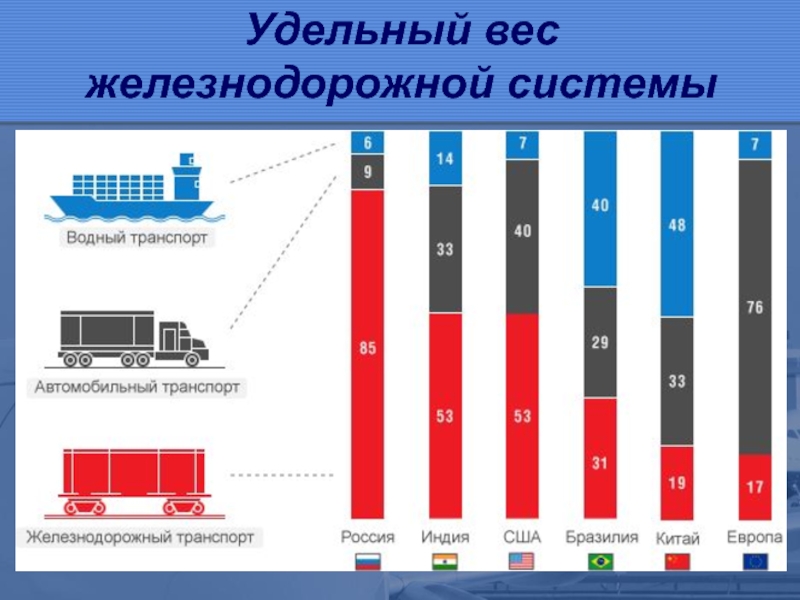

Транспортная система России является одной из самых протяженных в мире, но ее существенным недостатком является радиальный характер, сложившийся исторически в связи с политическим развитием страны как высокоцентрализованного государства.

Недостаточно благоприятная планировка водных путей, относительная удаленность месторождений строительного камня от населенных пунктов (для создания гужевых и автомобильных дорог), большие расстояния, полная национализация экономики в СССР способствовали гипертрофированной роли российских железных дорог на за счет других видов транспорта.

Состояние транспортной отрасли тесно взаимосвязано с положением в других отраслях — напр. динамика производства грузовых отраслей существенно влияет на динамику грузоперевозок — и на макроэкономические события. Например, санкции, введенные против России в 2014 году, затронули рынок перевозок, а рынок рефрижераторных перевозок продуктов питания из Европы несоразмерно сильно пострадал от продовольственного эмбарго. При этом значительно увеличился объем перевозок в страны Таможенного союза и Азии. Транспортные компании были вынуждены в новых условиях усиленно оптимизировать транспортные расходы и затраты на логистику.

Трамп говорит, что ему предъявлено обвинение в расследовании секретных документов

Спутниковые снимки до и после показывают глубокие потери от обрушения плотины Украины

S&P 500 находится на бычьем рынке.

Вот что это значит и как долго может бежать бык

Вот что это значит и как долго может бежать быкИзменилась структура транспортно-логистических потоков: стало выгоднее использовать автомобильный транспорт вместо железнодорожного в одних направлениях или морской вместо воздушного в других. В 2017 году активизация экспорта угля определяла динамику отгрузок железнодорожным транспортом.

Рост экспорта угля и зерна в 2017 году положительно сказался на динамике перевалки сухих грузов в морских портах России. В 2018 году продолжилась тенденция роста погрузки и грузооборота на сети РЖД, прежде всего угля, черных металлов, лесных грузов и зерна.

Чтобы проанализировать состояние транспортной отрасли и понять, по какому пути она будет развиваться дальше, мы провели масштабное исследование отрасли, охватывающее все ее сегменты. Предлагаемый продукт поможет вам определить позицию собственной компании относительно динамики отрасли и наметить возможные пути развития бизнеса.

Цель исследования

- Анализ состояния и перспектив развития транспортной отрасли в целом и по отдельным видам транспорта (железнодорожный, водный, автомобильный, воздушный)

- Описание вех транспортной отрасли по сегментам рынка, компаниям

- Рейтинг железнодорожных компаний по объему перевозок и парка в управлении, рейтинг портов по грузообороту, рейтинг авиакомпаний по грузовым и пассажирским перевозкам

- Анализ нормативных изменений, тенденций государственного регулирования транспортной отрасли

- Идентификация и описание крупных инвестиционных проектов в транспортной отрасли

- Описание ключевых игроков рынка

- Подготовка сценарного прогноза развития транспортной отрасли.

Ключевые темы:

Часть I. Показатели деятельности транспортной отрасли

1.1. Динамика и структура ВВП

1.2. Грузоперевозки и грузооборот

1.3 Тарифообразование

1.4. Кредитование транспортных организаций

1.5. Пассажирские перевозки

Часть II. Вехи транспортной отрасли

2.1. Государственное регулирование и поддержка отрасли

2.2. Международная деятельность

2.3. Крупнейшие сделки M&A

Часть III. Железнодорожный транспорт

3.1. Основные показатели

3.1.1. Основные показатели сегментов железнодорожного транспорта

3.1.2. Динамика и прогноз парка подвижного состава

3.1.3. Рейтинг производителей подвижного состава

3.1.4. Вагонооборот и локомотивные поставки ОАО «РЖД»

3.1.5. Инвестиционные проекты в области строительства железнодорожной инфраструктуры

3.2. Профили ТОП-рейтинговых и операционных компаний Rail Russia

3.2.1. Rail Russia TOP Рейтинг железнодорожных операторов

Rail Russia TOP Рейтинг железнодорожных операторов

3.2.2. Планы закупки подвижного состава на 2019 год

3.3. ар флот РФ: спрос и предложение, покупка и вывод из эксплуатации

Часть IV. Автомобильный транспорт

4.1. Основные показатели автомобильного транспорта

4.2. Прогноз грузоперевозок и грузооборота автомобильного транспорта

4.3. Инвестиционные проекты в дорожном строительстве

Часть V. Водный транспорт

5.1. Основные показатели водного транспорта

5.2. Рейтинг порта

5.3. Динамика грузоперевозок и грузооборота

5.4. Инвестиционные проекты в портах и терминалах

Часть VI. Воздушный транспорт

6.1. Основные показатели воздушного транспорта

6.2. Рейтинг авиакомпании

6.3. Рейтинг аэропорта

6.4. Инвестиционные проекты в аэропортах

Часть VII. Рейтинг и описание логистических компаний

7.1. Логистическая Россия ТОП Рейтинг

Часть VIII. Прогноз развития транспортной отрасли

Прогноз развития транспортной отрасли

8.1. Динамика и прогноз макроэкономических показателей России

8.2. Сценарий социально-экономического развития России

8.3 Консенсус-прогноз Макроэкономические показатели России

8.4. Сценарии развития транспортной отрасли

8.5. Прогноз железнодорожных перевозок и грузооборота

8.6. Прогноз развития транспортной отрасли

Для получения дополнительной информации об этом отчете посетите https://www.researchandmarkets.com/r/bd1bve

Посмотреть исходную версию на businesswire.com: https://www.businesswire.com/news/home/20191105005514/en/

КОНТАКТЫ: ResearchAndMarkets.com

Лаура Вуд, старший менеджер по связям с прессой

В рабочие часы E.S.T. Звоните по номеру 1-917-300-0470

Для платных услуг США/Канады Бесплатный звонок 1-800-526 -8630

В рабочее время по Гринвичу Звоните +353-1-416-8900

КЛЮЧЕВОЕ СЛОВО: РОССИЯ ЕВРОПА

ОТРАСЛИ КЛЮЧЕВОЕ СЛОВО: ГРУЗОВЫЕ ПЕРЕВОЗКИ МОРСКОЙ ВОЗДУШНЫЙ ТРАНСПОРТ

ИСТОЧНИК: Исследования и рынки

Copyright Business Wire 2019.

PUB: 05.11.2019 04:44/DISC: 05.11.2019 04:44

http://www.businesswire.com/news/home/20191105005514/en

Бурные времена: как «Российские авиалинии» переживают бурю

Прошлый год стал шоком для российских авиакомпаний, но они выстояли благодаря солидным государственным субсидиям и богатому опыту, накопленному за десятилетия работы на мировом авиационном рынке. Теперь отрасль будет только больше зависеть от государства.

Российская авиация — еще одна отрасль, которая понесла серьезный побочный ущерб в результате вторжения страны в Украину в феврале 2022 года. Через несколько дней после вторжения европейские страны начали закрывать свое воздушное пространство для российских самолетов. Соединенные Штаты последовали их примеру 2 марта, приостановив, среди прочего, свои рейсы Москва-Нью-Йорк, на переговоры по которым еще в советские времена ушло почти десять лет. Российские авиакомпании никогда не были так изолированы, даже в самые мрачные периоды холодной войны.

После распада Советского Союза российские авиаперевозки стали одним из крупнейших бенефициаров открытия страны миру и перехода к рыночной экономике. Рынок авиаперевозок был разделен на несколько субъектов национального уровня и десятки небольших региональных перевозчиков, которые быстро вышли на новые стандарты качества. Ведущие компании присоединялись к глобальным авиационным альянсам и активно обновляли свои парки, заменяя старые советские самолеты новыми «Эйрбасами» и «Боингами».

Западные санкции, введенные против России после аннексии Крыма в 2014 году, действительно оказали давление на российских производителей самолетов, но полеты в Европу и США продолжались, а контракты на покупку самолетов оставались в силе. Аэрофлот получил свой первый Airbus A350 в начале 2020 года9.0003

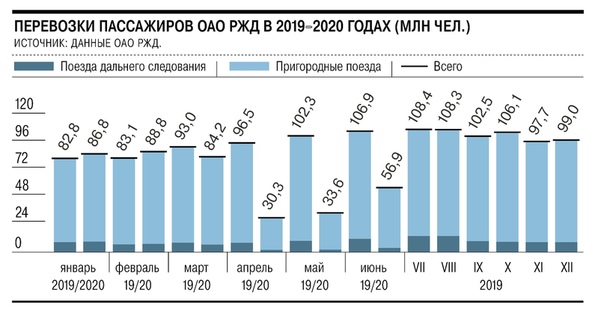

В 2019 году, накануне пандемии COVID, российские авиакомпании перевезли рекордные 128 миллионов человек: 43 процента на международных рейсах и 57 процентов на внутренних. Международные рейсы приносили гораздо больше доходов, но многочисленные внутренние маршруты позволили отрасли удержаться на плаву даже в годы пандемии.

Санкции 2022 года оказались гораздо труднее переварить. За несколько дней тесно интегрированные в мировой рынок российские авиакомпании лишились международных направлений, договоров лизинга и технической поддержки своих иностранных самолетов, партнерских отношений с другими перевозчиками, зарубежного программного обеспечения, страхования и других услуг.

Самые большие убытки понес Аэрофлот. Крупнейшая авиакомпания и флагманский перевозчик страны только начали восстанавливаться после пандемического спада, увеличив количество пассажиров почти на треть в годовом исчислении в феврале 2022 года. Ранее компания планировала сосредоточиться на премиальных и высокодоходных рейсах, но это на этот сегмент приходилось всего 20 процентов от общей выручки на конец 2022 года. Кроме того, когда Россия в ответ закрыла собственное воздушное пространство для западных авиакомпаний, «Аэрофлот» лишился лицензионных отчислений от европейских перевозчиков, которые составляли 500–800 миллионов долларов за год до пандемия.

Российские авиакомпании в очередной раз вынуждены делать ставку на внутренние маршруты, но, в отличие от пандемии, даже в этом секторе возникают трудности. Одиннадцать аэропортов на юге России, в том числе в нескольких популярных местах отдыха, были закрыты для гражданских самолетов с 24 февраля прошлого года, когда Россия начала свою «специальную военную операцию».

Все это сделало российские авиакомпании все более зависимыми от государственных подачек. В 2022 году государство потратило около 4,5 млрд долларов на поддержку отрасли, большая часть которых пошла на субсидирование внутренних рейсов, частичное возмещение возросших расходов на топливо и покупку акций Аэрофлота, в результате чего государственная доля в компании увеличилась почти до 74%.

В 2022 году российские авиакомпании перевезли 95 миллионов пассажиров, 90 процентов из них на внутренних рейсах. Это на 14 процентов меньше, чем годом ранее, и на пять миллионов человек меньше, чем цель, поставленная правительством. По данным Ассоциации авиаперевозчиков России, без государственных субсидий количество пассажиров сократилось бы до 74 миллионов человек: последний раз этот уровень наблюдался десять лет назад.

По данным Ассоциации авиаперевозчиков России, без государственных субсидий количество пассажиров сократилось бы до 74 миллионов человек: последний раз этот уровень наблюдался десять лет назад.

Одним из аспектов реакции России на западные санкции было присвоение самолетов иностранного производства, которые брали в аренду российские авиаперевозчики. Лизинг — распространенная практика в авиационной отрасли, при которой владелец самолета несет ответственность за его обслуживание, страхование и регистрацию, в том числе. По состоянию на конец февраля 2022 г. 1,29В России эксплуатировалось 0 гражданских самолетов, 70 % которых были иностранного производства и обеспечивали 95 % воздушного движения страны. На тот момент общая рыночная стоимость лизингового парка самолетов России превысила 10 миллиардов долларов.

После начала войны и последовавших за ней санкций, запретивших поставки в Россию гражданских самолетов и запасных частей, арендодателям самолетов удалось конфисковать 77 самолетов, арендованных российскими авиакомпаниями, прежде чем остальные были остановлены в России и быстро перерегистрированы там, чтобы позволить их использование внутри страны, хотя этот процесс исключает их использование на международных маршрутах, поскольку самолеты с двойной регистрацией считаются угрозой безопасности. Даже Китай и Турция запретили летать в свои страны самолетам с двойной регистрацией.

Даже Китай и Турция запретили летать в свои страны самолетам с двойной регистрацией.

По состоянию на февраль этого года России удалось снять двойную регистрацию со 180 перерегистрированных самолетов, и правительство обещает продолжить этот процесс. Но у самолетов, лишенных двойной регистрации, по-прежнему будут проблемы с международными рейсами, потому что Соединенные Штаты вносят в черный список иностранные самолеты, по крайней мере, на 25% принадлежащие США. Эти самолеты могут столкнуться с ограничениями обслуживания или столкнуться с трудностями при дозаправке в пункте назначения.

Следовательно, российским авиакомпаниям не остается ничего другого, кроме как ориентироваться на внутренний рынок. К 2030 году Аэрофлот планирует увеличить свою долю на этом рынке с 38 до 50 процентов и привлечь на 60 процентов больше пассажиров. Тем не менее международные рейсы по-прежнему в два-три раза выгоднее для «Аэрофлота», чем внутренние. В июне 2022 года Россия приняла программу развития авиационной отрасли до 2030 года. Исходя из того, что страна останется изолированной, в ней предусмотрено, что только 10% пассажиров российских авиакомпаний будут летать за границу.

Исходя из того, что страна останется изолированной, в ней предусмотрено, что только 10% пассажиров российских авиакомпаний будут летать за границу.

Запад, со своей стороны, тоже пострадал от изоляции России. В то время как российские авиаперевозчики теряли маршруты и членство в глобальных альянсах, их западные коллеги лишались удобных маршрутов полетов в Азию через российское воздушное пространство над Сибирью и Арктикой.

В обход России европейские маршруты в Азию удлиняются на три часа, а стоимость топлива для Airbus A350 увеличивается на 17 000 долларов. Полеты между Токио и Хельсинки, например, теперь занимают тринадцать часов вместо девяти с половиной. Европейские авиакомпании также могут столкнуться с жесткой конкуренцией со стороны Китая, когда он вновь откроется после пандемии и его самолеты начнут летать над территорией России.

Американские компании не в лучшем положении по сравнению со своими азиатскими конкурентами. American Airlines и United были вынуждены отменить некоторые рейсы в Индию, которые больше не являются рентабельными, в то время как Air India может продолжать летать через российское воздушное пространство. Американские рейсы в Токио и Сеул теперь занимают дополнительно от шестидесяти до девяноста минут, хотя самая большая угроза, маячащая на горизонте, снова связана с открытием Китая.

Американские рейсы в Токио и Сеул теперь занимают дополнительно от шестидесяти до девяноста минут, хотя самая большая угроза, маячащая на горизонте, снова связана с открытием Китая.

Изоляция России будет только усиливаться. США пригрозили Турции штрафами и даже тюремным заключением, если она будет обслуживать российские авиакомпании, летающие на американских самолетах. Затем Турция сделала заявление о рисках, связанных с обслуживанием самолетов «Аэрофлота», но продолжает делать это и сейчас. Со своей стороны Евросоюз пригрозил Грузии санкциями, если она возобновит полеты в Россию.

Прошлый год стал шоком для российских авиакомпаний, но они выстояли благодаря солидным государственным субсидиям и многолетнему опыту работы на мировом авиационном рынке, где они переняли навыки, процедуры, технологии и стандарты у своих западных партнеров. Накопленный опыт поможет российским самолетам еще какое-то время оставаться в воздухе, особенно крупным авиаперевозчикам, располагающим молодым флотом, квалифицированным персоналом и техническими центрами.

Аэрофлот уже сейчас имеет хорошую систему снабжения запчастями, а оставшийся флот иностранного производства российские авиакомпании будут использовать еще несколько лет. Правительство недавно легализовало «каннибализацию»: практику снятия деталей с одного самолета для установки их на другой. Тем не менее, ожидается, что к 2025 году в России останется только 70 процентов самолетов иностранного производства.

Первоочередной задачей гражданской авиации России сейчас является удержаться на плаву до 2030 года. К этому времени отечественная авиапромышленность должна начать поставки новых самолетов, однако остаются большие сомнения в реалистичности этих планов. В любом случае российская авиация будет только больше зависеть от государства. Количество пассажиров будет напрямую зависеть от суммы, которую авиакомпании получат в виде государственных субсидий. Огромный масштаб этих субсидий сделает внутренние рейсы такими же рентабельными, как и международные, хотя в этом году помощь составит всего 50 миллиардов рублей: вдвое меньше, чем в прошлом году.

Российская авиация в ближайшее время не исчезнет, но станет более автономной. Исключение из технической поддержки и полномасштабной отраслевой коммуникации обязательно будет ощущаться. Интеллектуальная и технологическая изоляция не может быть хорошей вещью, независимо от того, что говорят российские официальные лица. России также придется расстаться с советским наследием установленных международных маршрутов полетов, удобных временных интервалов, транссибирских гонораров и определенного положения в отраслевых организациях.

Тем не менее, Россия не может быть полностью исключена из глобальной транспортной системы из-за ее размера и географического положения. В какой-то момент могут начаться переговоры о восстановлении сотрудничества, хотя сейчас невозможно представить, когда и при каких обстоятельствах это может произойти.

Автор:

- Анастасия Дагаева

Карнеги не занимает институциональных позиций по вопросам государственной политики; взгляды, представленные здесь, принадлежат автору (авторам) и не обязательно отражают взгляды Карнеги, его сотрудников или его попечителей.